בתי השקעות קטנים 4: הקוטן לא תמיד מעניק יתרון - כוון, ברומטר ואלפא טק

ראינו בשבועות האחרונים כמה מבתי ההשקעות הקטנים שהניבו תשואה עודפת על הגדולים, בחלק גדול מהמקרים שנבדקו. המיקוד במספר קטן של קרנות, המקצועניות של חלק מבתי ההשקעות הקטנים שמובלים על ידי שועלים וותיקים בשוק ההון הישראלי שהחליטו לקחת את הניסיון והכשרון שלהם לדרך עצמאית אחרי שנים רבות של עבודה בבתי ההשקעות הגדולים, יחד עם העובדה שהם בדרך כלל מתמודדים עם סכומים נמוכים יותר, מאפשרים להם לא פעם להשיג תשואות עדיפות על ענקי ההשקעות הישראליים.

לקריאה נוספת:

>>> בית ההשקעות הקטן שמוביל את שתי הקטגוריות המנייתיות החשובות ביותר

>>> בתי השקעות קטנים 2: האם כדאי להשקיע באמצעות דולפין, פורטה ופרופאונד?

>>> בתי השקעות קטנים 3: שני בתי השקעות נוספים שכדאי לשקול

אבל לא מדובר בכלל גורף, ולא כל בתי ההשקעות הקטנים תמיד מוצלחים להשיג תשואות עודפות. למעשה כשם שבין המובילים ניתן למצוא לא מעט בתי השקעות קטנים, לא פעם אלו מככבים גם בין האחרונים. כמובן, לפעמים הם לא נמצאים למעלה או למטה, חלקם סתם נמצאים באמצע. הפעם נראה כמה בתי השקעות מן הסוג הזה.

כוון בית השקעות

בדומה לבתי השקעות אחרים שראינו גם בכיוון עוסקים בניהול תיקי השקעות ובקרנות נאמנות. החברה פעילה כבר שלושה עשורים, כלומר היא בין הוותיקות בשוק הישראלי. בית ההשקעות הוקם על ידי בני מוזס שמשמש כמנכ"ל משותף יחד עם אבי מאיר.- האנליסט שממליץ לכם - תמכרו מניות, תקנו אג"ח

- "הפרמיה באג"ח עם הדירוגים הנמוכים לא אטרקטיבית, הייתי נשאר בגבוהים"

- המלצת המערכת: כל הכותרות 24/7

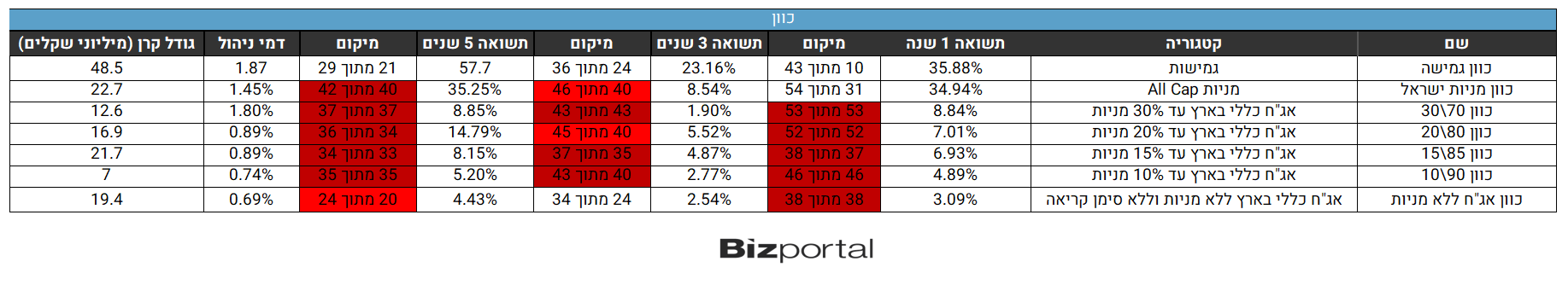

בית ההשקעות מנהל 8 קרנות נאמנות. כרגיל אנחנו מתמקדים בקרנות הנאמנות שפועלות בשוק הישראלי, מה שמשאיר אותנו עם 7 קרנות נאמנות. הנה הביצועים שלהן ביחס למתחרות לפי קטגוריה:

מבט חטוף בטבלה כבר נותן לנו את התובנה הכללית החשובה - כוון לא עושה עבודה טובה, לפחות לא בשנים האחרונות, ולפחות לא בהשוואה לאלטרנטיבות שעומדות בפני המשקיע הישראלי. הדבר בולט במיוחד בקרנות המעורבות. בכל 4 הקרנות המעורבות (מניות ואג"ח) הקרן של כוון נמצאת בין ה-20% או ה-10% הגרועים ביותר בקטגוריה בשלושת טווחי הזמן שבדקנו - שנה, שלוש שנים וחמש שנים. גם הקרן המנייתית והאג"חית עם ביצועים גרועים מאד. הקרן היחידה שהיא לא ממש גרועה זו הקרן הגמישה שלפחות בשנה האחרונה נמצאת בחצי העליון של הטבלה, אבל לא בשלוש וחמש שנים.

מבט חטוף בטבלה כבר נותן לנו את התובנה הכללית החשובה - כוון לא עושה עבודה טובה, לפחות לא בשנים האחרונות, ולפחות לא בהשוואה לאלטרנטיבות שעומדות בפני המשקיע הישראלי. הדבר בולט במיוחד בקרנות המעורבות. בכל 4 הקרנות המעורבות (מניות ואג"ח) הקרן של כוון נמצאת בין ה-20% או ה-10% הגרועים ביותר בקטגוריה בשלושת טווחי הזמן שבדקנו - שנה, שלוש שנים וחמש שנים. גם הקרן המנייתית והאג"חית עם ביצועים גרועים מאד. הקרן היחידה שהיא לא ממש גרועה זו הקרן הגמישה שלפחות בשנה האחרונה נמצאת בחצי העליון של הטבלה, אבל לא בשלוש וחמש שנים.

למרות שהקרן פועלת, כאמור, כבר שלושה עשורים, הקרנות שלה לא צברו הרבה נכסים, או לפחות בשנים האחרונות הן לא מנהלות סכומים גבוהים. כרגע לא נראה שיש סיבה להפקיד את כספכם בידיהם של מנהלי כוון, לפחות עד שנראה שינוי משמעותי בתוצאות.

ברומטר

ברומטר הוא עוד בית השקעות וותיק שפעיל כבר כמעט שלושה עשורים, ומנהל כעת 5 קרנות נאמנות בנוסף לתיקי השקעות. אלי צחור, היו"ר הנוכחי, הוא גם המייסד ואמיר חדד הוא המנכ"ל שגם מנהל תיקי השקעות ומשמש כאנליסט הראשי של החברה.- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

- המסלול ל-350%: הקרנות שהופכות השקעה צנועה להון מרשים בעשור אחד

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

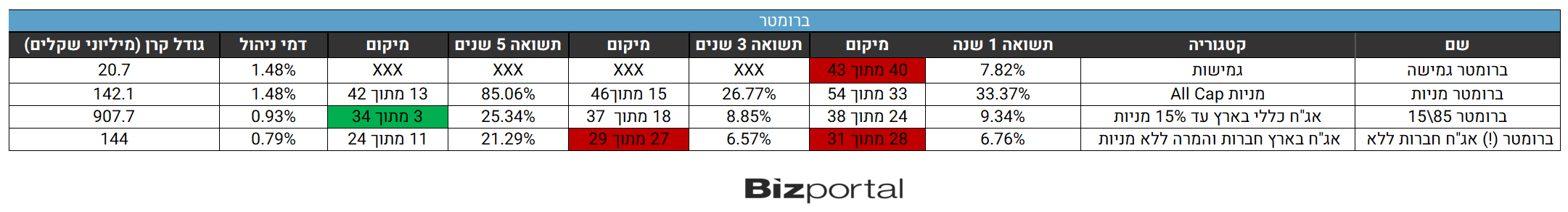

גם במקרה זה התעלמנו מהקרן הגלובלית, מה שהותיר אותנו עם 4 קרנות נאמנות. הנה הביצועים שלהן בטווחי הזמן של שנה, 3 ו-5 שנים:

ברוב המקרים ברומטר נמצאת באמצע. נראה שהשנה האחרונה הייתה פחות מוצלחת, כשכל 4 הקרנות נמצאות בחצי התחתון של הטבלה, ובשני מקרים הקרנות של ברומטר ב-10% הגרועות. בטווח הזמן הארוך יותר הביצועים טובים בהרבה. חוץ מבמקרה אחד הקרנות של ברומטר נמצאות בחצי העליון, ובמקרה אחד בקטגוריה הקטנה יחסית של 85\15 היא בין השלוש הטובות בטווח הארוך. האם מדובר רק בשנה אחת פחות מוצלחת, או בשינוי מגמה? ימים יגידו.

הקרן הזאת של ברומטר, 85\15, גם זוכה לאמון המשקיעים, שמפקידים בידיה קרוב למיליארד שקל, הקרן הגדולה בקטגוריה. אם אתם שוקלים להשקיע בקרן הזו כדאי שתיקחו בחשבון את דמי הניהול החריגים יחסית - השלישיים בגובהם בקטגוריה.

אלפא טק

לסיום, לא ממש בית השקעות קטן, אלא שלוחה של אחד מענקי ההשקעות במשק הישראלי. אלפא טק היא חברת ניהול השקעות בתוך הראל פיננסים. על פי אתר החברה מטרתה היא "לייצר עבורך אלפא (תשואה עודפת) באמצעים טכנלוגיים...

מדובר, כך על פי האתר, במודלים ממוחשבים, המבוססים על נתונים חשבונאיים כלכליים שמנטרלים את האלמנט האנושי בניהול ההשקעות. לאלפא טק יש 4 קרנות, שתיים מהן ממוקדות בהשקעות בחו"ל, ושתים בישראל. האם המודלים האלו עובדים? על פי הטבלה התשובה היא כן ולא. כלומר לפעמים כן ולפעמים לא, לפחות בישראל. הנה התוצאות של הקרנות הישראליות:

מחשבה הרהור התלבטות (דאל אי)

מחשבה הרהור התלבטות (דאל אי)אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

מה ההבדלים בין קרנות כספיות לקרנות אג"ח שקלי קצר? איזו השקעה הייתה עדיפה בשנים האחרונות? מהי האלטרנטיבה העדיפה בסביבה של ריבית יורדת?

הלהיט של השנים האחרונות בשוק הקרנות היו הקרנות הכספיות, עם זרימה של עשרות מיליארדי שקלים ותשואות נטולות סיכון מכובדות דיין של כ-4%. הקרנות הכספיות משקיעות בפקדונות בנקאיים או באג"ח קצרות ממשלתיות בעיקר, אך גם של חברות. לאור העלאת הריבית במשק ההשקעות הללו הניבו יותר מ-4% בשנה בשנים האחרונות.

בחודש האחרון בנק ישראל החל בהליך הורדת ריבית. בנק ישראל מאוד (מאוד) שמרני וזהיר בנושא הריבית, כך שלא סביר שנראה הורדת ריבית מהירה; יחד עם זאת, קרוב לוודאי שהמגמה תימשך בקצב כזה או אחר. במקרה שההערכה הזו אכן תתממש, התשואות הצפויות מהקרנות הכספיות צפויות לרדת אף הן בהדרגתיות. עדיין מדובר בתשואה יחסית יפה להשקעה נטולת סיכון, אך כנראה נראה ירידה לכיוון ה-3% בשנה, וייתכן שאף פחות בהמשך.

אחת האלטרנטיבות הפחות מדוברות לקרנות כספיות הן קרנות אג"ח שקליות ללא מניות עם מח"מ קצר שמציעות פרופיל סיכון דומה אך לא זהה (בנוסף להבדלי מיסוי). אין הרבה קרנות כאלה, אך יש כמה, ומעניין להשוות אותן לביצועי הקרנות הכספיות. התשואות של הקרנות הכספיות (עם קונצרני) מתחילת השנה נעות בין 4.28% ל-4.52%. ההבדל בתשואות בין הקרנות הכספיות השונות נובע מבחירת האג"ח הקונצרני, מהפרש בדמי הניהול ומיכולת המיקוח מול הבנקים ביחס לתשואות על הפקדונות, אולם בסופו של דבר התשואות דומות למדי.

לצורך ההשוואה התייחסנו לשלוש הקרנות הגדולות ביותר, שמנהלות כל אחת יותר מ-10 מיליארד שקל, ביניהן הקרן הטובה ביותר מתחילת השנה - ילין לפידות כספית ניהול נזילות. חיפשנו קרנות נאמנות שמשקיעות באג"ח שקלי עם מח"מ של עד שנתיים (הכנסנו גם קרן אחת עם עד 2.5 שנים). לא מדובר בהשוואה מדויקת, שכן קרנות כספיות הן עם מח"מ נמוך יותר. בכל זאת מדובר בהשקעה בסיכון נמוך יחסית, עם פוטנציאל רווח מוגבל, ללא חשיפה למניות, מט"ח או אג"ח בסיכון גבוה/מח"מ ארוך, ובכך מדובר בהשקעה סולידית למדי שיכולה להוות אלטרנטיבה מסוימת לקרנות הכספיות.

- הראל קרנות נאמנות: הרבה מדי קרנות בינוניות, גם בגודל וגם בביצועים

- הוצאות כספיות משפחתיות

- המלצת המערכת: כל הכותרות 24/7

ההבדל במח"מ הוא קטן יחסית, אך חשוב להבין את השפעת המח"מ על תשואות אגרות החוב. ככל שהמח"מ ארוך יותר, כל שינוי בתשואות יוצר תנודה משמעותית יותר במחיר האג"ח. לכן בזמנים של העלאת ריבית האג"ח הארוכות יותר יספגו הפסדים גדולים יותר על פי רוב, בעוד בזמנים של הורדת ריבית האג"ח הארוך יספק רווחים גבוהים יותר. זה כמובן באופן כללי, כשהתנהגות התשואות על פני עקומת המח"מ תלויה בגורמים רבים נוספים, כמו הערכות לגבי צמיחה/מיתון, צפי הנפקות של הממשלה או של חברות, שיכולים ליצור לחץ/מחסור באגרות למח"מים מסוימים וכו'. על כל פנים, בחירת מח"מ האג"ח היא אחת ההחלטות החשובות ביותר של מנהלי הקרנות האקטיביות, והיא משפיעה באופן דרמטי על ביצועי הקרן. למנהלי הקרנות הכספיות כמעט אין משחק בתחום הזה, בעוד למנהלי הקרנות האקטיביות, גם לטווח קצר, יש יותר מרחב, וזה מה שיוצר את עיקר ההבדל בין הקרנות השונות, ובינן לבין הקרנות הכספיות.