עונת הדוחות בפתח – תוביל את השוק לתיקון או להמשך הראלי?

מאקרו: אירועי השבוע והשפעתם על הצמד דולר - יורו

האירוע המרכזי של השבוע הוא פרסום מדד המחירים לצרכן על נגזריו השונים ביום רביעי. בשוק מצפים שהמדד החודשי יתמתן ל-0.3% (לעומת 0.4% בחודש הקודם), השנתי יעלה ל-3.4% (לעומת 3.2% בחודש הקודם). לגבי מדד הליבה הציפיות הן ל-0.3% ו-3.7% לעומת 0.4% ו-3.8% שנרשמו בחודש הקודם, כלומר המשך התמתנות אינפלציית הליבה, אבל בקצב מאד מאד איטי. נזכיר ששני המדדים האחרונים היו גבוהים מהצפוי, כך שגם הפעם תיתכן הפתעה שלילית דומה. תשומת לב תופנה בין השאר לרכיב קורת הגג במדד, הרכיב שאחראי על האינפלציה הגבוהה בחודשים האחרונים. האם סוף סוף נתחיל לראות את מגמת ההתמתנות המיוחלת? בנוסף, מחירי האנרגיה הגבוהים עדיין צפויים להוות משקולת על מדד המחירים הכללי (לא הליבה). ביום רביעי צפויים גם להתפרסם הפרוטוקולים של ישיבת הפד' האחרונה שהתקיימה לפני שלושה שבועות, אז החליט הפד' להותיר את הריבית ברמה של 5.25% - 5.5%. אז גם התפרסמה טבלת הנקודות האחרונה שצופה שלוש הורדות ריבית, אם כי ממוצע הצפי הזה היה ממש גבולי, ושינוי של אחת התחזיות כלפי מטה הייה מורידה את הממוצע לשתי הורדות ריבית. הפרוטוקטלים ישפכו אור על חילוקי הדעות שיש בקרב חברי הפד' – כמה הם עמוקים, מי נמצא בכל מחנה, ובעיקר האם חברי הפד' נשמעו יותר ניציים מאשר פאוול במסיבת העיתונאים שנחשבה ליונית. ייתכן שהחלטת הריבית ביוני תתקבל, בפעם הראשונה בתקופת פאוול, לא פה אחד, לאור חילוקי הדעות המתגלים בקרב חברי הוועדה. הפרוטוקולים גם יתנו קצת יותר מידע על אחת הכותרות שיצאה ממסיבת העיתונאים – הכוונה להאט את קצב צמצום המאזן. הפד' מצמצם את המאזן ב-95 מיליארד דולר מדי חודש. חלק מהכלכלנים מצפים שהמספר הזה ירד לכ-60 – 65 מיליארד דולר מדי חודש. כרגע המאזן עומד על 7.5 טריליון דולר. אירוע חשוב נוסף הוא החלטת הריבית של הבנק המרכזי האירופי ביום חמישי. הציפיות הן שלגארד וחבריה יודיעו על הורדות ריבית החל מיוני, ובאופן כללי על טון יוני יותר. צרוף של האירועים האלו: האפשרות למדד גבוה מהצפוי, לפרוטוקולים ניציים מעט (יותר ממסיבת העיתונאים של פאוול לפחות), ובנק אירופאי יוני יותר יכול ליצור תנודות משמעותיות בשוק המט"ח, גם בטווח הבינוני. עד לא מזמן הצפי היה שהבנק המרכזי האמריקאי יהיה מהיר יותר בהורדות הריבית מהבנק האירופי, מה שגרם להיחלשות יחסית של הדולר, אך כעת נראה סביר שיקרה בדיוק ההיפך, והמגמה חזרה להשתנות בשבועות האחרונים. הכלכלן מוחמד אל אריאן אמר השבוע בראיון לרשת בלומברג כי הציפיות כעת הן שהבנק האירופי יוריד את הריבית בקצב זהה לפחות או אפילו גבוה יותר מזה של הפד'. ההשלכות של ההתפתחות הזו כבר ניכרת בשוק אגרות החוב ובשוק המט"ח. לדבריו, שיוויון בין הדולר לאירו גם אפשרי בהמשך. "הבנק המרכזי האירופי הולך לסמן בצורה די חזקה שיוני יהיה הזמן שהם יתחילו להוריד את הריבית, משהו שהפד' לא יעשה". למרות שהפד' לא יסמן את יוני ועלול לא להוריד את הריבית בכלל השנה, אל אריאן אומר (ולא בפעם הראשונה) שזו טעות, ויעד הטווח הארוך של 2% אינפלציה הוא לא ריאלי: "האינפלציה תהיה דביקה, אבל זה לא צריך לעצור את הפד', כיון שהיעד של 2% אינפלציה הוא הדוק מדי לנוכח העובדה שהכלכלה העולמית עוברת חיווט מחדש משמעותי (כלומר, שינויים מבניים)".מאקרו: מה גורם לשוק העבודה החזק

שבוע שעבר היה שבוע "שוק העבודה" עם מגוון נתונים שפורסמו במהלך השבוע, והיו, שוב, חזקים למדי. בשבוע שעבר הערכתי שייתכן שנתוני חודש פברואר יעודכנו כלפי מטה, וכך אכן קרה, אך בצורה מינורית בהרבה ממה שצפיתי, מ-275 אלף ל-270 אלף. נתוני חודש מרץ, לעומת זאת, שוב היו הרבה הרבה מעל התחזיות – 303 אלף משרות חדשות לעומת צפי לכ-200 אלף.

הנתונים ממשיכים להצטבר ולהצביע על שוק עבודה חזק בממדים היסטוריים. הנה כמה מהם: מרץ היה החודש ה-39 ברציפות שמספר המשרות עולה, הרצף הרביעי באורכו (בינתיים), מאז שנת 1939. אחוז האבטלה עומד על 3.8%, חודש 26 ברציפות שהאבטלה מתחת ל-4% – הרצף הארוך ביותר מאז שנות הששים של המאה הקודמת (הרצף הארוך ביותר מאז שנות ה-40 הוא 35 חודשים). עליית השכר החודשית הייתה 4.1%, חודש 33 ברציפות שהשכר עולה ביותר מ-4% בשיעור שנתי.

בחלוקה לסקטורים שירותי הבריאות ממשיכים להוביל ביצירת משרות חדשות (81.3 אלף), לאחר מכן הסקטור הממשלתי (71), סקטור האירוח (49) וסקטור הבניה (39). סקטור הייצור המידע והתשתיות לא הוסיפו כלל משרות חדשות.

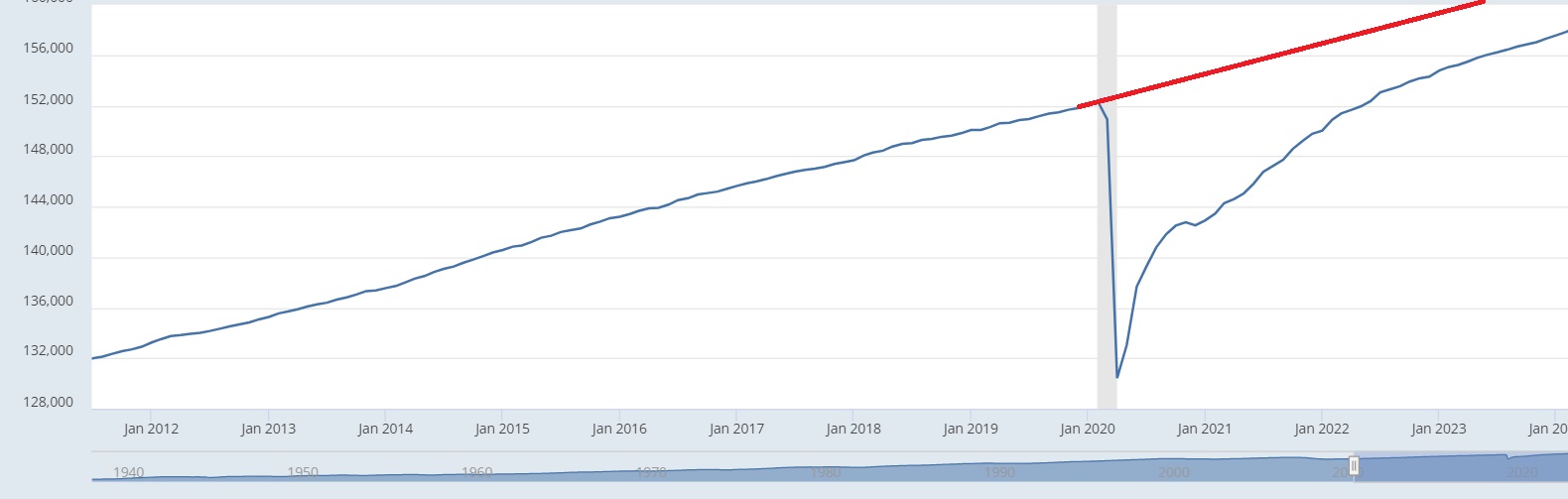

אז מה גורם לשוק העבודה להיות כל כך חזק? ייתכן שהגרף הבא נותן הבנה מסוימת:

הגרף, מתוך אתר שלוחת הפד' בסנט לואיס, מתאר את מספר המשרות במגזר הפרטי בארצות הברית. לפני התפרצות הקורונה מספר המשרות עמד על 152 מילון. הקורונה הביאה לנפילה בניגוד לקו המגמה. תוך זמן קצר החלה התאוששות מהירה יחסית. לגרף של שלוחת הפד' בסנט לואיס הוספנו את קו המגמה המשוער (באדום) אילו לא הייתה נוצרת ההפרעה בעקבות מגיפת הקורונה. כפי שניתן לראות, למרות ההתאוששות, אין חזרה לקו המגמה. למעשה ישנו פער של כ-4 מיליון משרות בין קו המגמה לבין המצב בפועל. כלומר, עדיין יש מחסור בעובדים.

נציין שהחלוקה לסקטורים ביצירת המשרות מעידה על נקודה נוספת. הסקטורים ה"בוערים" מבחינת שוק העבודה הם אלו שמושפעים מדור ה"בייבי בום", הדור העשיר ביותר בהיסטוריה של ארצות הברית. הדור הזה החל לפני מספר שנים לצאת לפנסיה וליצור מחסור בידיים עובדות (הדורות הבאים קטנים יותר). מצד שני. אנשי הדור הזה נהנים יותר מחופשות - מלונות, טיסות ומסעדות (סקטור האירוח), וגם משתמשים יותר בשירותי בריאות (סקטור הבריאות). סקטור הייצור והתשתיות לעומת זאת לא זזים לשום מקום. מה זה אומר לגבי ההמשך? בסופו של דבר האיזון אמור לחזור לשוק העבודה, אבל זה עוד יקח זמן, ובינתיים שוק העבודה צפוי להיות חזק גם בחודש הבא, וייתכן שגם בטווח הבינוני.

הגרף, מתוך אתר שלוחת הפד' בסנט לואיס, מתאר את מספר המשרות במגזר הפרטי בארצות הברית. לפני התפרצות הקורונה מספר המשרות עמד על 152 מילון. הקורונה הביאה לנפילה בניגוד לקו המגמה. תוך זמן קצר החלה התאוששות מהירה יחסית. לגרף של שלוחת הפד' בסנט לואיס הוספנו את קו המגמה המשוער (באדום) אילו לא הייתה נוצרת ההפרעה בעקבות מגיפת הקורונה. כפי שניתן לראות, למרות ההתאוששות, אין חזרה לקו המגמה. למעשה ישנו פער של כ-4 מיליון משרות בין קו המגמה לבין המצב בפועל. כלומר, עדיין יש מחסור בעובדים.

נציין שהחלוקה לסקטורים ביצירת המשרות מעידה על נקודה נוספת. הסקטורים ה"בוערים" מבחינת שוק העבודה הם אלו שמושפעים מדור ה"בייבי בום", הדור העשיר ביותר בהיסטוריה של ארצות הברית. הדור הזה החל לפני מספר שנים לצאת לפנסיה וליצור מחסור בידיים עובדות (הדורות הבאים קטנים יותר). מצד שני. אנשי הדור הזה נהנים יותר מחופשות - מלונות, טיסות ומסעדות (סקטור האירוח), וגם משתמשים יותר בשירותי בריאות (סקטור הבריאות). סקטור הייצור והתשתיות לעומת זאת לא זזים לשום מקום. מה זה אומר לגבי ההמשך? בסופו של דבר האיזון אמור לחזור לשוק העבודה, אבל זה עוד יקח זמן, ובינתיים שוק העבודה צפוי להיות חזק גם בחודש הבא, וייתכן שגם בטווח הבינוני.

ב-UBS לא אוהבים את הפסטיבל סביב התבטאויות בכירי הפד'

האם בכירי הפד' מתבטאים יותר מדי וגורמים לחוסר יציבות בשווקים? לאחרונה יותר ויותר פעמים השוק זז לכאן או לכאן עקב התבטאות כזו או אחרת של בכיר כלשהו בפד'. השוק צמא למידע ומנסה להבין רמזים ורמזי רמזים בנאומים ובראיונות של פקידי הפד' במה שהופך להיות גורם בעל חשיבות מופרזת בתנודות השוק בטווח הקצר. ב-UBS חושבים שזו דינמיקה גרועה, בעיקר בגלל שהפד' בעצמו לא ממש סגור על עצמו: "לוח השנה הכלכלי הוא בעיקר רעש" כתבו השבוע בבנק השוויצרי, "די הרבה מהרעש הזה מגיע מחברי הפדרל רזרב. המשקיעים יכולים לבחור כל נקודת מבט בה ירצו (בעקבות ההתבטאויות הללו), כדי לאשר את ההשקפה שהם כבר מחזיקים בה ביחס למדיניות הצפויה. ההתבטאויות האחרונות כוללות בחירה בין שלוש הורדות ריבית, מלחמה נחושה באינפלציה, או שמוקדם מדי להוריד ריבית" התלוננו ב-UBS.שוק המניות – ההבדל בין שוק דובי לבין תיקון

מדי שבוע מתפרסמים נתונים שונים שמצביעים על אפשרות לתיקון בשוק המניות. כך לדוגמה פורסם השבוע כי אחוז המשקיעים ה"שוריים" קפץ ל-62.5%, האחוז הגבוה ביותר מאז אפריל 2021. ההיסטוריה מלמדת שכאשר המשקיעים כל כך שוריים ההחזר בכל טווח זמן עתידי לאחר מכן, בין 3 חודשים לבין 5 שנים, נמוך מהממוצע (כמו שאמר באפט - כשכולם נהיים גרידיים, זה הזמן להיות פחדן). עוד נתון דובי מבחינה מסוימת: תשואת הדיבידנד של ה-SP500 ירדה ל1.35%, הנמוך ביותר מאז הרבעון הרביעי של 2021, והרבה מתחת לממוצע. הנתון הנמוך ביותר בהיסטוריה היה 1.12% ברבעון הראשון של שנת 2000, רגע לפני התפוצצות הבועה. חשוב, עם זאת, להבדיל בין כמה סוגים של מגמות שליליות. יש כאלה שנובעות מתמחור גבוה, ויש כאלה שנובעות מבעיות בכלכלה. כלומר, ייתכן שהכלכלה בריאה, צומחת, החברות מציגות ביצועים יפים, אבל התמחור בכל זאת גבוה מדי, ודורש תיקון מסוים. במקרה כזה ניתן לצפות שתיקון אכן יבוא, אבל אין סיבה לצפות לקריסה. יש מקרים אחרים שהכלכלה בבעיה, והחברות עומדות בפני קשיים אמתיים שיובילו לצניחה ברווחים. במקרה זה התמחור יכול להראות סביר או אפילו זול, אבל לא משקף את ההתפתחויות העתידיות, ועלול להיווצר שוק דובי. מקרה שלישי הוא "בועה" שבה אולי אין בעיות בכלכלה הריאלית אבל התמחור יצא מכל פורפוציה ודורש תיקון חד. הסימנים שציינו קודם, וגם אחרים, מעידים יותר על הכיוון הראשון מבין השלושה, כלומר שוק מעט יקר, אבל לא בועתי, שמגיע על רקע של נתונים כלכליים טובים. אנחנו לקראת נחיתה רכה, או אולי אפילו לא נחיתה בכלל, האינפלציה אמנם מעט גבוהה אבל לא ברמות מסוכנות, ובסופו של דבר גם אם היא לא יורדת מהר מספיק, היא גם לא מטפסת בינתיים. בנוסף, יש גם צמיחה יפה ואבטלה נמוכה. לכן גם אם נראה תיקון (שבינתיים די מתמהמה), לא נראה שיש סיבה לחשוש משוק דובי ממש.שוק המניות: האם עונת הדוחות תהיה הטריגר להמשך הראלי?

עונת הדוחות החלה השבוע, ותתפוס תאוצה לקראת סוף השבוע עם דוחות דלתא אירליינס, ג'יי פי מורגן ועוד. יש סיכוי שהיא גם יכולה "לפתור" את בעיית התמחור עם צמיחה צפויה ברווחים ובהכנסות, וייתכן שזה מה שהשוק זקוק לו כדי לקבל טריגר להמשך העליות. גם ברבעון הזה אנחנו צפויים להרבה "היכתה את התחזיות". ברבעון הקודם החברות הביסו את תחזיות הרווח ב-7.1% בממוצע. לקראת הרבעון הנוכחי האנליסטים הורידו את תחזית הרווחים ב-2.5% עד כה, מתחת לממוצע של 3.7%. כלומר, בדרך כלל האנליסטים מנמיכים תחזיות בצורה יותר אגרסיבית לקראת עונת הדוחות. מלבד תוצאות טובות לרבעון, בשוק יצפו גם לתחזיות טובות להמשך. בשלושת החודשים האחרונים יותר חברות העלו את תחזיות הרווח מאשר כאלו שהורידו אותן, כך שגם פה יש מקום לאופטימיות. יחד עם זאת תחזיות לא מספיק חזקות יצדיקו את הנראטיב שהשוק יקר מדי ובשל לתיקון. המונע המרכזי של שוק המניות בשנה האחרונה היה "7 המופלאות". ברבעון האחרון הראלי התרחב לחלקים נוספים בשוק, ושתיים מהשבע, טסלה ואפל, צולעות במקצת. בכל זאת שאר החמש – אנבידיה בראש, אבל גם מטא, אמזון, אלפאבית ומיקרוסופט ממשיכות במומנטום החיובי ומסייעות למגמת העליות. לקראת עונת הדוחות הקרובה זוכות 7 המופלאות להעלאת צפי הרווחים של האנליסטים (בניגוד לשאר השוק כנ"ל) של 5.5% בממוצע. ללא טסלה ואפל הנתון הזה קופץ ליותר מ-10%. כלומר, ההערכות בשוק הן לעונת דוחות טובה למובילות השוק. ביחס לשנתיים הבאות (24 – 25) בכללותה האנליסטים העלו את צפי הרווחים ב-3% לכל אחת מהשנים הבאות. התממשות התחזיות האלו יכולה לתרום אף היא ליצירת מומנטום מחדש בשוק המניות.- 3.יוסי אלקין 12/04/2024 12:02הגב לתגובה זולזמנים קצרים השוק קזינו, לטווחים ארוכים השוק הוא הדבר הבטוח בעולם.

- 2.השוק גבוה 12/04/2024 09:22הגב לתגובה זומיולי

- 1.בן 11/04/2024 12:26הגב לתגובה זוביבי