השוק יורד היום - אבל הוא עדיין במגמת עלייה: העליות מתרחשות למרות שרוב המשקיעים פסימיים

היום נדבר על שלושה דברים: ניתוח טכני והקשר היפני, עוד מניות AI (ככה זה כשהשפע מגיע אלינו) וכמובן מצבו הטוב של השוק.

מה לנו ולניתוח טכני ואיך זה קשור ליפן?

כמעט 30 שנים אני עוסק בניתוח טכני וברובן אני גם כותב על ניתוח טכני בפלטפורמות פיננסיות מובילות. שמח שזכיתי להכרה מקצועית רחבה: תקשורתית, מקצועית ואקדמית אבל עדיין, אחרי כמעט אותן 30 שנה, ממשיך להגיע אלי זרם של שתי הערות:

1. הסתייגות מניתוח טכני כשיטה לגיטימית למסחר והשקעות.

2. תהייה איך אני, שאני גם איש מסעות וטיולים (כותב לכם מהוקידו שביפן כרגע), גם מורה זן ומיינדפולנס, תושב מצפה רמון ושאר מאפייני אורח החיים ה״רוחני - נוודי״, מתעסק בניתוח טכני. איך קשורים בורסה, שוק ההון וניתוח טכני למי ש״אני״?

על השאלה האם ניתוח טכני רלבנטי לשווקים אפשר לנהל דיון נפרד. מכל מקום לא חייבים לקבל את השיטה ולא חייבים לקרוא את המאמרים שלי ושל מנתחים טכניים אחרים.

היום אענה בקצרה על השאלה השניה משום שהתשובה יכולה לעזור לפתח מערכת יחסים בריאה יותר עם ניתוח טכני, עם השוק ואולי גם עם החיים.

נתחיל בעובדה. הניתוח הטכני הומצא ביפן. סוחר אורז שרצה לחזות את מחירי האורז פיתח שיטה (הידועה כתרשים הנרות היפני) לעקוב אחר התנהגות המחירים, המגמה ושינויי מגמה. הוא אמר ״התייעץ בשוק אודות השוק״. מספרים שהפך להיות איש עשיר מאוד.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

צ׳ארלס דאו הציג את הרעיון לעולם המערבי וגם המציא את מדדי המניות (הניתוח הטכני היה בעיניו דרך לנתח אותם. חשבו על זה: ממציא המדדים היה למעשה מנתח טכני ועיתונאי שווקים...). מאז השיטה התפתחה ביחד עם הטכנולוגיה ובגיבוי מחקרים אקדמיים (ופרסי נובל) שהסבירו שהתנהגות המשקיעים חשובה מאוד להבנת השוק. היום כבר מדברים על הצעד הבא של ניהול רגשות, נושא שמתייחס לעולם האימון המנטאלי האישי.

לכן, בתשובה לחבר ששאל אותי בפייסבוק איך אני, שמטייל ביפן וכותב באשו ושירי היקו עוסק גם בניתוח טכני, אענה שיפן והניתוח הטכני מאוד קשורים. יתרה מכך, ככל שהמשקל של חשיבה אסיאתית בכלכלה העולמית עולה כך חשוב לראות דברים בעיניים אסיאתיות.

זו אחת הסיבות לגל גובר של התעניינות בניתוח טכני בעולם המערבי. מאפייני המסחר של סוחרים שגדלו בחינוך אסיאתי שונים מאלו שגדלו בחינוך מערבי.

זן ואומנות המסחר בטסלה (כמשל)

היום גם כולם מבינים שבשביל להצליח במסחר נדרשות מיומנויות מנטאליות. ניהול רגשות, מיינדפולנס, מדיטציה, וויזואליזציה של מצבים, פיתוח אינטואיציה, כתיבת יומן מסחר ועוד ועוד. בצורה זו או אחרת הגעתי להבנה הזו בעצמי לפני שנים רבות והתחלתי ללמוד, לקבל הסמכות ואז גם ללמד את המיומנויות הנ״ל. הקשר שנוצר אצלי מאפיין היום מגמה כללית בעולם ההשקעות (במקביל למסחר האלגוריתמי) ולכן גם כאן התשובה לשאלה היא לא אישית. אימון מנטאלי הוא אחד הנתיבים המשמעותיים בהתפתחות משקיעים וסוחרים.

- גוגל מכניסה קניות ישירות ל־AI ומחפשת מנוע הכנסות חדש

- מטבע הקריפטו של טראמפ התרסק ביותר מ־95% מהשיא

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

ועכשיו משהו אישי - פילוסופי. בתרגול הבודהיסטי לומדים להסיר מחסומים ותיוגים. מי אמר שמנהל השקעות בבורסה ומנתח טכני לא יכול להיות גם תלמיד ומורה זן ומיינדפולנס ונווד דיגיטאלי ותושב מצפה רמון (נניח שאלו המאפיינים שלי למרות שבמקום הראשון אני אבא).

במקרה הספציפי שלנו ה״אשמה״ העיקרית היא באקדמיה שכן מרצים רבים עדיין נאמנים לתאוריית השוק היעיל ולמודל פיזור תיקי השקעות. כך, משקיעים רבים שהיו סטודנטים לכלכלה ומנהל עסקים, עוברים דרך מכונת ״תיוג״ וצמצום. אתם וגם אני יכולים להיות יותר מדבר אחד. עצם השאלה היא לא רלבנטית. לא במובן האישי אלא במובן המהותי. פשוט אפשר. כאשר אתם שוללים משהו או מצמצמים מישהו או את עצמכם תשאלו מאין מגיעים הצמצום או השלילה. תגלו שאתם יכולים יותר ממה שאתם חושבים. קוראים לזה להעמיק את חווית החיים ולהרחיב גבולות אישיים. עכשיו לעסקים.

עוד מניות AI

ביום שני העמקנו את חקירת אפשרויות ההשקעה ב - AI. כפי שציינתי, מאמר נוסף הגיע והפעם ממגזין ההשקעות Barron's. WSJ, MarketWatch (ממנו לקחתי רעיונות ביום שני) ו - Barron's הם כולם מאותה משפחה. הניואנסים של המאמרים ושל קהל היעד הם מעט שונים.

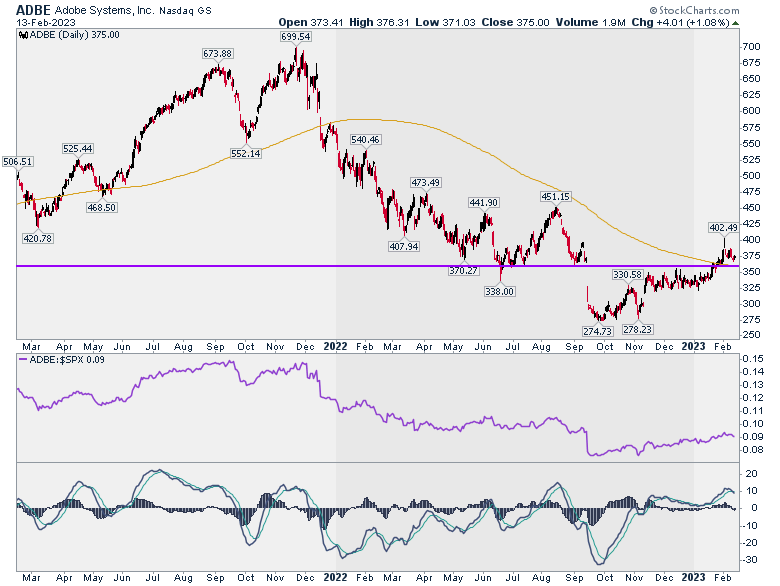

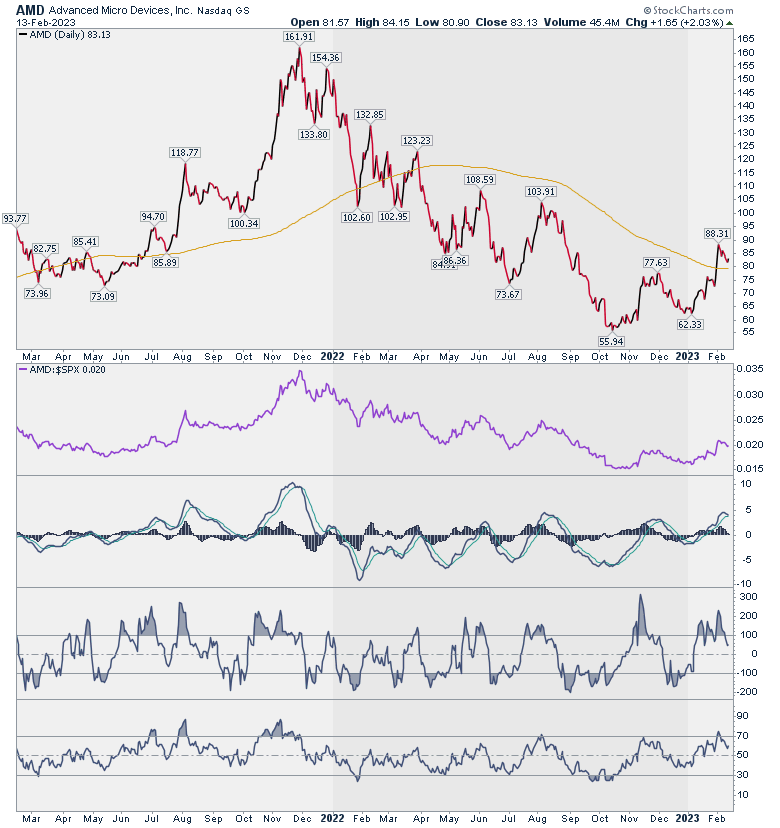

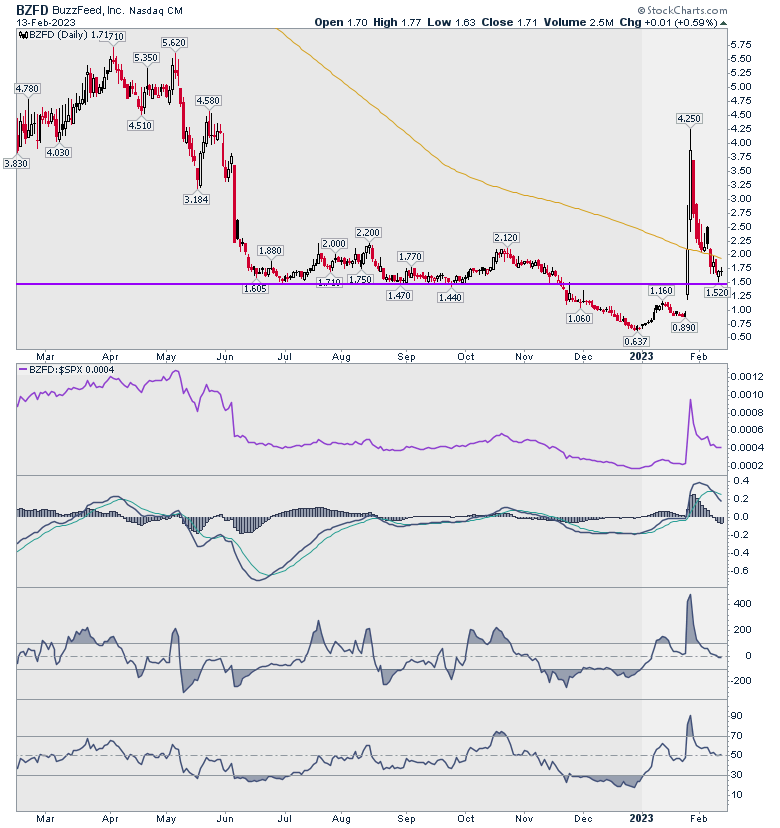

בארונ׳ס מוסיפים לרשימה שלנו את ADBE, AMD, IBM, SOUN, BBAI, BZFD. זכרו שמדובר במגאזין איכותי ולכן רעיונות שמובעים בו עברו סינון. מבחינה טכנית אלו המניות המעניינות מתוכן:

ADBE מאוד מעניינת. יש תמיכה מעל קו סגירת פער המחיר היורד (שהוא פער של פאניקה) ומעל הממוצע ל - 200 יום.

גם AMD נראית אטרקטיבית עם שילוב של תמיכה ונוכחות מעל הממוצע ל - 200 יום.

על IBM כתבתי כאן הרבה אז לא נרחיב היום. עדיין מאוד מעניינת ומהלך שלה מעל 139 דולר יהיה סימן חיובי מאוד.

שלוש המניות הבאות ברשימה הן של חברות קטנות, הנפקות צעירות יחסית שהתנהגו בתנודתיות בעקבות ההתלהבות מ - AI. קצת קשה לגבש עליהן דעה אבל אינטואיטיבית, אם תרצו, שמתי עין על BZFD. התמיכה שם מעניינת למדי וגם החברה הצליחה לסקרן אותי. כאמור אני נסמך על Barron's והגרף לצורך גיבוש הדעה כאן.

זהו בינתיים בענייני AI. נמשיך לעקוב ואם יש לכם רעיונות/ שאלות תשלחו.

הדאגה היא התקווה?

השווקים מתנהגים יפה. ביום שני הבעתי מעט דאגה מעליית התשואות של האג״ח אבל השבוע קראתי נתון דאגה מעודד (לא טעיתי בהגדרה). הנתון הזה מראה, את מה שדברנו עליו בכל גל העליות האחרון וגם ב״שיחת הסיכום״ שעשינו לינואר, שהעליות התרחשו למרות שרוב המשקיעים פסימיים (על פי סקר). סטטיסטית זה סימן מעודד כי יש סיכוי לשבירה של המשקיעים הפסימיים כמו גם להרבה שורט סקוויז. כאשר רוב המשקיעים אופטימיים יש סיבה לדאגה. כאשר הם פסימיים זה אומר שהעליות של השווקים לא נבעו מהתלהבות רגשית וזה נתון חשוב.

אז מה העליות מבשרות? אם נישאר יפניים היום ועם הומור אז נגיד שאת פריחת הדובדבן :-) . ברצינות, עוד לא התבשרנו על איזה בשורה כמו סיום המלחמה באוקראינה, מיגור האינפלציה או משהו כזה אבל לפי השווקים היא כנראה תגיע. רמז לכך בהמשך.

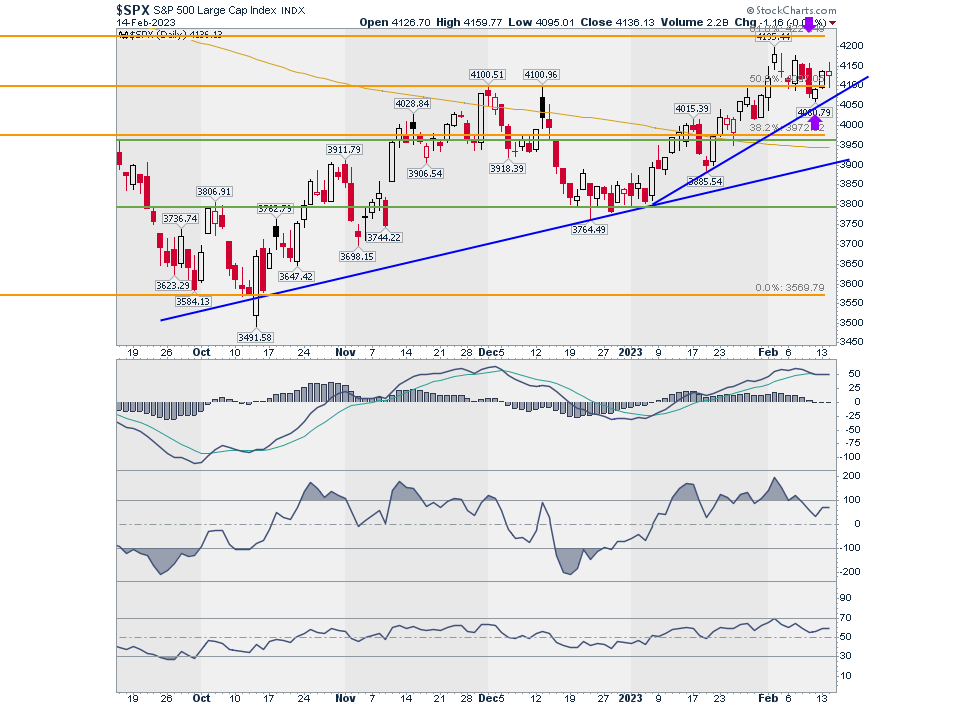

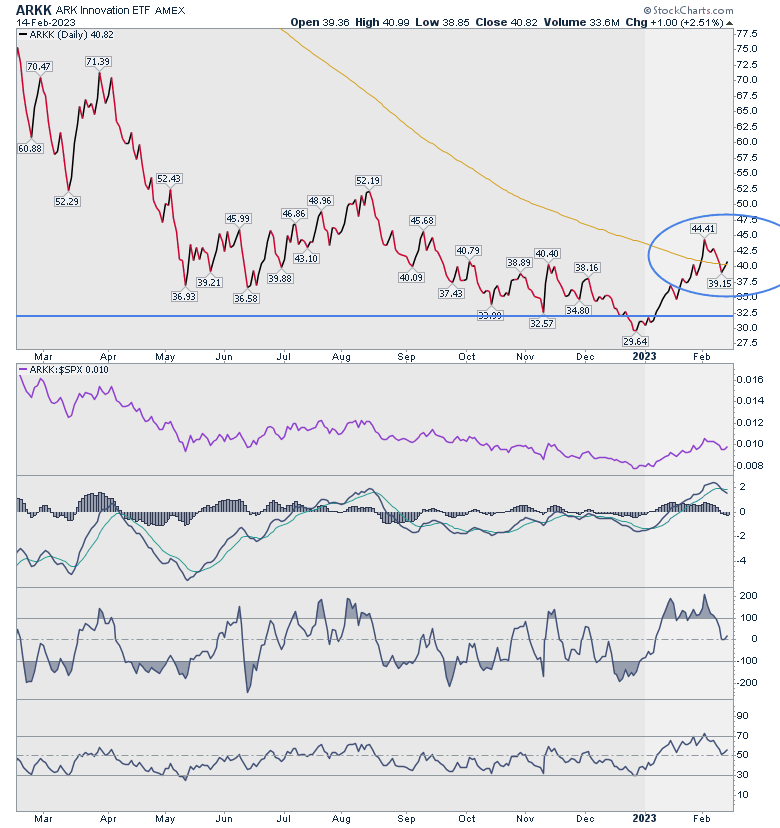

מבחינת הגרפים, אם תסתכלו על הגרף המוכר של ה- S&P500 תראו שהוא חזר מעל רמת פיבונאצ׳י האמצעית - 4100 וכנראה נבנה עליו קו מגמה תלול יותר. הגדרת המגמה כמגמת עליה תקפה. תסתכלו גם על ARKK, קרן החדשנות של ARK שקת׳י ווד הגדירה כנאסד״ק 100 החדש (הגדרה שאני מוכן לבחון כאן). היא חזרה אל מעל הממוצע ל - 200 יום ואם תישאר מעליו נקבל סימן חיובי ביותר.

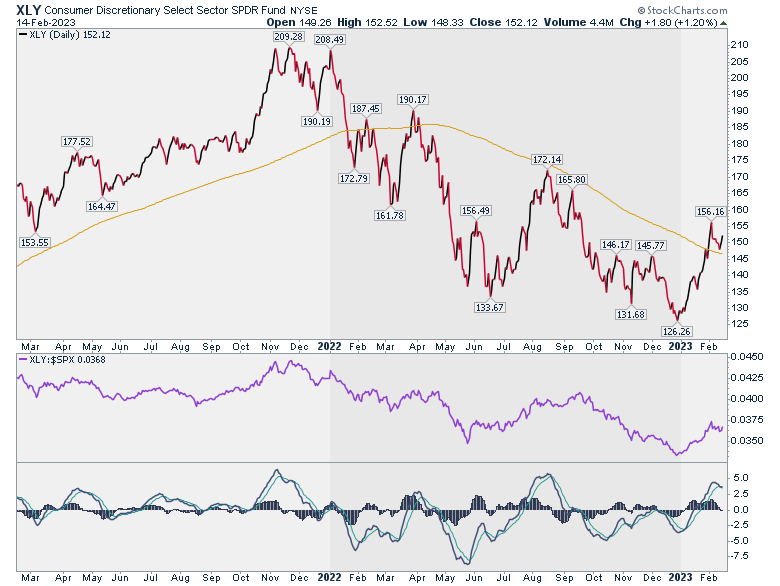

גם סקטור הצרכנות המחזורית, XLY מתחזק ומדובר בעוד גיבוי לאווירה החיובית בשווקים. שימו לב שסקטור הפיננסים, שנחשב מתאים להשקעה בתקופה אינפלציונית, נחלש. זה אומר כנראה שהשוק צופה את דעיכת האינפלציה. שיהיה לנו בהצלחה!!

ממש לפני סגירת המאמר, שמונה וחצי שעון יפן, ויציאה לטיול בעיר Hakodate שבצפון ראיתי שקיבלתי מייל עם בקשה לעדכון הניתוח הטכני של ITA - קרן הסל לתעופה והגנה. בזמנו כתבתי שנראה שזהו אחד הסקטורים הכי בטוחים בעולם המלחמתי שלנו וניתחתי כאן את הפוטנציאל של ITA. כפי שהקורא א.ס הסב את תשומת ליבי, אכן יש כאן פריצה של רמת התנגדות מהותית. מדובר בסימן מאד חיובי. לאור תקופת הדשדוש הארוכה שעברה על הקרן, מהלך העליות אמור להיות משמעותי וארוך טווח.

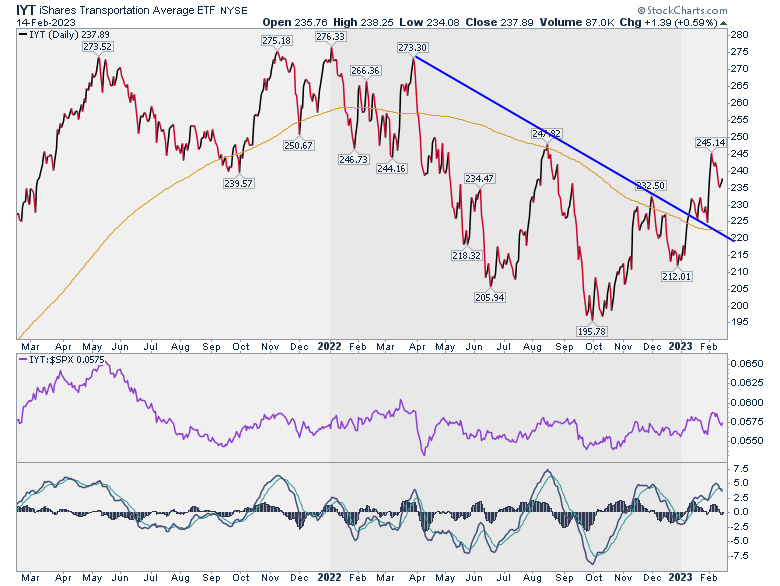

כדאי לכם לבדוק גם את IYT - קרן הסל למניות התעבורה - תחבורה. יש שם פריצה מעניינת של קו מגמה יורד והתחזקות מול ה- S&P500.

מדובר בשתי קרנות סל סולידיות שהשילוב בין הגרף שלהן למדד העוצמה נותן להן פוטנציאל. הרעיון של סולידי עם פוטנציאל מתאים למי מכם שבונה תיק שדורש תחזוקה ותשומת לב נמוכים.

נמשיך ביום שני. תמשיכו להסב את תשומת ליבי לאירועים טכניים שדורשים עדכון. אם רוצים לעקוב אחר המסע שלי ליפן - בפייסבוק הפרטי: ZIV SEGAL. תגידו שהגעתם מ ״ביזפורטל״!.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 5.סחטין עליך אתה חי חיים נהדרים שרבים לא מעיזים לחלו 18/02/2023 09:57הגב לתגובה זוסחטין עליך אתה חי חיים נהדרים שרבים לא מעיזים לחלום עליהם. תהנה ביפן. שאלה: האם תוכל לקשר רמות התנגדות טכנית לציפיות ריבית?תודה

- 4.רונן 15/02/2023 22:08הגב לתגובה זוהתשואות עולים בגלל תקרת החוב וסכנת דיפולט לארהב (נאה דורש , נאה מקיים) לגבי השוק, גם אם תמשך העליה , פוטנציאל העליות מוגבל מהרבה כיוונים. סיכום, השוק בלבל אותך , הרהר אותך , הוציא אותך מהזן ולכן מהרת לשנות ולתקן את הסקירה הראשונית. שוק הוא מפגש של קונים ומוכרים , אלטרנטיבות וסיכוי לעומת סיכון. אל תחשוב שאתה קטן , תחשוב שאתה קופת הגמל שהכי גדולה בעולם וכל הזמן נכנס כסף. מה היית עושה לאור כל החוקים שךעיל?

- רונן 19/02/2023 08:56הגב לתגובה זורואים את זה בעלית התשואות וכמו שהזכרת בסקירה קודמת , פרץ קו התנגדות. השוק אמנם אראה חוזקה יחזית אפילו שירד , אבל לדעתי זה מתעתע ולא יחזיק. בכל מקרה כרגע נפרץ קן התנגדות 4100

- רונן, הקיצר זרקת אמירות כלליות, הכפשת ולא אמרת כלום (ל"ת)18/02/2023 08:03הגב לתגובה זו

- 3.עם זיו זה ממש מסע לחיים-נהנים גם אם הבורסות יורדות.. (ל"ת)הדר 15/02/2023 19:39הגב לתגובה זו

- לא ממש הבנתי מה אתה אומר , רונן (ל"ת)16/02/2023 04:28הגב לתגובה זו

- 2.שרון 15/02/2023 19:08הגב לתגובה זובחודש שעבר פתחה גאפ מטורף עם עליה של מאות אחוזים. האם אין חשש שתרצה לסגור את הגאפ בקרוב?

- תודה הדר (ל"ת)16/02/2023 04:28הגב לתגובה זו

- 1.דניז 15/02/2023 18:04הגב לתגובה זומגלים שיש חיתוך מוות בשוק כפי שקרה ב 2001 ו ב 2008 וזה אומר שהשוק נמצא במלכודת שוורים. ועדיין ישנה סכנה לחזור לנמוך הקודם בשוק שהיה באוקטובר האחרון לבדוק אותו פעם נוספת לפני חזרה לעליות או לקבלת נמוך חדש בשוק.