בכיר בפד': "אני חושש שנתנו אור ירוק למשקיעים להגדיל סיכונים"

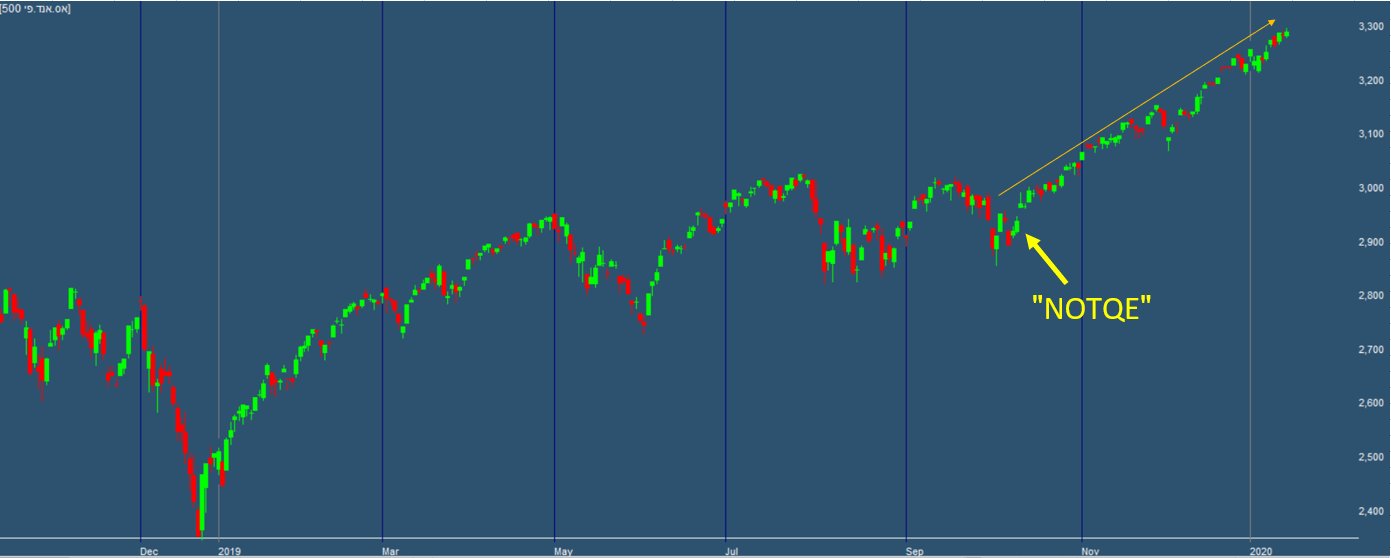

הראלי בוול סטריט לא מראה סימני עצירה, כאשר מדד הנאסד"ק בדרך להשלים 15 שבועות ירוקים מתוך 16 השבועות האחרונים. כפי שאנחנו טוענים תקופה ארוכה ב-BIZPORTAL,בעולם בו הבנקים המרכזיים מהווים תפקיד מרכזי בשווקים, כמעט לכל תנועה בשווקים יש הסבר בשינוי די פשוט – שינוי המאזנים של הבנקים המרכזיים. נראה כעת כי גם בכירי הפד' מבינים את ההשלכות של המדיניות בחודשים האחרונים.אחת הפעולות המרכזיות שמבצע הפד' בחודשים האחרונים הוא רכישות בשוקי האג"ח הממשלתיים בהיקף של עד 60 מיליארד דולר בחודש. הפד' טען בזמנו כי לא מדובר בתוכנית רכישות (QE), שכן הבנק רוכש אגרות חוב לטווחים הקצרים בלבד. עם זאת, כפי שהסברנו ב-BIZPORTAL בחודשים האחרונים (לכתבה המלאה), מדובר ב-QE לכל דבר, שכן נוצר כסף "יש מאין" שמעלה במקביל את רזרבות הבנקים.המדדים המובילים לא עוצרים מאז הפד' הודיע על רכישות אלה

נשמע הזוי? לא ממש. הפד' למעשה שבוי כעת של השווקים, כאשר הוא חייב להמשיך לממן את המערכת הבנקאית וקרנות הגידור, כאשר הן הפכו "לגדולים מידי מכדי ליפול".

נשמע הזוי? לא ממש. הפד' למעשה שבוי כעת של השווקים, כאשר הוא חייב להמשיך לממן את המערכת הבנקאית וקרנות הגידור, כאשר הן הפכו "לגדולים מידי מכדי ליפול".

- 8.רק מר קאפלן 21/01/2020 21:14הגב לתגובה זורק מר קאפלן אומר .. ולא עוד חברי הפד כמו שכתוב .. אז אומר אז מה

- 7.יוסי 17/01/2020 00:19הגב לתגובה זואת הטירוף הזה אתם יצרתם בעשר שנים האחרונות. עכשיו התעוררת

- 6.שלמה גריברג טוען שאין לזה משמעות. (ל"ת)שווה לציין 16/01/2020 22:00הגב לתגובה זו

- 5.והארץ היתה תוהו ובוהו וחושך על פני תהום - הפד גרם לאיבוד שליטה בשווקים בקרוב נראה את התוצאות (ל"ת)אריאל 16/01/2020 21:24הגב לתגובה זו

- 4.vvc 16/01/2020 20:32הגב לתגובה זומספר שבועות הנסדק ינסה להסתגל מעל לרמה זאת במידה והיו חדשות רעות תגיע מפולת. למרות שהיום קשה לומר מפולת כי בתקופת בחירות יעשו הכל אבל הכל לעצור זאת.

- למה10 אולי 100 אלף ? (ל"ת)חזי 17/01/2020 10:40הגב לתגובה זו

- 3.בנוסף , במדדי ארה"ב מסתמנת תבנית bump and run (ל"ת)דן 16/01/2020 19:55הגב לתגובה זו

- 2.דן 16/01/2020 19:17הגב לתגובה זוהיה ב 30 שנה האחרונות בקיצוניות שכזו רק בסוף 2017 , ואז הגיע תיקון במהלך כשבועיים השיל 12% ......אבל , המצכ כרגע גרוע יותר שכן הקיצוניות גם בגרף החודשי והרבעוני ......צפו ל"נפילות" כבר בימים הקרובים .

- 1.אין ואין 16/01/2020 18:58הגב לתגובה זוהחוסכים הקטנים והפנסיונרים שלא מקבלים רבית והשכירים ששכרם לא עולה פרופורציונלית ממנים את הטרוף.