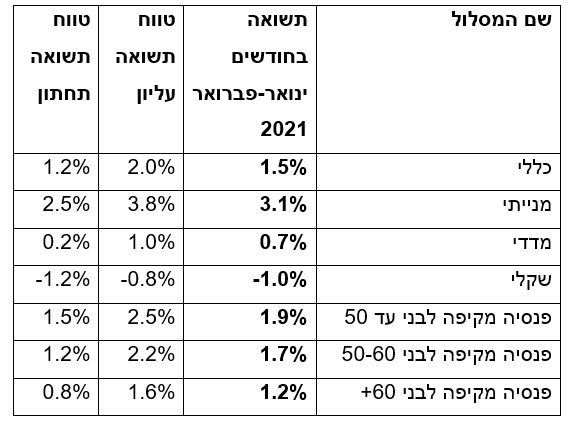

פברואר בקופות הגמל - תשואה של 0.5%; מתחילת השנה - עלייה של 1.5%

קופות הגמל במסלול כללי עלו בחודש פברואר ב-0.5%, בהמשך לעלייה של 1% בחודש ינואר - מתחילת השנה עלו קופות הגמל ב-1.5%. המסלול המנייתי עלה יותר - קרוב ל-1.5% והמסלולים הסולידיים עלו ב-0.2%. כך עולה מבדיקת מיטב דש.

התשואות החיוביות מיוחסות לעליות השערים בחודש החולף בשוקי המניות בעולם ואגרות החוב. עם זאת, סוף החודש היה תנודתי במיוחד כשבשבוע האחרון הנאסד"ק איבד כ-6% ואגרות החוב ירדו משמעותית.

שוקי המניות בעולם הציגו עליות שערים נאות - בארה"ב: מגמת עליות שערים נאות כאשר מדד הדאו עלה ב-3.2%, מדד ה-S&P עלה ב-2.6% ואילו מדד הנאסד"ק עלה ב-0.9%.

באירופה נרשמו עליות שערים: ה-DAX הגרמני עלה ב-0.9%, ה-CAC הצרפתי עלה בשיעור חד של 5.6% וה-Eurostoxx 50 עלה ב-4.5%. ביפן: מדד הניקיי עלה בשיעור של 2.7%. המדד העולמי של השווקים המתפתחים עלה בשיעור של 0.7%.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- יורחבו תנאי הפטור ממס לקופות גמל

- המלצת המערכת: כל הכותרות 24/7

בשוק המניות בארץ נרשמה מגמה מעורבות: מדד ת"א 35 ירד ב-1.9% ומדד ת"א 125 ירד ב-1.2%. לעומת זאת, מדד ת"א 90 עלה בשיעור של 1.8% ומדד יתר 60 עלה בשיעור של כ-0.6%.

באג"ח הקונצרני המקומי נרשמו עליות שערים. מדד התל בונד 20 ומדד התל בונד 60 עלו ב-0.2% כ"א, מדד התל בונד 40 עלה ב-0.1%. איגרות החוב הלא מדורגות עלו בשיעור של 1.3%. מדד אג"ח קונצרני כללי עלה ב-0.4%.

לעומת זאת, מדד איגרות החוב הממשלתיות ירד ב-1.4%, כאשר איגרות החוב הצמודות למדד ירדו ב-1.3%, ואילו איגרות החוב השקליות ירדו ב-1.7%.