אלוני חץ מגייסת עד 300 מיליון שקל - המניה נופלת ב-5.5%; האם זו הזדמנות?

אלוני חץ נמצאת במגננה בשנתיים האחרונות - מחיקות ללא הפסקה של נכסים בארה"ב (בוסטון וושינגטון) ולונדון. בשנה שעברה השערוכים כלפי מטה היו 4.6 מיליארד שקל והם עלו ל-5 מיליארד שקל עם הרבעון הראשון של השנה. החברה אומנם לא מסרה את היקף הגיוס אך לפי הערכות ביזפורטל מדובר על היקף של 200 מיליון עד 300 מיליון שקל במניות ואופציות. מה מצבה של אלוני חץ והאם כדאי להשתתף בהנפקה?

אנרג'יקס, אמות, ארה"ב ובריטניה

אלוני חץ נסחרת בשווי של 4.3 מיליארד שקל, מתחת להון העצמי שעומד על כ-4.7 מיליארד שקל ועם שתי החזקות נסחרות - האחת אנרג'יקס 3.42% שפועלת בתחום האנרגיה המתחדשת ונסחרת בשווי 7.6 מיליארד שקל והשנייה אמות -0.96% שפועלת בעיקר בשוק המשרדים המקומי ונסחרת בשווי של 7.1 מיליארד שקל.

אלוני חץ שולטת בשתי החברות האלו. שווי ההחזקה שלה בשתיהן - כ-7.6 מיליארד שקל, אך מכירת שליטה (בתיאוריה) תהיה בערכים גבוהים. השווי הסחיר נובע מהחזקה של 50.2% באנרג'יקס ו-51% באמות. אמות סובלת מהחולשה בשוק המשרדים ומנייתה בירידה. אנרג'יקס במצב טוב מבחינת ביצועים ומבחינת המניה.

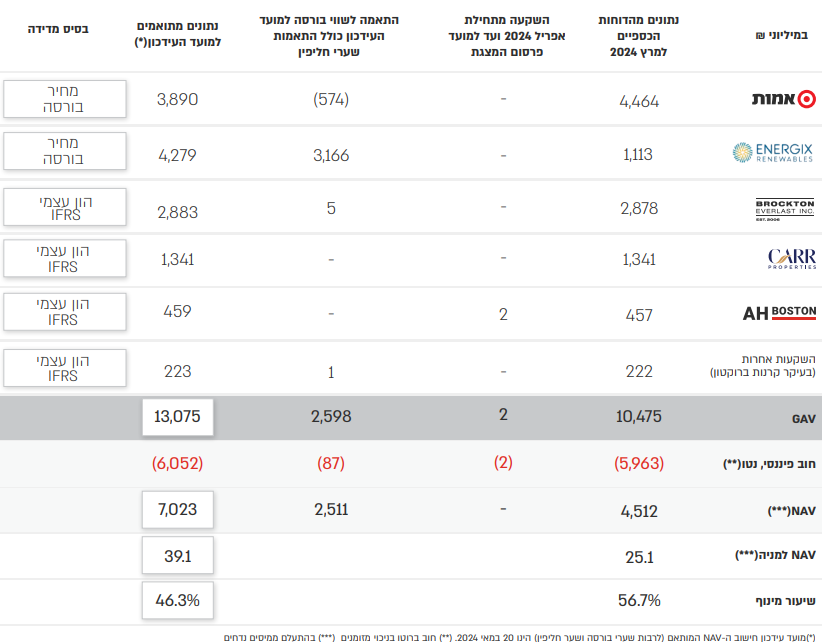

לאחרונה דיווחה אלוני חץ הערכה ביחס לערך הנכסי הנקי שלה (הערך הכלכלי שלה):

- אלוני חץ: הפסד של 215 מיליון שקל לבעלי המניות בשל איחוד CARR

- המבחן של בריטניה: תשואות האג"ח בבריטניה מזנקות לשיא מאז 1998

- המלצת המערכת: כל הכותרות 24/7

הנתונים האלו צריכים להתעדכן כלפי מטה משתי סיבות: גם השווי הסחיר שהשתנה וגם מטעמי שמרנות יש מקום להפחית את ההשקעות בחו"ל, ועדיין יש כרית ביטחון גדולה. גם מחיקות נוספות גדולות, ישאירו את המשקיעים עם החזקה שנסחרת מתחת לערך הנכסי הנקי. מניית החברה יורדת כעת ב-5.5% לכ-23.4 שקל והערך הנכסי 39 שקל. מחיקה אגרסיבית של 2.5 מיליארד תוריד את הערך הנכסי למחיר השוק.

זה יכול לקרות, וצפוי שהמחיקות ימשכו, אך בשיעור נמוך יותר. כך או אחרת, המניה אמורה להיסחר בדיסקאונט ביחס לערך הכללכי שלה, ככה זה מקובל בחברות החזקה. באופן גס אפשר להעריך שהדיסקאונט הממוצע בחברות מסוגה הוא 20%-25%, אצלה זה 40%, בגלל ההבנה שיהיו מחיקות נוספות. מנגד, צריך לזכור שיש לאלוני חץ יתרון - היא פרוסה על שני תחומים עיקריים - נדל"ן מניב ואנרגיה מתחדשת.

חוב של 6 מיליארד שקל

לאלוני חץ יש חוב של 6 מיליארד שקל. החוב היווה לפני 4 שנים 30% מהמאזן, היום הוא 56%. זו הסיבה שהחברה רוצה לגייס אקוויטי, היא לא רוצה להיות ממונפת יותר, היא רוצה לחזק את ההון העצמי.- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

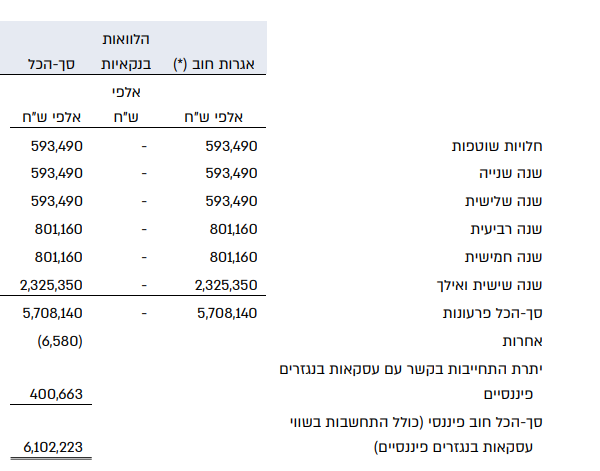

החברה אמורה לפרוע בשנים הקרובות 600 מיליון שקל בשנה ובהמשך זה יעלה ל-800 מיליון שקל:

פירעון של 600 מיליון בשנה - דומה לתזרים החופשי

במקביל היא מייצרת FFO בגובה שקרוב ל-600 מיליון שקל. ה-FFO אמור לייצג את התזרים החופשי השנתי, כך שהחברה על הגבול - הכסף פנימה מספיק בדיוק לפירעון החובות. גיוס אקוויט יעזור לה להיות מעל הקו האדום.

FFO של 148 מיליון שקל ברבעון הראשון של השנה, אלוני חץ

אז ההנפקה הזו יכולה להיות מעניינת, במיוחד כשהיא נעשית בדיסקאונט על מחיר השוק, אבל הסיכון בקבוצה עוד לא חלף. מנגד, אפשר להעריך בזהירות שגם אם יהיו עוד מחיקות, וגם בהתחשב בדיסקאונט מקובל לחברות אחזקה, לא צפוי באלוני חץ סחרור וקריסה. יש לה גם אפשרויות פיננסיות שוק הוניות מעניינות שהיא עוד לא הגיעה אליהן - מכירת מניות באנרג'יקס, באמות, מכירת שליטה באחת מהן במקרה של סחרור גדול מדי. היא לא שם.

אנרג'יקס - האם טראמפ יקלקל את החגיגה?

אנרג'יקס צומחת בצב מרשים. הביצועים שלה בארץ, אירופה ובמיוחד הפריסה בארה"ב מרשימים. זה צפוי להימשך, אחרי הכל העולם רוצה אנרגיה נקייה, חברות הטק דורשות אנרגיה נקייה בבניינים ובשרתים שלהן, והתחום הזה מקבל סובסידיות גדולות שככל שהתחום גדל כך הצורך בהן יורד. הכדאיות הכלכלית באנרגיה סולארית כבר ברורה בלי סובסידיות בחלק גדול מהעולם.

אבל, בארה"ב שינו את הכללים בשנה האחרונה בעיקר בקליפורניה שבה הופחתו הסובסידיות, והחשש הגדול שדונלד טראמפ אם ייבחר לנשיא ישפיע דרמטית על התחום. טראמפ לא מאמין באנריגה סולארית, הוא לא מאמין שהעולם שלנו מזדהם. הוא חושב שמדובר בסוג של קונספירציה סינית. גם אם הוא לא יוכל להפסיק ולמנוע את המגמה של הצמיחה בתחום, הוא יכול לבטל חלק ניכר מהסובסידיות.

החשש הזה התבטא במחירי מניות האנריגה המתחדשת ביום שישי, אחרי העימות עם ביידן שהפסיד בנוקאאוט לטראמפ. החשש הזה באם יעריכו בשוק שהוא גדל ייפגע דרמטית במחירים. זה ישליך כמובן גם על אנרג'יקס שיורדת היום. אולי זו אחת הסיבות להצטיידות של אלוני חץ במזומנים, יש כאן גורם לא חדש, אבל קריטי שיכול לפגוע בחברה היחידה שעד כה מתקדמת טוב גם בביצועים וגם בבורסה.

נתן חץ יזרים כסף לחברה - האם זו הבעת אמון?

נקודת זכות בהנפקה היא ההשתתפות של נתן חץ שיזרים לפחות 20 מיליון שקל. הוא מחזיק 14.5%, כך שהוא עשוי לרדת בחלקו. זה דווקא סימן פחות טוב, השוק ירצה שהוא יגדיל את שיעור החזקתו או לפחות לא יקטין.

ונקודה לקראת - החברה חילקה דיבידנד. איך היא מחלקת דיבידנדים בשעה שהיא בצרה. כתבנו על זה כאן לפני מספר חודשים.

- 5.טראמפ 01/07/2024 08:30הגב לתגובה זוהראשון "לא יציב" השני "יציב מאוד" ואיש למעשה לא יודע מה יהיה!

- 4.טראמפ 01/07/2024 08:28הגב לתגובה זובשוק ההון יש הרבה מניפולציות ובעיקר הקשורות עם עתיד הכוכב ארץ,תוך התלמות מדינוזאורים שניכחדו,עידני קרח,עידני חום,בקיצור זה כוכב המושפע מאיתנו ברמה מינורית

- 3.שווה חצי (ל"ת)אנונימי 30/06/2024 14:46הגב לתגובה זו

- 2.ניתוח טוב. אני אופטימיאבל עדיין לא קונה (ל"ת)איציק 30/06/2024 13:12הגב לתגובה זו

- 1.מ. כהן 30/06/2024 11:49הגב לתגובה זוהחוב הענק שרובץ, המחיקות שימשכו, הריבית שאוכלת את הרווח, ועוד רעות חולות באלוני חץ.לא סתם היא נסחרת מיתחת להון.הגיוס הנוכחי, מהווה סימן שאלה אדום בוהק.לדעתי החברה קרובה מיתמיד לוותר על אחת מאחזקותיהה האכותיות, אנרגי'קס או אמות.

- צודק חלקית 30/06/2024 13:56הגב לתגובה זולא כך כך איכותיות (אגב, זהו אותו ניהול) - אנרג'יקס במחיר של לפני כארבע שנים ואמות - שש שנים! אלוני חץ זה סיוט שזכה להמלצה באתר זה.