רונן אגסי, רווח מייצג של 500 מיליון שקל הוא הגיוני למגדל? "הוא יהיה גבוה יותר"

"אנחנו נציג בקרוב את התוכנית האסטרטגית שלנו קדימה, הרווח המייצג שלנו, לתקופה נורמלית, עם תשואה ממוצעת סבירה בשוק ההון, בלי מלחמה, צפוי להיות גבוה מ-500 מיליון שקל. רק בהינתן שנחזור לגבות דמי ניהול בנכסים המנוהלים שבהם יש דמי ניהול משתנים, כבר יתווסף לנו רווח משמעותי".

"חלק מהתפקיד שלי הוא לייצר גם יציבות", רונן אגסי, מנכ"ל מגדל; קרדיט ניקולה וסטהפל

מגדל היא מעצמת ניהול כספים עם מעל 400 מיליארד שקל של נכסים מנוהלים כאשר מתוכם יש כספים תחת ניהול בדמי ניהול משתנים בסך של כ-75 מיליארד שקל. זה אומר שעל הסכם הזה החברה מקבלת דמי ניהול שתלויים ברווחים. הפסדים בשוק ההון יוצרים "בור" של דמי ניהול, והחברה צריכה להרוויח בנכסים האלו עד לנקודה שממנה שוב יחזרו הרווחים.

פוטנציאל לרווח גדול בעתיד מדמי ניהול משתנים

- מגדל בן 60 קומות ייבנה במתחם ברמת גן שנפגע מטיל איראני

- אורון גייסה 100 מיליון ש' - מוסדיים נכנסו אחרי זינוק במניה

- המלצת המערכת: כל הכותרות 24/7

אז נצטרך לחכות להצגת התוכנית של מגדל לשנה הקרובה ולשנים הקרובות, אבל גם אם זה יהיה 600 מיליון שקל וכנראה שהיעד יהיה גבוה יותר, בהינתן שווי של 4.5 מיליארד שקל, מדובר על מכפיל רווח של 7.5. לא רע. אבל צריך לזכור שוב, שרווחים בחברות כאלו מתנדנדים מאוד.

הפסד ברבעון השלישי; השפעה ענקית של הריבית

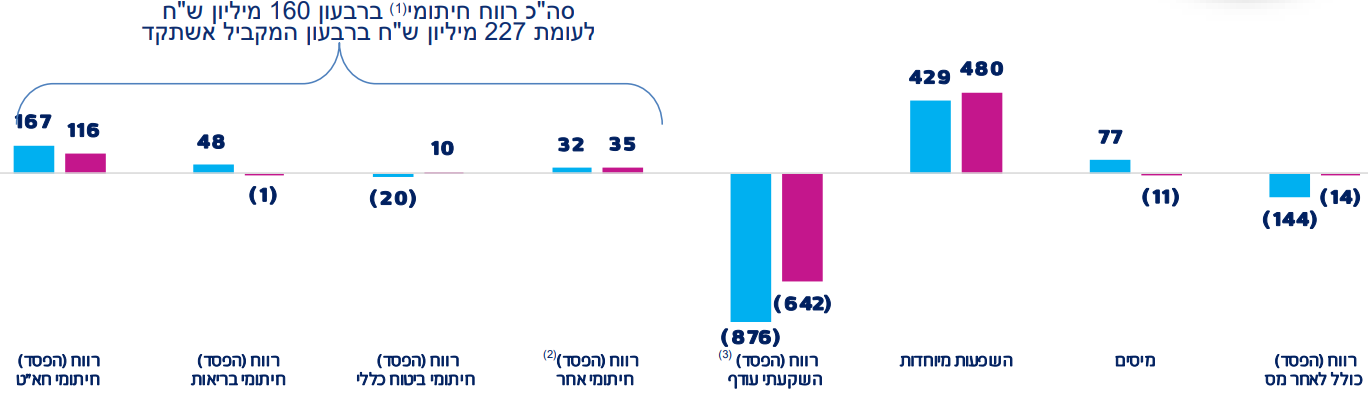

ברבעון השלישי, הרווח החיתומי מכלל תחומי הביטוח הסתכם ב-160 מיליון קל לעומת 227 מיליון שקל בתקופה המקבילה, אבל החברה נהנתה מעליית התשואות שהשפיעו על העתודות-התחייבויות כלפי המבוטחים. ברגע שהריבית עולה ובהתאמה עולים שיעורי ההיוון, הערך הנוכחי של ההתחייבות יורד. כשההתחייבויות יורדת מדובר בעצם ברווח.

- פריון עמדה בצפיות הרווח, פספסה בהכנסות; צופה צמיחה מתונה ב-2026

- אלרון מסכמת שנה של מימושים ומכוונת לעסקאות נוספות ב-2026

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

מגדל הרוויחה כ-480 מיליון שקל בשל עליית הריבית לעומת 429 מיליון ברבעון המקביל, אבל יש גם השפעות מקזזות-מאזנות ואפילו גדולות יותר של עליית הריבית. ברבעון השלישי רשמה מגדל הפסד מהשקעות של 642 מיליון שקל לעומת הפסד של 876 מיליון שקל ברבעון הקודם. זה אומנם הפסד קטן יותר מברבעון הקודם, אבל זה הפסד ענק שמבטא את ההפסדים בתיק הנכסים-בעיקר תיק האג"ח כתוצאה מעליית ריבית (הריבית עולה= אגרות החוב יורדות).

הציפיות שהריבית תרד, בפעם הקודמת שהיתה ירידה בריבית, חברות הביטוח הפסידו בסה"כ ממכלול ההשפעות על הנכסים וההתחייבויות. זה צפוי גם הפעם?

"ירידה בריבית תייצר לנו רווחי הון באג"ח, היא תהיה כנראה בסביבת אינפלציה נמוכה, זה יבטא משק שחוזר למצב של איזון. זה כיוון טוב לכלכלה ואנחנו נהנה ממנה, כשבמקביל זה צפוי גם להשפיע על ההתחייבויות שאכן יעלו ויבטאו הפסד, אבל בסה"כ ההשפעות האלו צפויות להיות קרובות ומקזזות אחת את השנייה".

יש הבדל גדול בין ירידת ריבית של 1% מ-4.75% ל-3.75% כפי שצפויה בשנה הקרובה לעומת ירידת ריבית בריביות נמוכות יותר כפי שהיה לפני כ-4 שנים. בריביות נמוכות מאוד כפי שהיה כאן בעבר ובטח שליליות כפי שהיה בחלקים מרחבי העולם, תחומי הביטוח וההשקעות מאבדים את אחת ההנחות הבסיסיות - שסכום מסוים שווה יותר בעתיד ומנגנוני הביטוח וההשקעות הופכים בממשקים מסוימים ללא כלכליים. ככל שהתקרבנו בעבר לריביות האפסיות והחשש מריבית שלילית עלה, ההשפעה הכוללת של הורדת הריבית על החברות היתה שלילית, אבל ההבדל עכשיו הוא שהריבית לא צפויה לחזור לרמת האפס, אלא עדיין להישאר ריבית של מעל 3%, וזה מצב שבו חברות הביטוח יודעות "לחיות טוב".

השפעת רפורמת הבריאות על הדוחות עדיין לא ברורה

בתשעת החודשים הראשונים של השנה נרשם הפסד כולל לפני מס בסך של כ-112 מיליון שקל בתחום ביטוח הבריאות בעיקר בשל עלייה בכמות התביעות לעומת רווח כולל לפני מס בסך של כ-546 מיליון שקל בתקופה המקבילה אשתקד. ברבעון השלישי נרשם הפסד כולל לפני מס בסך של כ-77 מיליון שקל בדומה לרבעון המקביל אשתקד.

עדיין לא ברורה ההשפעה של הרפורמה על רווחי חברות הביטוח. זה יכול להיות משמעותי, אם כי, המוצרים החדשים (הפוליסות החדשות והתוכן שלהם) עדיין לא הושקו ולא ברור מה תהיה רמת התמחור החדשה.

מלחמת ברזל - השפעה על התוצאות

הקבוצה העריכה את השפעות המלחמה ממועד סוף תקופת הדיווח ועד למועד הסמוך לפרסום הדו"חות הכספיים - עיקר החשיפה בתחום חיסכון ארוך טווח נובעת מביטוחי ריסק מוות ואובדן כושר עבודה. להערכת מגדל, הגידול המשוער בעלות התביעות בענפים אלו הינו בסך של כ-80 מיליון שקל לפני מס (כ-53 מיליון שקל לאחר מס).

מאומדן ראשוני עולה כי ההפסד בתיק נכסי הנוסטרו הינו בסך של כ-110 מיליון שקל לאחר מס. הפסד זה קוזז במלואו מקיטון בעתודות הביטוח בשל העלייה של עקום הריבית, לרבות השינוי בפרמיית אי הנזילות. בנוסף, נזקי רכוש הנובעים מאירועי מלחמה מכוסים על ידי המדינה במסגרת "מס רכוש" ואינם מכוסים במסגרת פוליסות רכוש. לפיכך הגידול בהיקף החשיפה בתחום זה כתוצאה מהמלחמה אינו צפוי להיות מהותי.

רעידת אדמה בביטוחי רעידת אדמה

"אנחנו לא צופים שינויים משמעותיים, נראה שתהיה עלייה, אבל זה לא יהיה משהו שישפיע עלינו דרמטית. דווקא יש עכשיו בלי קשר למלחמה עלייה מאוד חדה בפרמיות בתחום רעידות אדמה ושיטפונות וזה בהמשך לרעידות אדמה שהיו בטורקיה ומרוקו. בביטוחים האלו יש התייקרות משמעותית".

המלחמה גם משפיעה ישירות על המספרים של מגדל בכמה מובנים - החברה דומיננטית בביטוחי חיים ויש לה עמיתים שנרצחו במהלך השבת השחורה. מנגד, דווקא בתחום ביטוח הרכב נראה שהיקף התאונות היורד, יצור רווחיות גבוהה יותר לאורך זמן מסוים, אבל אגסי סבור שהשוק יתאזן ומצפה לחזרה לשגרה מסוימת שכבר מתרחשת במובנים מסוימת (חזרה לקניונים, פקקים, אם כי לא כבעבר). מבחינתו ההתמודדות עם מצב הרוח והמורל והצורך לגוף עסקי להמשיך לתפקד ולייצר עשייה במקביל לתמיכה בחברה, בעובדם, במעגלים שנפגעו בעוטף, במלחמה ובכלל, היא ההתמודדות החשובה והמרכזית.

"אין בעיה בממשל התאגידי במגדל"

"חלק מהתפקיד שלי הוא לייצר יציבות, לצד העשייה והניהול השוטפים״.

אתה רואה במגדל דברים שאתה לא רואה בחברות קודמות שהיית בהן מבחינת ממשל תאגידי?