עוד דוח חלש לתדיראן, נפילה של 80% ברווח התפעולי, גם ההכנסות נחתכו. מתי יגיע השיפור?

חברת תדיראן תדיראן גרופ 1.54% מפרסמת עוד דוחות חלשים והמניה יורדת ב-5%. ההכנסות של תדיראן נפלו ב-39% ל-417 מיליון שקל לעומת 681 מיליון ברבעון המקביל בשנה שעברה. הרווח הגולמי נפל ב-42%, הרווח התפעולי צנח ב-80% ועמד על 17 מיליון שקל לעומת 81.7 מיליון אשתקד. ה-EBITDA נחתך גם הוא ב-70% ל-30.1 מיליון שקל לעומת 92.2 מיליון אשתקד. הרווח הנקי הצטמק ל-7.7 מיליון שקל בלבד לעומת 41 מיליון ברבעון המקביל בשנה שעברה.

מה שגרם לנפילה החדה בתוצאות זה שילוב של מימוש מלאי יקר (מלאי שהחברה רכשה בשנה שעברה) אבל גם ירידה משמעותית בהכנסות של מגזר האנרגיה, ובפרט בהכנסות VP Solar, החברה שרכשה תדיראן, בגלל ירידת מחירי האנרגיה באיטליה ובמערב אירופה, וכמובן - עליית הריבית והאינפלציה בעולם, הגידול במלאי המערכות הסולאריות בשוק האיטלקי ולדברי החברה גם משינויים בשיטת התמריצים הניתנים ע"י ממשלת איטליה בגין התקנת מערכות סולאריות בשוק הביתי.

עם זאת, בתדיראן מאמינים שהחל מהרבעון השלישי היא תשוב לצמוח, וזאת אחרי שהיא סיימה לדבריה למכור את המלאי היקר ברבעון השני של השנה. עוד סימן חיובי הוא שההכנסות במגזר מוצרי הצריכה עלו ב-8.5% וב-26.9% לעומת הרבעון הרביעי של 2022 בעקבות השיפור (כלומר ירידה) בעלויות הרכש וההובלה - מה שפוגע בצים עוזר לחברות האחרות. בתדיראן גם מאמינים שמגזר מוצרי הצריכה יספק לחברה הכנסות של 1 מיליארד שקל בשנה הנוכחית - בדומה לשנה שעברה.

שיעור הרווחיות של תדריאן במחצית הראשונה של השנה עמד על 4% בלבד, אבל החברה מאמינה שהיא תחזור לרווחיות של 12-13% במחצית השניה של 2023 (בדומה למחצית הראשונה של השנה שעברה). יש לחברה הסכמים לאספקת מערכות אגירה בהיקף של 215 מיליון דולר והיא צופה מסירה ראשונה של מערכות אנרגיה בהיקף של 370 מיליון שקל (100 מיליון דולר) במחצית הקרובה.

- רובלוקס פורצת שיאים: 144 מיליון משתמשים יומיים דוחפים את המניה לזינוק של 22%

- לקראת דוחות אמזון: החשש מהאטה בענן מעיב על הציפיות

- המלצת המערכת: כל הכותרות 24/7

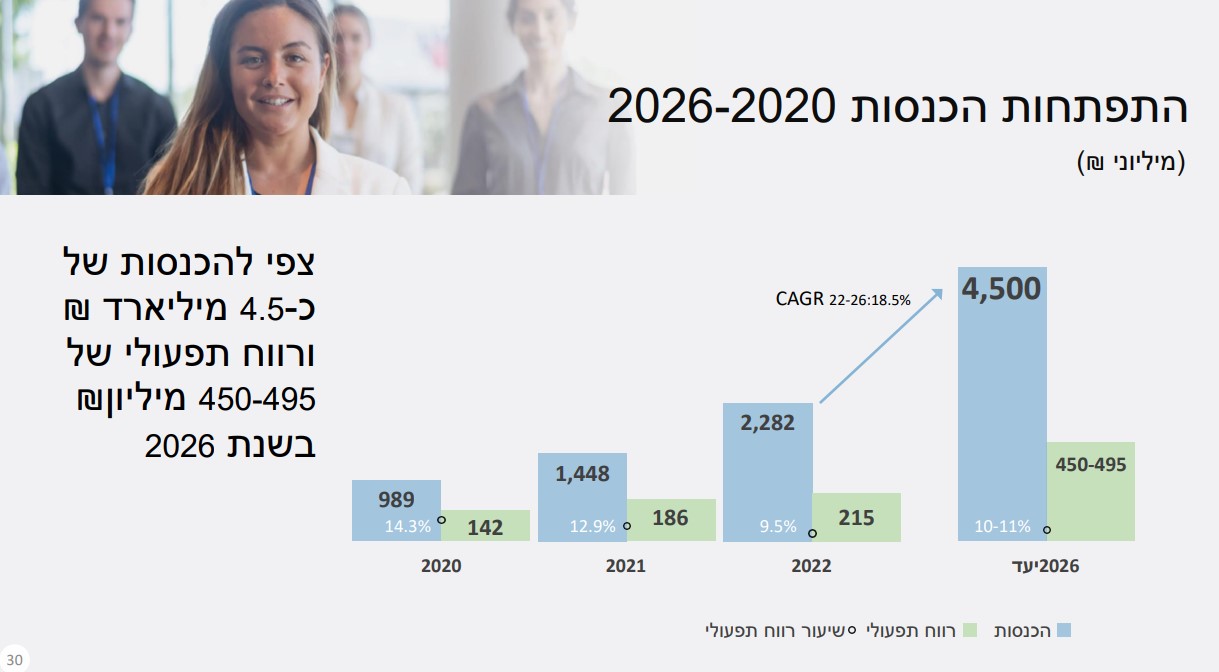

גם אחרי שהמניה נפלה ב-12 החודשים האחרונים ב-45% לשווי שוק של 2.27 מיליארד שקל, החברה עדיין "דבקה ביעדים" שלה וצופה להכפיל את ההכנסות השנתיות ל-4.5 מיליארד שקל, עד שנת 2026 ורווח תפעולי של 450-495 מילון שקל. המניה אמנם לא זולה, על סמך התוצאות האחרונות שלה, אבל אם אתם מאמינים להנהלה שהיא תהיה מסוגלת לעשות את השינוי ולצמוח - אולי היא מעניינת לטווח ארוך.

צריך גם לומר - החברה עמדה בתחזית הקודמת שלה, כאשר בשנת 2020 היא העריכה שתגיע להכנסה שנתית של 2 מיליארד שקל עד שנת 2025, אבל הגיעה ליעד בשנת 2022.

משה ממרוד, מנכ"ל החברה ובעל השליטה, מסר: "אנו שבעי רצון מקצב מכירות המזגנים עם תחילתו של הקיץ הנוכחי אשר מגיע לאחר שמימשנו את המלאי היקר. ההאטה בפעילות בשוק האיטלקי בעיקר לעומת שנת 2022 נובעת להערכתנו מגורמים אקסוגניים הכוללים, בין היתר, את התייצבות מחירי האנרגיה, עליית שיעורי הריבית ועדכון שיטת התמריצים, אולם במבט קדימה, נראה כי לא השתנה סדר היום של מדינות אירופה ושל ממשלת איטליה בנוגע לתוכניות האנרגיה והאקלים.

"עדכון יעדי ייצור החשמל מאנרגיות מתחדשות של הממשל באיטליה, לצד הכנת תוכניות תמריצים לקהלי יעד בשוק המסחרי-תעשייתי, אשר צפויות להיכנס לתוקף בחודשים הקרובים והעלאת תחזיות גורמים במשק האנרגיה האיטלקי לשנים הקרובות, מעודדים אותנו להמשיך ולהיערך להגדלת הפעילות בשוק האירופאי בכלל, והאיטלקי בפרט.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

"בתוך תקופה קצרה הפכנו לשחקן משמעותי בשוק האגירה בישראל, כאשר אנו נערכים למסירה של מערכות אגירה בהיקף של כ-370 מיליון ש"ח (כ-100 מיליון דולר) כבר במחצית השנייה לשנת 2023. חנכנו לאחרונה מפעל אלומיניום חדשני בצפון, אשר צפוי לספק בין היתר את צרכי חטיבת האנרגיה המתחדשת שלנו בתחום האלומיניום וכן הודענו לאחרונה על רכישת השליטה בחברת ערבה, אשר עתידה להערכתנו להשלים את הצעת הערך ללקוחותינו בתחום פתרונות האנרגיה המתחדשת. אנו מרוצים מאד מהמיצוב שלנו בתחומים הצפויים להערכתנו לצמיחה בשנים הקרובות ודבקים ביעדים שהצבנו לעצמנו."

תחזיות תדיראן לשנת 2026. מקור: מצגת החברה

למידע נוסף על המניה לחצו כאן:

- 1.הבטחות מרבעון לרבעון תוצאות אפס (ל"ת)ברי 14/08/2023 11:05הגב לתגובה זו

- ממרוד תן תחזית ל 2030 למה 2026 ובינתיים תחלק דיוידנד (ל"ת)ברי 14/08/2023 11:16הגב לתגובה זו