האם מניות הבנקים האמריקאים מעניינות ומה מכפיל הרווח של סיטי?

סימנים מעודדים שהציגו הבנקים הגדולים בדוחות הכספיים מייצרים נקודת מבט חיובית יותר לגבי פעילותם בהמשך; מניות הענף הגיבו בעליות משמעותיות אחרי תקופה ארוכה של ירידות שערים - לאן הבנקים האמריקאיים הולכים מכאן?

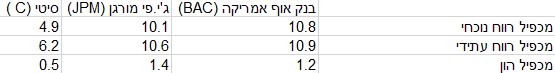

כבר תקופה ארוכה שאת מניות הבנקים האמריקאים הגדולים מלווים לא מעט חששות נוכח המצב בשווקים וסימני השאלה לגבי כיוון הכלכלה האמריקאית בהמשך, מה שהוביל את חלקן לירידות בשיעורים דו-ספרתיים חדים מתחילת השנה.הדוחות הכספיים לרבעון השלישי של השנה שפרסמו כמה מהבנקים האמריקאים הגדולים בימים האחרונים הובילו לאנחת רווחה בקרב לא מעט משקיעים – וזו באה לידי ביטוי בעליות משמעותיות שהציגו מניות הענף.כך לדוגמה, מניות בנק אוף אמריקה BANK OF AMERICA וג'י.פי מורגן JP MORGAN הגיבו לפרסום התוצאות הכספיות בקפיצות של כ-5%-6% וסיכמו את שבוע המסחר בטיפוס של כ-10% כל אחת, ואילו מניות וולס פארגו WELLS FARGO & CO וגולדמן זאקס GOLDMAN SACHS הוסיפו לערכן כ-2%-2.5% בעקבות פרסום הדוחות וסיכמו את השבוע בעליות של כ-6% כל אחת. מניית בנק אוף ניו יורק מלון BANK OF NEW YORK MELLON הגיבה לפרסום התוצאות בעלייה של כ-5% והציגה עלייה דומה בסיכום שבועי.עונת הדוחות של הבנקים נפתחה בסוף השבוע הקודם, עם פרסום התוצאות הכספיות של שלל בנקים בולטים בשוק האמריקאי, בהם אלה שמניותיהן הוזכרו ועוד.אותם בנקים, כמו גם בנקים נוספים, הציגו תוצאות שכללו כמה הפתעות ביחס לציפיות האנליסטים – מה שהוביל את מניות הענף להתחיל לטפס כבר ביום שישי הקודם – בניגוד לכיוון השוק הכללי. המגמה החיובית המשיכה גם בשבוע החולף והענף בלט בעליות שהציג בסיכום שבועי. דוחות הבנקים נחשבים לאינדיקטור משמעותי בהבנת מצב הכלכלה, בזכות המידע הרב הגלום בהם בקשר למרווחי הריבית, הלוואות, הפרשות לחובות מסופקים ועוד - מה שמסייע ללמוד על מגמות צרכניות, מצב החברות העסקיות והכיוון הכללי של המשק.הדוחות המדוברים, לסיכום הרבעון השלישי, סיפקו כמה אינדיקציות חיוביות לגבי כיוון הכלכלה האמריקאית – בראשם העלייה המשמעותית שהציגו הבנקים בסעיף הכנסות ריבית נטו (NII) – שמקורה בעליית מרווחי האשראי של הבנקים, שנרשמה בעקבות עליית הריבית במשק.נוסף לכך, המשקיעים קיבלו זריקת עידוד מהעלייה בתיקי האשראי הצרכני שהעניקו – עניין העשוי לאותת על חוסנה של הכלכלה האמריקאית הנהנית מהמשך צריכה בקצב גבוה של האזרחים.נקודה חיובית שלישית שהשתקפה בדוחות הבנקים הגיעה מסעיפי ההפרשות לחובות מסופקים שהם מבצעים מדי רבעון. הגם שאותן הפרשות נמצאו במגמת עלייה, היקפן ושיעוריהן ממאזני הבנקים לא נמצאו ברמות גבוהות ולכן, ככלל, הדבר לא מטריד את המשקיעים.כפי שסיכמו חלק ממנהלי הבנקים בשיחות ועידה שקיימו לאחר פרסום הדוחות, בשלב הנוכחי הם לא מזהים "סדקים" מהותיים בסעיפי הליבה של הפעילות, הכוללים את תיקי ההלוואות, היקפי ההפרשות ועוד.בלט בדבריו בראיין מויניהאן, מנכ"ל בנק אוף אמריקה, המוטה לפעילות המקומית בארה"ב שאמר, כי "צרכנים המשיכו להוציא בהיקפים גבוהים". נוסף לכך ציין מויניהאן, כי רמת הפיקדונות של הצרכנים דומה לזו שנרשמה טרם משבר הקורונה וכן כי יש בשלב הנוכחי לצרכנים יש יכולת גבוהה לקבלת הלוואות.יחד עם זאת, יש לציין כי לא הכל וורוד. לא מעט מהבנקים הציגו בדוחותיהם הרבעוניים ירידה משמעותית בהיקפי המשכנתאות החדשות שהעניקו לצרכנים מתחילת השנה, וכן ירידה ניכרת בהלוואות לענף הרכב, מה שעשוי לשקף חלק מהסיכונים שיבואו לידי ביטוי בפעילות הכלכלית בארה"ב בהמשך.הנקודות החיוביות שהשתקפו מהדוחות בלטו מול הציפיות המוקדמות של המשקיעים, שהתמקדו עד כה בהשפעות השליליות העלולות להיגרם כתוצאה מהעלאת שיעורי הריבית על-ידי הפד, ובמרכזן החששות מכניסה למיתון והאטה בפעילות הכלכלית.זאת כשברקע כמה ממניות הבנקים המובילות מציגות ירידות בשיעור שנע סביב כ-30% מתחילת השנה – מה שהופך חלק מהן להיסחר לפי מכפיל רווח נמוך מהממוצע בשנים האחרונות.במגדל שוקי הון סבורים כי בתימחור הנוכחי ישנן כמה מניות בנקים אמריקאים בהן עדיין גלום פוטנציאל משמעותי: בנק אוף אמריקהבנק אוף אמריקה בלט כשלצד פרסום הדוחות העלה את תחזיותיו השנתיות בזכות הביטחון שקיבל מחוסנם של הצרכנים. החוסן בשוק הצרכני בא לידי ביטוי בכמה פרמטרים שהציג הבנק, בהם עליה רבעונית של 9% בחיובי אשראי שנרשמו ללקוחותיו הפרטיים, נוסף לעליה שהציג בהיקפי ההלוואות שנלקחו על-ידי צרכנים פרטיים – שבמקביל הצליחו להציג היקפי פיקדונות גבוהים יותר מאלה שנרשמו טרם משבר הקורונה. מול זאת נדרש להתמודד בנק אוף אמריקה עם החששות ממיתון אפשרי, העולים בעקבות מדיניות העלאת הריבית של הפד'.בסיכום רבעוני הציג בנק אוף אמריקה שחיקה בפעילות מול לקוחות עסקיים, וחוסר הוודאות לגבי עתיד הכלכלה האמריקאית הובילו לירידה חדה בעמלות מפעילות השקעות. אולם, בנק אוף אמריקה, בדומה לחלק ממתחריו, גם נהנה ממדיניות העלאת הריבית של הפד, שסייעה לו ליהנות מקפיצה של יותר מ-20% בסעיף הכנסות ריבית נטו (NII), וגם בסעיף זה הוא העלה את תחזיותיו לסיכום שנתי. למרות העליות החדות שהציגה מניית בנק אוף אמריקה על רקע התוצאות (כ-10% בשבוע), מתחילת השנה ביצועיה עדיין חלשים עם ירידה חדה של כ-25%.ג'י.פי מורגןאמנם השורה התחתונה הרבעונית של ג'י.פי מורגן הייתה שלילית, עם שחיקה של כ-17% ברווחיו, אולם דוחותיו היו רחוקים מלשדר קשיים משמעותיים בהשפעת שינוי המצב הכלכלי בארה"ב.ג'י.פי מורגן נהנה מעליה בשיעור דו-ספרתי בהכנסותיו הרבעוניות, ומנכ"ל הבנק, ג'יימי דיימון ציין בהצהרה שפורסמה במקביל לדוחות, כי בסיכום רבעוני הצרכנים האמריקאים המשיכו להוציא ולשמור על מאזנים יציבים. עוד ציין דיימון כי בתקופת הרבעון פעילות המגזר העסקי האמריקאי התאפיין ביציבות וכי המשק האמריקאי מציע במצבו הנוכחי אפשרויות תעסוקה נרחבות. יחד עם זאת דיימון גם התייחס לסיכונים הקיימים בשוק, ובהם ציין אינפלציה "עקשנית" המובילה לסביבת ריבית גבוהה, חוסר בהירות לגבי השפעות הצמצום הכמותי של הפד', המלחמה הנמשכת באוקראינה המגדילה את הסיכונים הגיאופוליטיים ועוד. ג'י.פי מורגן סבל גם הוא מירידה משמעותית בהכנסותיו מבנקאות השקעות, אולם מול זאת הציג שיפור בפעילות הצרכנים הפרטיים ועסקים קטנים.ככלל, התוצאות שהציג ג'י.פי מורגן עלו על תחזיות האנליסטים ובבנק ציינו בין היתר, כי למרות חוסר הוודאות לגבי כיוון הכלכלה, הצרכנים נהנים מנקודת פתיחה חזקה יחסית, משום שרבים מהם עדיין מחזיקים בחסכונות ובמזומנים שצברו מתחילת משבר הקורונה. למרות העלייה בסיכום שבועי (כ-10%), מתחילת השנה מציגה מניית ג'י.פי מורגן שחיקה של כ-25% בערכה.סיטיבנקגם סיטיבנק נפגע בסיכום רבעוני מירידה ניכרת של כ-25% ברווחיו, אולם גם במקרה של סיטי הדוחות, ככלל, הפתיעו את המשקיעים. בסיכום רבעוני סיטי הצליח ליהנות משיעורי הריבית העולים כדי לחזק את פעילות ההלוואות שלו בבנקאות הפרטית וניהול עושר, וכן נהנה מהגדלת הכנסותיו מריבית גם במגזר העסקי. בין היתר הציג סיטי שיפור של 10% בהכנסותיו מפעילות הבנקאות הפרטית – שבלטה בצד החיובי של התוצאות.מנכ"לית סיטי, ג'יין פרייזר, ציינה, כי הבנק הצליח להתקדם בחלק גדול מפעילויות הליבה שלו למרות מצב המאקרו המאתגר, שהוביל בין היתר לירידה במספר העסקאות הנעשות בשוק וכחלק מכך מירידה בהיקפי המיזוגים והרכישות שמבצעות חברות. סיטי ביצע כמה מהלכים שהשפיעו על התוצאות הרבעוניות, בהם מכירת פעילות בנקאית באסיה, וכן ציין כי הוא פועל לסגור את מרבית השירותים המוענקים ללקוחות ברוסיה עד תחילת השנה הבאה, אולם גם לאחר מהלכים אלה הוא מחזיק בפעילויות מעבר לים בהיקפים גדולים יותר ביחס למרבית מתחריו בשוק האמריקאי. מניית סיטי הגיבה באיפוק ביחס למתחרים, וסיכמה את השבוע בעליה של כ-3%. גם מתחילת השנה בולטת מניית סיטי לשלילה ביחס למתחרים, עם צלילה של כ-30%.הכותב מנהל תיקים במגדל שוקי הון. אין באמור התחייבות להשגת תשואה/רווח ו/או למניעת הפסדים. האמור אינו תחליף לייעוץ/שיווק השקעות, המתחשב בצרכים המיוחדים לכל אדם. לקבוצת מגדל שוקי הון ו/או למי מטעמה עשוי להיות עניין אישי בנושא והם מנהלים ו/או עשויים לנהל ו/או משקיעים בנכסים מהסוג שהוזכר. ההערכות בכתבה, מהוות מידע צופה פני עתיד ולכן התממשותן אינה וודאית

בנק אוף אמריקהבנק אוף אמריקה בלט כשלצד פרסום הדוחות העלה את תחזיותיו השנתיות בזכות הביטחון שקיבל מחוסנם של הצרכנים. החוסן בשוק הצרכני בא לידי ביטוי בכמה פרמטרים שהציג הבנק, בהם עליה רבעונית של 9% בחיובי אשראי שנרשמו ללקוחותיו הפרטיים, נוסף לעליה שהציג בהיקפי ההלוואות שנלקחו על-ידי צרכנים פרטיים – שבמקביל הצליחו להציג היקפי פיקדונות גבוהים יותר מאלה שנרשמו טרם משבר הקורונה. מול זאת נדרש להתמודד בנק אוף אמריקה עם החששות ממיתון אפשרי, העולים בעקבות מדיניות העלאת הריבית של הפד'.בסיכום רבעוני הציג בנק אוף אמריקה שחיקה בפעילות מול לקוחות עסקיים, וחוסר הוודאות לגבי עתיד הכלכלה האמריקאית הובילו לירידה חדה בעמלות מפעילות השקעות. אולם, בנק אוף אמריקה, בדומה לחלק ממתחריו, גם נהנה ממדיניות העלאת הריבית של הפד, שסייעה לו ליהנות מקפיצה של יותר מ-20% בסעיף הכנסות ריבית נטו (NII), וגם בסעיף זה הוא העלה את תחזיותיו לסיכום שנתי. למרות העליות החדות שהציגה מניית בנק אוף אמריקה על רקע התוצאות (כ-10% בשבוע), מתחילת השנה ביצועיה עדיין חלשים עם ירידה חדה של כ-25%.ג'י.פי מורגןאמנם השורה התחתונה הרבעונית של ג'י.פי מורגן הייתה שלילית, עם שחיקה של כ-17% ברווחיו, אולם דוחותיו היו רחוקים מלשדר קשיים משמעותיים בהשפעת שינוי המצב הכלכלי בארה"ב.ג'י.פי מורגן נהנה מעליה בשיעור דו-ספרתי בהכנסותיו הרבעוניות, ומנכ"ל הבנק, ג'יימי דיימון ציין בהצהרה שפורסמה במקביל לדוחות, כי בסיכום רבעוני הצרכנים האמריקאים המשיכו להוציא ולשמור על מאזנים יציבים. עוד ציין דיימון כי בתקופת הרבעון פעילות המגזר העסקי האמריקאי התאפיין ביציבות וכי המשק האמריקאי מציע במצבו הנוכחי אפשרויות תעסוקה נרחבות. יחד עם זאת דיימון גם התייחס לסיכונים הקיימים בשוק, ובהם ציין אינפלציה "עקשנית" המובילה לסביבת ריבית גבוהה, חוסר בהירות לגבי השפעות הצמצום הכמותי של הפד', המלחמה הנמשכת באוקראינה המגדילה את הסיכונים הגיאופוליטיים ועוד. ג'י.פי מורגן סבל גם הוא מירידה משמעותית בהכנסותיו מבנקאות השקעות, אולם מול זאת הציג שיפור בפעילות הצרכנים הפרטיים ועסקים קטנים.ככלל, התוצאות שהציג ג'י.פי מורגן עלו על תחזיות האנליסטים ובבנק ציינו בין היתר, כי למרות חוסר הוודאות לגבי כיוון הכלכלה, הצרכנים נהנים מנקודת פתיחה חזקה יחסית, משום שרבים מהם עדיין מחזיקים בחסכונות ובמזומנים שצברו מתחילת משבר הקורונה. למרות העלייה בסיכום שבועי (כ-10%), מתחילת השנה מציגה מניית ג'י.פי מורגן שחיקה של כ-25% בערכה.סיטיבנקגם סיטיבנק נפגע בסיכום רבעוני מירידה ניכרת של כ-25% ברווחיו, אולם גם במקרה של סיטי הדוחות, ככלל, הפתיעו את המשקיעים. בסיכום רבעוני סיטי הצליח ליהנות משיעורי הריבית העולים כדי לחזק את פעילות ההלוואות שלו בבנקאות הפרטית וניהול עושר, וכן נהנה מהגדלת הכנסותיו מריבית גם במגזר העסקי. בין היתר הציג סיטי שיפור של 10% בהכנסותיו מפעילות הבנקאות הפרטית – שבלטה בצד החיובי של התוצאות.מנכ"לית סיטי, ג'יין פרייזר, ציינה, כי הבנק הצליח להתקדם בחלק גדול מפעילויות הליבה שלו למרות מצב המאקרו המאתגר, שהוביל בין היתר לירידה במספר העסקאות הנעשות בשוק וכחלק מכך מירידה בהיקפי המיזוגים והרכישות שמבצעות חברות. סיטי ביצע כמה מהלכים שהשפיעו על התוצאות הרבעוניות, בהם מכירת פעילות בנקאית באסיה, וכן ציין כי הוא פועל לסגור את מרבית השירותים המוענקים ללקוחות ברוסיה עד תחילת השנה הבאה, אולם גם לאחר מהלכים אלה הוא מחזיק בפעילויות מעבר לים בהיקפים גדולים יותר ביחס למרבית מתחריו בשוק האמריקאי. מניית סיטי הגיבה באיפוק ביחס למתחרים, וסיכמה את השבוע בעליה של כ-3%. גם מתחילת השנה בולטת מניית סיטי לשלילה ביחס למתחרים, עם צלילה של כ-30%.הכותב מנהל תיקים במגדל שוקי הון. אין באמור התחייבות להשגת תשואה/רווח ו/או למניעת הפסדים. האמור אינו תחליף לייעוץ/שיווק השקעות, המתחשב בצרכים המיוחדים לכל אדם. לקבוצת מגדל שוקי הון ו/או למי מטעמה עשוי להיות עניין אישי בנושא והם מנהלים ו/או עשויים לנהל ו/או משקיעים בנכסים מהסוג שהוזכר. ההערכות בכתבה, מהוות מידע צופה פני עתיד ולכן התממשותן אינה וודאית

- 2.חיים. א. 25/10/2022 20:35הגב לתגובה זוהשנה המניות לא עלו..ירדו מאחר והרבית עולה גם בארץ ובארהב..יש פוטנציל שעד סוף השנה המניות הבנקאיות יעלו בערך כ 20 אחוז.

- 1.מעניין (ל"ת)א.ב 25/10/2022 14:35הגב לתגובה זו