טכנופלס קופצת ב-12% בעקבות הצעת המכר בקומפיולאב

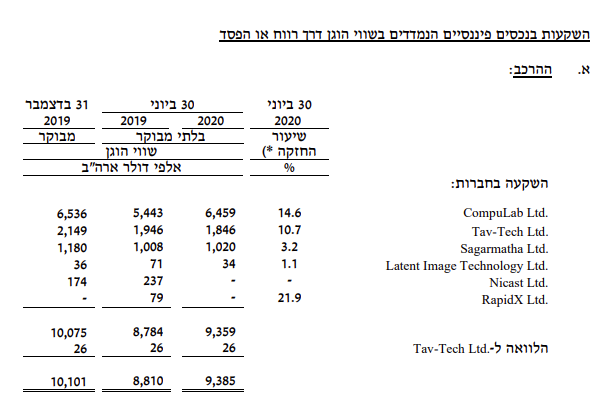

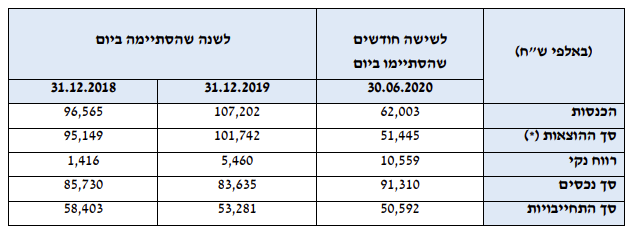

מניית טכנופלס ונצרס מזנקת ב-12% בבורסה על רקע פרסום הרווח הנקי של קומפיולאב אותה היא מחזיקה בשיעור של כ-15%. קומפיולאב, שמתכוננת להנפקה בבורסה המקומית, פרסמה את ההכנסות והרווחים שלה במסגרתתשקיף להשלמה לצד פרטים נוספים על החברה.השווי ההוגן של קומפיולאב נאמד ב-6.4 מיליון דולר, אבל זה נעשה בשנה שעברה וצפוי להיות גדול יותר. שווי החזקות הציבור בחברה, לאחר השלמת הרישום למסחר, יעמוד על 40 מיליון שקל ומעלה.תעשיית השבבים צומחת בקצב אדיר והיא רווחית מאוד. קומפיולאב מייצרת מודולים ומחשבים זעירים ומציגה רווחים של יותר מ-10 מיליון שקל והכנסות של 62 מיליון שקל במחצית הראשונה של 2020. עוד מעדכנת החברה כי היא מחזיקה בצבר הזמנות של 24 מיליון שקל למחצית הראשונה.לפני קצת יותר משבועהגישה טכנופלס בקשה לבית משפטהמחוזי בתל-אביב, לאשר לה לבצע את חלוקת אחזקתה בקומפיולאב. המניה של חברת ההחזקות הבורסאית רוצה לחלק את הרווחים בשווי של עד 30 מיליון שקל למרות שחלוקה זו אינה מקיימת את מבחן הרווח.תוצאות קומפיולאב ביולי 2020חזינו כי החברהאכן תמכור את אחזקתה.זאת משום שהנפקת קומפיולאב מוגדרת על ידי הבורסה בתור "פיצול חברה" ועל כן טכנופלס צריכה לעמוד בתנאי חברה חדשה. טכנופלס לא עומדת בתנאים הן מבחינת שווי החברה המבוקש והן מבחינת החזקות הציבור ולכן אם ההנפקה הייתה מתבצעת טכנופלס הייתה נכנסת מידית לרשימת השימור.הבורסה בשנה האחרונה שינתה את הכללים, ובמידה שהחברה אשר ממנה מתפצלת החברה החדשה היא חברת שמתעסקת בהשקעות אז היא לא צריכה לעמוד בתנאים של חברה חדשה.אחזקות טכנופלס

ביולי 2020חזינו כי החברהאכן תמכור את אחזקתה.זאת משום שהנפקת קומפיולאב מוגדרת על ידי הבורסה בתור "פיצול חברה" ועל כן טכנופלס צריכה לעמוד בתנאי חברה חדשה. טכנופלס לא עומדת בתנאים הן מבחינת שווי החברה המבוקש והן מבחינת החזקות הציבור ולכן אם ההנפקה הייתה מתבצעת טכנופלס הייתה נכנסת מידית לרשימת השימור.הבורסה בשנה האחרונה שינתה את הכללים, ובמידה שהחברה אשר ממנה מתפצלת החברה החדשה היא חברת שמתעסקת בהשקעות אז היא לא צריכה לעמוד בתנאים של חברה חדשה.אחזקות טכנופלס