המדדים בבורסה לעומת וול סטריט - האם הדשא של השכן באמת ירוק יותר?

בשנים האחרונות משקיעים ישראלים נוהרים למדדים בינלאומיים, ובמיוחד למדד S&P 500 האמריקאי, מתוך תפיסה שהוא מספק תשואות גבוהות יותר לאורך זמן. אך האם השוק המקומי, מדד ת"א 35, באמת נחות ביחס למדדים האמריקאיים?

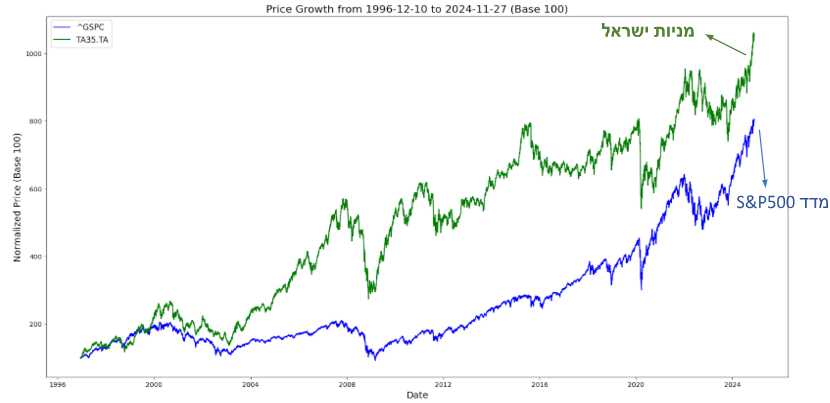

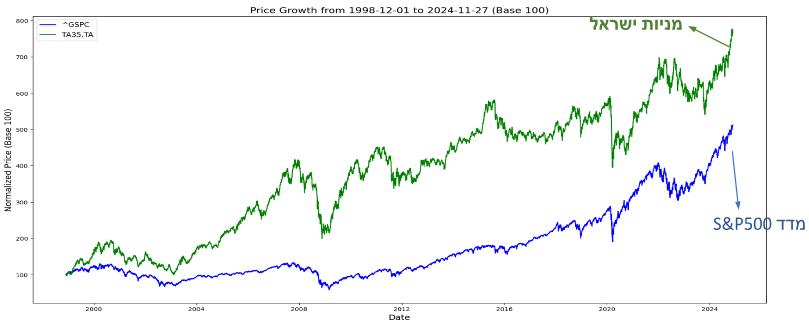

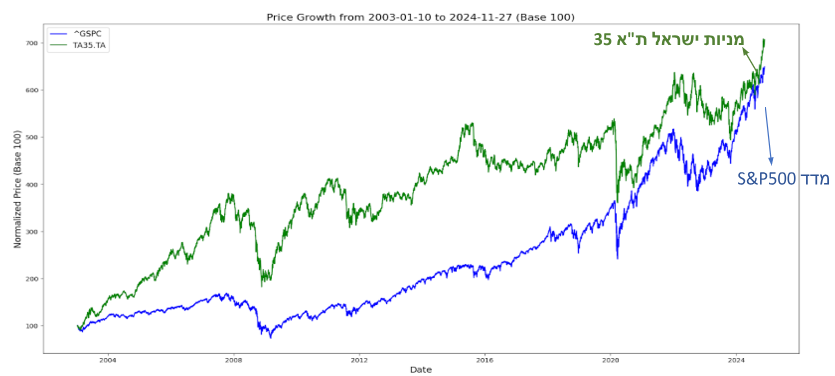

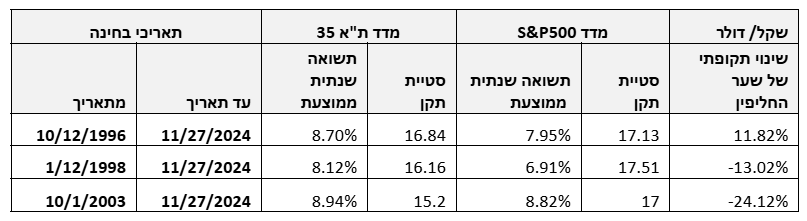

בחנו את הביצועים לאורך תקופות של בין 20 ל-30 שנה וגילינו, שמדד ת"א 35 אינו בהכרח נחות ממדד S&P500 ואף הניב במספר תקופות שדגמנו תשואות עודפות.

הדגימה שביצענו התבססה על תשואות חודשיות, כל תחילת חודש עד היום (27.11.24) ונמצאו עשרות מקרים בהם ת"א 35 הציג תשואה שנתית ממוצעת גבוהה יותר מ-S&P500. נציג 3 מקרים כאלו.

גרפים וטבלת תשואות של מספר תקופות ארוכות טווח. התשואות הממוצעות הן נומינאליות (ללא השפעת שער החליפין על מחירי המדד מתחילת תקופה לסופה), לכן הוספנו עמודה חיצונית של שינוי כולל של שער החליפין.

- הזהב מרסק את המניות: האם זה רמז לסטגנציה שתימשך שנים?

- 9 חודשים בלי ירידה משמעותית: למה גולדמן זאקס מזהירים שהתיקון בשווקים הפך סביר יותר

- המלצת המערכת: כל הכותרות 24/7

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

דוגמה מספרית אחת להמחשה: התקופה מ-10.12.1998 עד 27.11.2024: התשואה הממוצעת השנתית של ת"א 35 8.12%, לעומת S&P500 6.91%. פירוש מעשי של התשואות הממוצעות - אם בשנת 1998 היינו משקיעים שקל 1 בת"א 35, היום אותו שקל 1 היה שווה 6.74 שקלים. לעומת זאת, שקל 1 שהושקע ב-S&P 500 היה שווה היום 4.12 שקלים בלבד (במחירים נומינליים). אם נוסיף את השפעת ירידת שער הדולר שירד בתקופה כ-13%, ההשקעה ב-S&P 500 הניבה רק 3.58 שקלים– כמעט מחצית מהרווחים שהניבה ההשקעה בת"א 35. בנוסף לכך, גם התנודתיות של ת"א 35 הייתה פחותה, כפי שמופיעה בטבלה (סטיות תקן).

מסקנות:

1. מדד ת"א 35 אינו בהכרח נחות בטווח הארוך מה S&P 500-ואף עשוי להציג ביצועים עודפים עם תנודתיות פחותה.

2. פיזור השקעות הוא הכרחי. שילוב בין נכסים מקומיים ובינלאומיים, אג"ח ומניות, מסייע להקטנת תנודתיות בתיק ההשקעות.

3. התאמת ההשקעה למשקיע.ה. חשוב להתאים את תיק ההשקעות לרמת הסיכון ולצרכים הייחודיים של כל משקיע.ה.

- 4.מה אתה מוכר? 02/12/2024 18:22הגב לתגובה זואיזו מקריות בבחירת השנים כך שתגיע למסקנה שרצית. ה S&P דרך במקום בגלל המשברים ב 2000 ו 2008. איך שלא תסתכל על זה ב15 שנה האחרונות השוק האמריקאי מכה את הישראלי. מ 2009 ה S&P עלה פי 7 מהתחתית תא 35 רק פי 3.

- 3.ארז 02/12/2024 11:33הגב לתגובה זויחזרו לבורסה ויווצרו יותר דירות בשוק לצעירים לקנות.

- אנליסט בבנק 02/12/2024 12:32הגב לתגובה זובהכנסה פנויה ישקיעו יותר

- 2.קצת מוזר בהתחשב בכך שלא היה מדד 35 ב98' (ל"ת)אש 02/12/2024 09:59הגב לתגובה זו

- 1.גם שעון מקולקל מדייק פעמים ביום (ל"ת)בוחבוט 02/12/2024 08:37הגב לתגובה זו