לקראת ההנפקה - התוצאות של איל מקיאג' נחשפות; על הצמיחה ועל הסיכון הגדול של חברת הביוטי הישראלית

חברת אודיטי שמחזיקה באיל מקיאג' פרסמה תשקיף לקראת הנפקה, בהמשך לדיווח על כוונתה להנפיק בוול סטריט. מהתשקיף עולה כי החתמים בהנפקה יהיו גולדמן זאקס ומורגן סטנלי וכן נחשפים המספרים של החברה.

אודיטי מחזיקה למעשה בשני המותגים הצומחים ביותר בדיגיטל בתחום הביוטי בארה"ב - איל מקיאג' שמהווה את עיקר ההכנסות ו-Spoiled Child מותג חדש יחסית שהושק לפני יותר משנה.

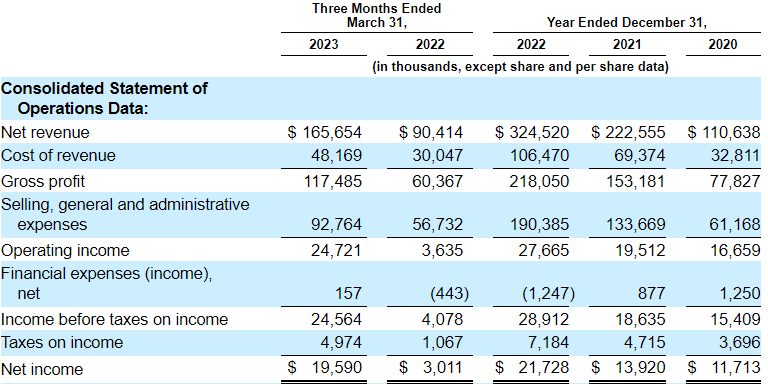

הצמיחה של הפעילות מרשימה - ב-2020 ההכנסות הסתכמו ב-110 מיליון דולר וקפצו ל-222 מיליון ב-2021 ומשם ל-324 מיליון דולר ב-2022. זה הרבה יותר מרשים כשחוזרים אחורה.

איל מקיאג' - מ-11 מיליון שקל ל-2 מיליארד דולר

אורן הולצמן ואחותו שירן הולצמן אראל רכשו את הפעילות של איל מקיאג' בארץ מכינוס נכסים ב-11 מיליון שקל והשביחו אותה. הקפיצה הגדולה היתה עם החיבור לקרן ההשקעות של לואי ויטון ובהמשך החדירה לשוק האמריקאי. החברה סיפקה בשורה - התאמה של האיפור בעזרת מספר שאלות ואלגוריתם של בינה מלאכותית שמנתח על בסיס מאות מיליוני תצפיות קודמות את הטיפוח הייעודי. זה עובד.- זינקה 36% בשעות הראשונות ואז מחקה את העלייה - מה אפשר ללמוד מהנפקת ביטגו?

- סטארט אפ לרובוטי AI מגייס לפי 14 מיליארד דולר

- המלצת המערכת: כל הכותרות 24/7

הקפיצה בשווי התעצמה בשנים האחרונות במקביל לכניסה לשוק האמריקאי ולצד הרחבת שירותים ופתרונות אונליין. הולצמן שמנהל את החברה הבת איל מקיאג' מכר לפני מספר חודשים יחד עם זרוע ההשקעות של לואי ויטון, 7% ממניות איל מקיאג' בתמורה ל-100 מיליון דולר, משמע לפי שווי של כ-1.4 מיליארד דולר. הרוכשות הן קרן ההשקעות של מייקל דל וקרנות נוספות. הקרנות האלו לא יסתפקו בהנפקה לפי שווי העסקה, כך שנראה שהנפקה תהיה בשווי של לפחות 1.7-1.8 מיליארד דולר, וכנראה באזור ה-2 מיליארד דולר.

בעל המניות העיקרי בחברה הוא עדיין הולצמן שמחזיק ב-51% מהחברה, לואי ויטון מחזיקה כ-30%, קרן ההשקעות של פרנקלין טמפלטון, והקרנות החדשות שנכנסו מחזיקים ביתר המניות.

רווחי שיא ברבעון הראשון

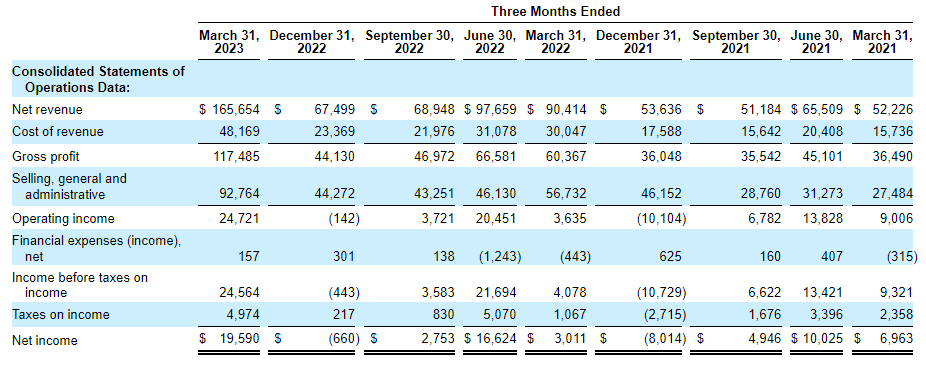

מהתשקיף עולה כי התוצאות ברבעון הראשון ממשיכות לצמוח - 165.7 מיליון דולר לעומת 90.4 מיליון דולר ברבעון הקודם. מדובר בתוספת של המותג החדש שהקפיצה את המכירות לצד הגידול הנמשך בפעילות איל מקיאג'.

הרווח בשורה התחתונה הסתכם ב-19.6 מיליון דולר כשבכל שנת 2022 הסתכם הרווח ב-21.7 מיליון דולר וברבעון מקביל ב-3 מיליון דולר. הזינוק בפעילות הרבעון הראשון אומנם מרשימה, אבל צריך לזכור שמדובר ברבעון עונתית חזק (לצד הרבעון השני). המחצית השנייה של השנה חלשה עונתית.

- פאגאיה מדווחת על רווח שיא - אז למה המניה קורסת?

- מניות בולטות בוול סטריט: אורקל מזנקת, אנבידיה מתממשת

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

נתונים שנתיים - איל מקיאג'

נתונים רבעוניים - איל מקיאג'

הסיכון הגדול - מותגים עולים ומותגים נופלים

הסיכון הגדול בפעילות של איל מקיאג' הוא התחרות עם מותגים אחרים וההיסטוריה - מותגים מתחלפים במהירות יחסית. מול הסיכון הזה החברה האם - אודיטי מייצרת כאמור מותג חדש - Spoiled Child ומציגה בתשקיף נאמנות לקוחות - שיעור הרכישות של לקוחות ביחס להזמנה הראשונה הוא גבוה והוא עולה (אם כי לא כמו בתקופת רכישה ראשונה). המשמעות היא שבאופן יחסי לתחום בלי נאמנות לקוחות, יש כאן נאמנות סבירה-טובה. השאלה אם זה יימשך?

מול הסיכון החברה גם משתמשת ביתרון שלגישתה מבדל אותה מכל האחרות - מערכת AI מתקדמת עם דטה גדול. כן, גם חברות ביוטי משתמשות ב-AI בעסקים וכמובן שזה לא מזיק להנפקה בוול סטריט. כל מה שמריח AI זוכה לאהדת המשקיעים וזה מוסיף לתמחור.

החברה מגדירה את עצמה בראש וראשונה כחברה טכנולוגית. יותר מאשר היא טיפוח וביוטי היא חברת טכנולוגיה כש-40% מעובדיה הם אנשי טכנולוגיה. זה מסר שמיועד לוול סטריט, אבל זה גם מסר עסקי - כך היא סבורה שהיא תנצח את המתחרות בעולם הביוטי שלגישתה נמצאות מאחוריה מבחינה טכנולוגית.

הטכנולוגיה של איל מקיאג'

החברה מדגישה כאמור את היכולת שלה לספק ללקוחה את המוצרים שמתאימים לה, דרך שאלון. שירות נוסף שמספקת החברה הוא אלגוריתמים שמתאים לכל משתמשת את מוצרי המייקאפ שנכונים ומתאימים לה וזה בהתבסס על מידע שנאסף מכמות גדולה מאוד של משתמשות.

הפתרונות הטכנולוגיים של החברה התרחבו דרך רכישת חברות טכנולוגיה - ב-2019 איל מקיאג' רכשה את הסטארט-אפ NeoWize, מיזם דאטה ובינה מלאכותית שמשפר את חוויית הקנייה באונליין. בהמשך היא רכשה את הסטארט־אפ Voyage81 שפיתח מערכת ראייה ממוחשבת מבוססת בינה מלאכותית. במילים אחרות, החברה מספקת חוויה - הרוכשת יכולה להתאים את האיפור ומוצרי טיפוח נוספים הנדרשים לה, לראות בצורה נוחה באינטרנט עד כמה זה מתאים-נוח לה, ולקנות.

הטכנולוגיה לצד התחום - טיפוח וביוטי, מאפשרים לחברה ליהנות מרווחיות גולמית גבוהה מאוד של 70%-80%. אלא שהחברה מוציאה כסף גדול על שיווק, מכירות ופרסום (יותר מטכנולוגיה ויותר מעלות החומרים) כך שהרווח בשורה התחתונה היה 6% בשנה שעברה. ברבעון הראשון שכאמור לא מבטא את המשך השנה בשל עונתיות, הרווחיות גבוהה הרבה יותר - כ-13%.

סיכוי ההצלחה תלויים כמובן בשוק האמריקאי. השוק אומנם השתפר והנאסדק החזיר את רוב הירידות, אבל ההנפקות עדיין חזרו. יש טפטופים. לפני שבוע הונפקה CAVA, רשת מסעדות ים תיכוניות וזכתה להצלחה גדולה. יכול להיות שדווקא העיתוי של איל מקיאג' מושלם. עם השיפור בשווקים ותחילת חזרה לשוק של הנפקות ולצד האהדה של המשקיעים למניות ה-AI.

- 1.לרון 26/06/2023 10:10הגב לתגובה זוהייתי משקיע,לכן אני מעדיף ולא ממליץ ויושב ב ל'אוריאל ו E.L.F