למה שווה חברת ספלאנק יותר מ-20 מיליארד דולר עבור סיסקו?

סיסקו סיסטמס CISCO SYSTEMS ידועה כחברה שאסטרטגיית הצמיחה שלה בנויה על רכישות אגרסיביות. במהלך שנות קיומה רכשה החברה מאות חברות, לא מעט מהן בסכום של מעל מיליארד דולר. רק בשנים האחרונות ניתן לציין כמה רכישות בסדר גודל כזה. בשנת 2019 רכשה החברה ב-730 מיליון דולר את החברה הבריטית IMImobile, באותה שנה נרכשה חברת Duo Security תמורת 2.35 מיליארד דולר, וכן את חברת Acacia Communications תמורת 2.6 מיליארד דולר. בשנה שלאחריה רכשה במיליארד דולר את חברת ThousandEyes ועוד. עתה נראה שהחברה מנסה לעלות רמה מבחינת היקף הרכישה הבודדת שהיא מבצעת לרף העשרות מיליארד דולרים.

על פי דיווח של הוול סטריט ג'ורנל סיסקו מסרה הצעה בגובה של יותר מ-20 מיליארד דולר לקניית חברת ספלאנק (סימול: SPLK). הדיווח הקפיץ את מחיר האחרונה ב-11%. על פי העיתון ההצעה נעשתה לאחרונה, אך כרגע לא מתנהלות שיחות באופן אקטיבי.

סיסקו ידועה בייצור ציוד תקשורת לרשתות מחשבים כשעיקר התמחותה בתחום הנתבים (ראוטרים) ומתגי אינטרנט. עוד מוכרת החברה מוצרי טלפוניית IP, מוצרי אבטחת מידע ועוד. לאחרונה החברה משנה את המיקוד העסקי, ובספטמבר היא מסרת תחזית לפיה עד שנת 2025 50% מההכנסות ינבעו ממכירת תוכנה ודמי מינוי. עד כה עיקר הכנסות החברה נבעו ממכירת החומרה הנ"ל. עם המעבר של יותר ויותר חברות לשימוש בשירותי ענן כמו AWS של אמאזון AMAZON או אזור של מיקרוסופט MICROSOFT , פוחת הצורך של החברות ברכישת ציוד משרדי של נתבים ומתגי אינטרנט איכותיים כמו אלו שעליהם התבססו עסקיה של סיסקו, והחברה צריכה להמציא את עצמה מחדש.

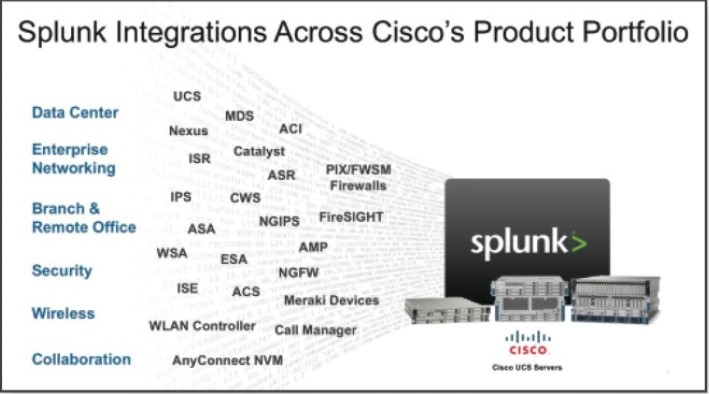

הצעת הרכישה עולה בקנה אחד עם השינוי האסטרטגי הזה. חברת ספלאנק היא חברת תוכנה שמתמקדת בפיתוח תוכנה לניתוח דאטה לצורכי אבטחה ועוד. לשתי החברות יש כבר שיתוף פעולה נרחב. ספלאנק מציעה את הפלטפורמה שלה לצורך ניתוח נתונים שעולים מהמערכות של סיסקו בתחום האבטחה, מרכזי הנתונים והרשתות האלחוטיות.

- חובות של 800 מיליון אירו והפסדי ענק: האם אינטר בדרך לפשיטת רגל?

- אינטר מזנקת ב-24% אחרי שהודיעה שתגייס 38 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

נראה, אם כן, שרכישה כזאת עשויה להיות יעילה עבור סיסקו שתוכל להעמיק את החדירה של מוצרי ספלאנק בקרב לקוחותיה. כמו כן, היא צפויה להפיק סינרגיות משמעותיות משילוב של החברה בליבת עסקיה, וכך להציע פתרון שלם יותר ללקוחות, וגם להעצים את תהליך השינוי האסטרטגי לכיון מכירת תוכנה ומוצרים מבוססים ענן על פני מכירת חומרה.

חברת ספלאנק עצמה גם נמצאת בעיצומו של תהליך שינוי מיקוד עסקי. כמו הרבה חברות אחרות, החברה מנסה להעביר את לקוחותיה מקניית רשיונות לתשלום דמי מנוי על תוכנה מבוססת ענן (SaaS - Software as a Service). זהו תהליך שכבר מתרחש מספר שנים, כשבסיום הרבעון השלישי של שנת 2022 ההכנסות מדמי מנוי צפויות לעבור לראשונה את ההכנסות ממכירת רשיונות. ההכנסות הצפויות לשנת 2022 הן 2.5 מיליארד דולר, לעומת 2.2 מיליארד בשנת 2021, 2.4 מילארד בשנת 2020 ו-1.8 מיליארד בשנת 2019.

- מניות בולטות בוול סטריט: אורקל מזנקת, אנבידיה מתממשת

- תחזית חלשה למאנדיי - המניה צונחת; התוצאות ברבעון היו טובות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

מחיר מנית ספלאנק נמצא במומנטום שלילי מאז החלפת יושב ראש החברה בנובמבר האחרון, שהפיל את מחיר המניה משיא של 173 דולר כמה ימי לפני ההתפטרות ל-137 דולר. מאז המניה לא הצליחה להתאושש, ואף המשיכה בירידות וכעת היא נסחרת תמורת 114 דולר. עם פרסום הצעת הרכש קפץ מחיר המניה ל-127 דולר במסחר המאוחר, ויישר קו פחות או יותר עם השווי המשתקף מההצעה.

ספלאנק, כמו חברות תוכנה רבות אחרות משקיעה בצמיחה על חשבון הרווחיות. למרות שהוקמה עוד בשנת 2003 בשורת הרווח ספלאנק עדיין מציגה מספרים שליליים. ההפסד הנקי בארבעת הרבעונים האחרונים עומד על 1.3 מיליארד דולר. בידי החברה 1.6 מילארד דולר במזומן וחוב של 3.3 מיליארד דולר. ממוצע תחזיות האנליסטים הוא לצמיחה של 14.3% במכירות בשנת 2022 ו-17.8% בשנת 2023. לפי אתר יאהו פיננס 11 אנליסטים מעניקים לחברה המלצת קניה חזקה, 22 המלצת קניה ו-10 אנליסטים ממליצים בהחזק. ספלאנק עתידה לפרסם את דוחותיה ב-2 במרץ. אם אכן תירכש לבסוף החברה על ידי סיסקו הרי שיפתחו בפניה אפשרויות צמיחה חדשות.

סיסקו צפויה לדווח על תוצאות הרבעון האחרון של שנת 2021 ביום רביעי השבוע. ברבעון האחרון פספסה סיסקו בשורה העליונה עם הכנסות של 12.9 מיליארד דולר לעומת צפי הכנסות של 12.98 מילארד, אך עלתה על התחזיות בשורת הרווח עם רווח של 82 סנט למניה לעומת צפי האנליסטים ל-80 סנט, ובנוסף סיפקה תחזיות מאכזבות לרבעון הנוכחי עם תחזיות לרווח של 80 סנט למניה, בטווח התחתון של תחזיות האנליסטים לרווח של 80 עד 82 סנט. הסיבה העיקרית לתחזית המאכזבת היא המחסור העולמי בשבבים. שווי החברה בתום יום המסחר האחרון עמד על 227.3 מיליארד דולר שמשקף מכפיל רווח של 20. האנליסטים צופים צמיחה של 6% בהכנסות ל-12.66 מילארד דולר, כשעיקר הצמיחה תנבע מעסקי הענן והתוכנה, לאור הקשיים בייצור החומרה הנובעים מהמחסור בשבבים.

עוד מנסה החברה לקדם את הפתרון הותיק שלה בתחום הלוהט של שיחות וידאו מרובות משתמשים Webex המתחרה בפתרון של זום ZOOM VIDEO ומיטס של מיקרוסופט, ואף רכשה לאחרונה את חברת Socio Labs כדי לתמוך במוצר. המוצר שלה היה בין הראשונים בשוק, אך לא הצליח לבלוט לאור ההצלחה המטאורית של זום.