סטגפלציה – הרגע שהבנקים המרכזיים מאבדים שליטה. מה יקרה בסין?

אחד הנושאים המרתקים ביותר של השנה האחרונה ובפרט בחודשים האחרונים בתחום המאקרו כלכלה הוא סוגיית "הבעיות בשרשרת הייצור". זה התחיל מוקדם יותר השנה עם דיווחים על מחסור בסקטור השבבים, המשיך בפקקי ענק בנמלים ובתקופה האחרונה מגיע לשיא עם משבר אנרגיה חריף במדינות רבות בעולם.

רובנו לא מכירים מצב עולם שכזה: רוב המשקיעים (בפרט ב-12בשוק מכירים מצב עולם אחד: יש האטה בכלכלה הריאלית, שפוגעת בביקושים. במצב כזה, הבנקים המרכזיים מבצעים הקלה מוניטרית (הורדת ריבית או תוכניות QE), שמגדילה את הביקושים והכלכלה הריאלית חוזרת למסלול. בסיטואציה הנוכחית הבנקים המרכזיים, השחקנים המשמעותיים ביותר בשוק בשנים האחרונות, הופכים ללא רלוונטיים. מדובר באירוע שמשנה את חוקי המשחק.

הסיטואציה החמורה ביותר מתרחשת היום בסין, שם נראה כי המדינה נכנסת לתקופה של סטגפלציה, כלומר תקופה של צמיחה איטית ואינפלציה גבוהה.

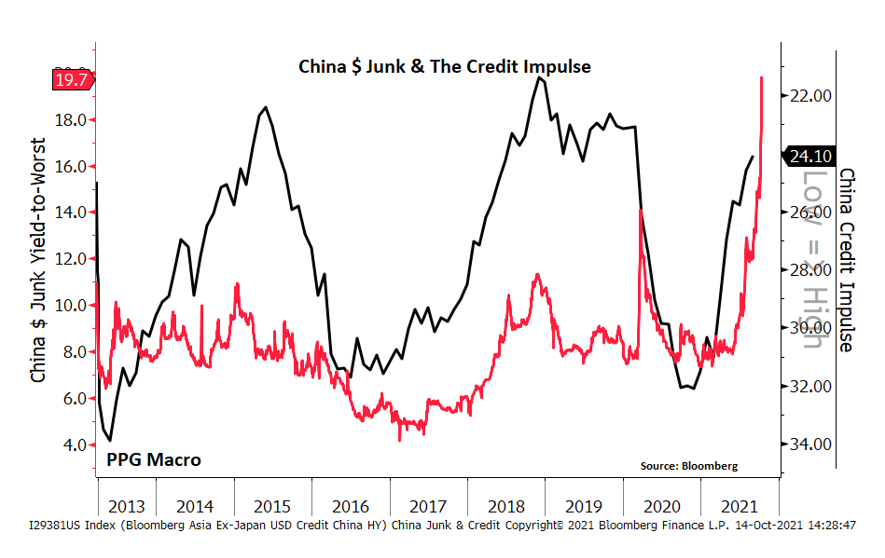

נתחיל מההאטה בסין: בניגוד לרוב הבנקים המרכזיים בעולם, ה-PBOC מבצע בשנה האחרונה מדיניות מוניטרית מהדקת. ההתפרקות של שוק האג"ח הקונצרני בסין והכותרות סביב שוק הנדל"ן לא צריכים להפתיע: כאשר הבנק המרכזי משחרר פחות נזילות לשוק, זהו רק עניין של זמן עד שמשבר מתפתח.

תשואות האג"חים בדירוגים הנמוכים בסין (אדום), מול כמות התמריצים המוניטריים שהבנק המרכזי מספק:

- מדד המחירים בדצמבר על האפס; מחירי הדירות עלו ב-0.7%

- שיפוץ המיליארדים והריבית: המתח בוושינגטון משפיע על המדיניות המוניטרית

- המלצת המערכת: כל הכותרות 24/7

אבל מגיע השינוי בעלילה: אם התרגלנו ב-12 השנים האחרונות כי הבנק המרכזי יכול היה "לפתור את הבעיה" בקלות ע"י הזרמה של נזילות לשווקים בדמות QE. הבנק המרכזי בסין מנוטרל היום בגלל שלל הבעיות בצד ההיצע. הקלה מוניטרית נוספת? רק תוסיף שמן למדורה ותגביר את הביקושים בזמן שההיצע קבוע/יורד.

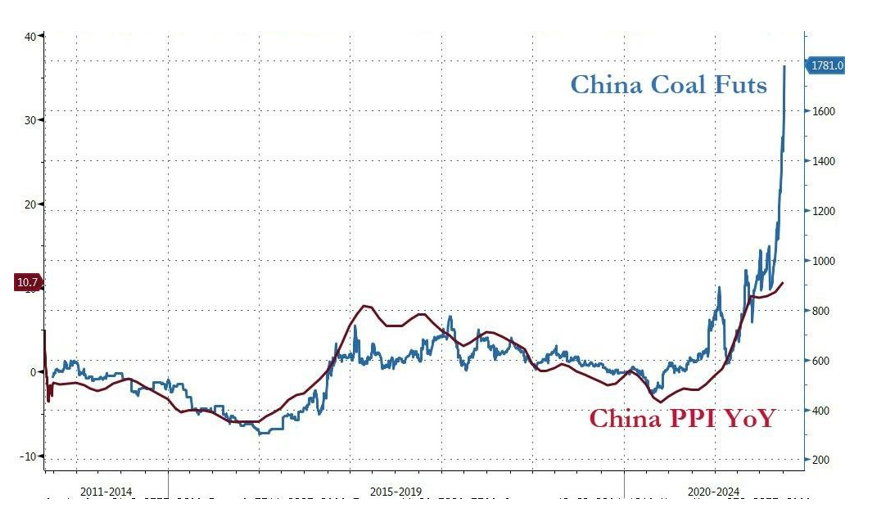

תסריט הסטגפלציה בסין צבר בשבועות האחרונים תאוצה סביב משבר האנרגיה. החל מאוגוסט האחרון מתרחשות הפסקות חשמל יזומות רבות בסין כתוצאה ממחסור חמור בפחם בתחנות הכוח במדינה. כתוצאה מכך נפגע הייצור של מוצרים רבים (המחסור בשרשרת הייצור צפוי להתרחב כעת לסקטורים נוספים). בהסתכלות מאקרו, האירוע החמיר את ההאטה שכבר מתרחשת בסין בעקבות ההידוק המוניטרי.

מקבלי ההחלטות במדינה, הבינו בשבועות האחרונים את המשמעות הכלכלית של השבתת המפעלים והורו למפעלים הסינים לרכוש פחם וגז טבעי "בכל מחיר" במטרה להבטיח את הפעילות השוטפת. ההחלטה של הרשויות בסין יצרו גלים בכל שוק הסחורות בעולם עם זינוק חד במחירי הגז הטבעי

- מניות בולטות בוול סטריט: אורקל מזנקת, אנבידיה מתממשת

- תחזית חלשה למאנדיי - המניה צונחת; התוצאות ברבעון היו טובות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

מדד המחירים ליצרן בסין עלה בחודש האחרון לרמות של 10.7%, הרמה הגבוהה ביותר מאז 1995. כאשר הזינוק האחרון במחירי הפחם מצביעים כי המדד עשוי להגיע לרמות של 30% בתקופה הקרובה.

נכון להיום, היצרנים בסין סופגים את רוב העלויות, כאשר מדד המחירים לצרכן נותר יציב סביב 2.6%-2.7%. הפער בין מדד המחירים ליצרן לבין מדד המחירים לצרכן הוא הגבוה ביותר ב-30 השנים האחרונות, כאשר המשמעות היא שרווחי החברות בסין נשחקים – עוד גורם להאטה.

- 13.תודה על הניתוח. מביא מידע דלא ראיתי במקומות אחרים. (ל"ת)וטוב שחזרת לכתוב!! 21/10/2021 21:29הגב לתגובה זו

- 12.ללא שם 20/10/2021 09:58הגב לתגובה זוסין הגדילה את צבאה ללא פרפוציה ואמירקה ללא מילחמה תהרוס את כלכלתה ללא מילחמה קוביד 19 חלק מהסיבה

- 11.Dd 20/10/2021 08:26הגב לתגובה זוסתם שלפת את המילה סטגפלציה כי היא פופולרית היום? למה שקורה היום בסין לא קורים סטגפלציה ..צא ולמד

- 10.מעניין מאוד (ל"ת)גיניפר 19/10/2021 22:38הגב לתגובה זו

- 9.שי 19/10/2021 22:25הגב לתגובה זויאללה משיח בוא תגאל אותנו.

- 8.בולדוג 19/10/2021 20:45הגב לתגובה זוובזמן שהשוק רווי באנליסטים לא מוצלחים הכלכלה בעצם מאיצה

- 7.גיל יוטינה 19/10/2021 18:56הגב לתגובה זוהאוסטרלים שהם יצואני הפחם האיכותי הגדולים ביותר לסין האשימו את הסינים בהתפרצות הקורונה. כתוצאה הנשיא נסי י נעלב והחליט להחרים את היבוא של הפחם מאוסטרליה כדי להעניש אותם, אבל זה חזר אליו כמו בומרנג (חחחח). הפחם שסין מי את הוא מאיכות גרועה כיום וכל התחנות כוח חוות תקלות חמורות.

- 6.קורא קבוע 19/10/2021 17:51הגב לתגובה זואפשר לעשות אליך מנוי? לאן צריך ללכת כדי לקרוא אותך דבר אלינו..

- 5.חזרת??? להפחיד...? בגללך הפסדתי המון (ל"ת)מישהו 19/10/2021 16:55הגב לתגובה זו

- 4.חיים 19/10/2021 16:41הגב לתגובה זונושא חשוב אבל לצערי הכתבה לא מספקת את הסחורה, ניתוח חלש ולא מספק

- 3.עמית התגעגענו, לאיפה נעלמת?? (ל"ת)עמיר 19/10/2021 16:13הגב לתגובה זו

- 2.עוז 19/10/2021 16:11הגב לתגובה זואתה כותב מראיה מוטעית במשקפיים מערביות אם הייתה מחליף את המשקפיים שלך לסיניות הייתה רואה את כל זה אחרת אבל לא נורא העיקר שאתה מרוצה מעצמך כאילו שאתה מבין את המיתחולל בסין וכמותך יש אלפי כתבים מערביים עם אותו קו חשיבה ששולטים במדיה ומטעים את האנשים אם זה בכוונה או לא

- 1.ארמגדון 19/10/2021 15:52הגב לתגובה זוהגל שהתחיל ב3.2019 והסתיים ל2.9.2021 בוול סטריט, יקח אותנו עד לשער 1600 נק' בSP500 בתוך 3 שנים. שוק דובי לא מגיע במכה אחת, הוא נבנה לאט לאט ומעמיק מדרגה מדרגה בלי שאף אחד שם לב. אז שימו לב...

- עומר 19/10/2021 22:00הגב לתגובה זומשפט ידוע בוול סטריט הוא ששוק שורי עולה במדרגות, ושוק דובי קופץ מהחלון. כבודו צריך ללמוד היסטוריה...

- אדוני התכוון ל3.2009 (ל"ת)שים לב 19/10/2021 17:21הגב לתגובה זו

- Sassi6 20/10/2021 03:01הוא אמר: "שוק דובי לא מגיע במכה אחת, הוא נבנה לאט לאט ומעמיק מדרגה מדרגה בלי שאף אחד שם לב", זה לא נכון, שוק דובי צריך את הטריגר, כמו במשבר האינפלציה של 1929, כמו בבועת הדוט-קום, כמו במשבר משכנתאות הסב-פריים, כמו בגל הראשון של נגיף הקורונה, תודה