דונאלד טראמפ נגד יוסי כהן - האקזיט של כהן בדוראל ארה"ב מתרחק

התגובה הכי בולטת בשווקים הפיננסים לבחירתו של דונלד טראמפ היתה דווקא הנפילה במניות האנרגיה המתחדשת. בעוד שהשווקים זינקו ושברו שיאים מניות האנריגה המתחדשת נפלו בוול סטריט מעל 10%, כשהיו גם מניות שנפלו ב-30%. גם בארץ - מניות האנרגיה המתחדשת שפועלות בארה"ב סבלו מנפילות. הסיבה: טראמפ התבטא מספר פעמים בעבר על כוונתו להפחית את הסובסידיות לתחום האנרגיה המתחדשת. יוסי כהן מתרחק מהאקזיט (צילום מסך ערוץ 12)חלק גדול ומרכזי מהרווחים של החברות בתחום נובע מסובסידיות והטבות מס, ואם לוקחים להן את אותן, אפילו חלקית, פוגעים המון בשווי של החברות. אחת הנפגעות הגדולות היא דוראל שיש לה פעילות גדולה מאוד בארה"ב דרך חברה מוחזקת (עד לא מזמן היה בשליטתה) שבה המתוגמל הראשי ופותח הדלתות הוא - ראש המוסד לשעבר יוסי כהן.מניית דוראל נפלה ב-13% מאז בחירת טראמפ, וזה מבטא את הנפילה בשווי של הפעילות בארה"ב – כפי שרואה השוק. פגיעה כזו עלולה לסכל את חלום ההנפקה שלDoral LLC ומבחינתם של בעלי המניות בדוראל זו בשורה קשה. ליוסי כהן אופציה לרכישת מניות ב-Doral LLCבשיעור של 3%, והרווח שלו תלוי בשווי החברה.החברה האמריקאית קיבלה תג מחיר של 1 מיליארד דולר לאחרונה. ענקית הפנסיה וההשקעות ההולנדיתAPG, השקיעה כ-400 מיליון דולר בחברה המוחזקת Doral LLC שבה מכהן כהן כדירקטור ובה יש לו שכר, בונוסים ואופציות למניות. העסקה, נמסר בהודעה, מבססת שווי אחזקות נגזר לדוראל ב-Doral LLCשל כ-400 מיליון דולר, ומבטיחה ל-Doral LLCאת מלוא ההון הנדרש להשלמתם של פרויקטי ענק בארה"ב בהספק של כ-2 גיגה-וואט.

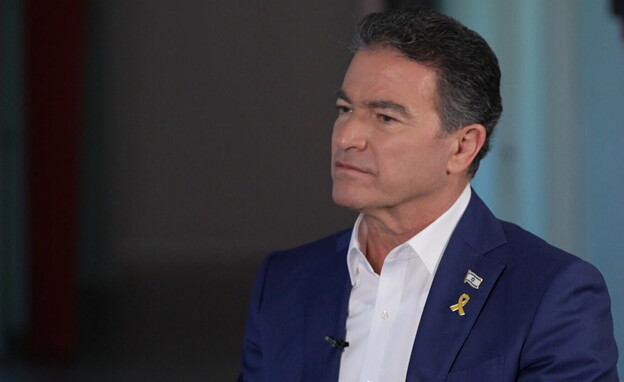

יוסי כהן מתרחק מהאקזיט (צילום מסך ערוץ 12)חלק גדול ומרכזי מהרווחים של החברות בתחום נובע מסובסידיות והטבות מס, ואם לוקחים להן את אותן, אפילו חלקית, פוגעים המון בשווי של החברות. אחת הנפגעות הגדולות היא דוראל שיש לה פעילות גדולה מאוד בארה"ב דרך חברה מוחזקת (עד לא מזמן היה בשליטתה) שבה המתוגמל הראשי ופותח הדלתות הוא - ראש המוסד לשעבר יוסי כהן.מניית דוראל נפלה ב-13% מאז בחירת טראמפ, וזה מבטא את הנפילה בשווי של הפעילות בארה"ב – כפי שרואה השוק. פגיעה כזו עלולה לסכל את חלום ההנפקה שלDoral LLC ומבחינתם של בעלי המניות בדוראל זו בשורה קשה. ליוסי כהן אופציה לרכישת מניות ב-Doral LLCבשיעור של 3%, והרווח שלו תלוי בשווי החברה.החברה האמריקאית קיבלה תג מחיר של 1 מיליארד דולר לאחרונה. ענקית הפנסיה וההשקעות ההולנדיתAPG, השקיעה כ-400 מיליון דולר בחברה המוחזקת Doral LLC שבה מכהן כהן כדירקטור ובה יש לו שכר, בונוסים ואופציות למניות. העסקה, נמסר בהודעה, מבססת שווי אחזקות נגזר לדוראל ב-Doral LLCשל כ-400 מיליון דולר, ומבטיחה ל-Doral LLCאת מלוא ההון הנדרש להשלמתם של פרויקטי ענק בארה"ב בהספק של כ-2 גיגה-וואט.

האופציות והשכר של יוסי כהן בדוראל

טראמפ הורס ליוסי כהן את האקזיט

בשעה שטראמפ הרים את השווקים והפך עשירים גדולים לעשירים עוד יותר, תחום האנרגיה המתחדשת ספג מהלומה.מדיניותו של טראמפ בנוגע לאנרגיה, שזכתה לכינוי ״Drill baby, Drill״ תומכת בשאיבה אינטנסיבית של נפט אמריקני מקומי שיביא – לדבריו של טראמפ – לעצמאות אנרגטית לארה״ב, תוך הוזלת מחירי האנרגיה, שרואים עליה לאחרונה, במיוחד ברשת ה–PJM – רשת החשמל הגדולה בארה״ב.חשש המשקיעים ממדיניותו של טראמפ בקשר לאנרגיה ירוקה נראה מוצדק, אבל אף אחד לא יודע באמת עד כמה הוא יהיה דרמתי. יכול להיות ואפילו סביר שטראמפ לא יפגע בפרויקטים קיימים וישנה את התנאים של פרויקטים חדשים, אבל אף אחד באמת לא יודע.מה שבטוח הוא שתחום האנרגיה המתחדשת כאן כדי להישאר והוא ימשיך להיות תחום צומח. ישקונסזוס בקרב אנשי המדע כי ההתחממות הגלובאלית היא מעשה ידי אדם והוא נגרם בעיקר משריפת דלקים פחמניים ויש הסכמה מלאה על חשיבות האנרגיה המתחדשת.טראמפ אומנם זלזל בטענה זו, אך חברי המפלגה הרפובליקנית חלוקים בשאלה הזו, והוא צריך אותם כדי להפחית את המענקים והסובסידיות בתחום. מדובר בעיקר על הטבות וסובסידיות נוספות שניתנו על ידי ביידן ב-2022 ושטראמפ ביקר אותן כבר אז.- 9.מרוז 25/02/2025 13:06הגב לתגובה זו

- 8.אבל טראמפ נותן לביבי לגור בארהב בעזרת השם הוא יברח לשם אמן (ל"ת)חחח 07/01/2025 08:04הגב לתגובה זו

- 7.yos 11/11/2024 12:40הגב לתגובה זומישהו בממשלה דאג והמבין יבין קנאי בהצלחת האחר

- 6.אנונימי 10/11/2024 20:43הגב לתגובה זועד עכשיו פמפמתם לנו כתבות בזכות המניה...מכרתם ועכשיו מתחילים בכתבות השליליות...מתנהגים כמו אחרוני הספקולנטים

- 5.לרון 10/11/2024 20:28הגב לתגובה זוויש את השאר,שני דברים שונים לגמרי

- 4.לא נורא....כהן הגה את רעיון הסיוע 30 מיליון בחודש לחמאס (ל"ת)אלי בן הרוש 10/11/2024 18:12הגב לתגובה זו

- 3.אילון 10/11/2024 16:47הגב לתגובה זואילון מבין את החשיבות של אנרגיה ירוקה. והשקיע לא מעט במע אגירה וסוללות. לא לדאוג.. הזדמנות לאסוף במחירי רצפה

- 2.לחברות שתלויות בסובסידיות יש בעיה עמוקה במודל העסקי (ל"ת)אלון 10/11/2024 16:37הגב לתגובה זו

- 1.פ 10/11/2024 14:31הגב לתגובה זואילון מאסק כל כולו אנרגיה ירוקה. אל תתרשמו מתגובה מיידית בשוק. אם טסלה עולה גם אנרגיה ירוקה תעלה.