מסגרת אשראי בבנק - חשבתם שאתם משלמים ריבית נמוכה? טעיתם

ריבית בנק ישראל עומדת על 4.75% כך שריבית הפריים שבהגדרה עומדת על שיעור גבוה ב-1.5% מריבית בנק ישראל עומדת על 6.25%. רגע, מה זאת בעצם ריבית הפריים ולמה היא מוגדרת כתוספת קבועה על ריבית בנק ישראל? האמת - זה עניין שרירותי שנועד להקפיץ את המספר שאתם מתייחסים אליו כעוגן. נניח שאתם מקבלים הלוואה בריבית של פריים פלוס 4%. הבנקאי יגיד לכם - מה אתם מתלוננים על תוספת של 4% על הפריים? אבל זו תוספת של 5.5% על ריבית בנק ישראל, זו ריבית של 10.25%. כלומר מראש מקפיצים את העוגן של הריבית וכך יותר קל למכור הלוואות - במקום להגיד 5.5% מעל ריבית בנק ישראל, במקום להגיד ריבית משתנה של 10.25% - אומרים פריים פלוס 4%.

הסברנו במדריך על ריבית הפריים את השיטה וההשלכות עליכם כלווים וכלוקחי משכנתאות, אבל חשוב להדגיש. הבנק לא "עובד" עליכם, הוא פשוט מדבר בשפה מכירתית-שיווקית, והנה דוגמה נוספת.

נתחיל בשאלה - האם הריבית במסגרת האשראי בחשבון הבנק שלכם נמוכה מהריבית על הלוואות שלכם או הלוואות שתיקחו או שייתכן שתיקחו? הרוב חושבים שכן. הרוב בתפיסה שהיתה נכונה בעבר שהמסגרת היא מקור האשראי הטוב ביותר, טוב יותר מהלוואות. מתישהו הבנקים שינו את הכללים, עדכנו אותנו, אבל ממש לא מפרסמים את זה בקולי קולות. ככה הם מגדילים את הרווח שלהם.

מסגרת אשראי - ריבית גבוהה

ההכנסות של הבנקים מריבית הסתכמו ברבעון האחרון ב-42 מיליארד שקל, אבל בעוד שעיני הציבור מופנות מדי חודש אל עבר המשכנתאות התופחות, את הריבית על מסגרת החשבון שלהם בחשבון העובר ושב הם פספסו ולא שמו לב כי הבנקים נוגסים מדי חודש יותר ויותר ריבית מהאוברדראפט-מסגרת אשראי.

- מזרחי טפחות ישקיע 100 מיליון שקל בחברת איסוף פסולת

- השנה של מנהלי הבנקים - הטוב, החלש, הפיננסי, והאם כל אחד יכול לנהל בנק?

- המלצת המערכת: כל הכותרות 24/7

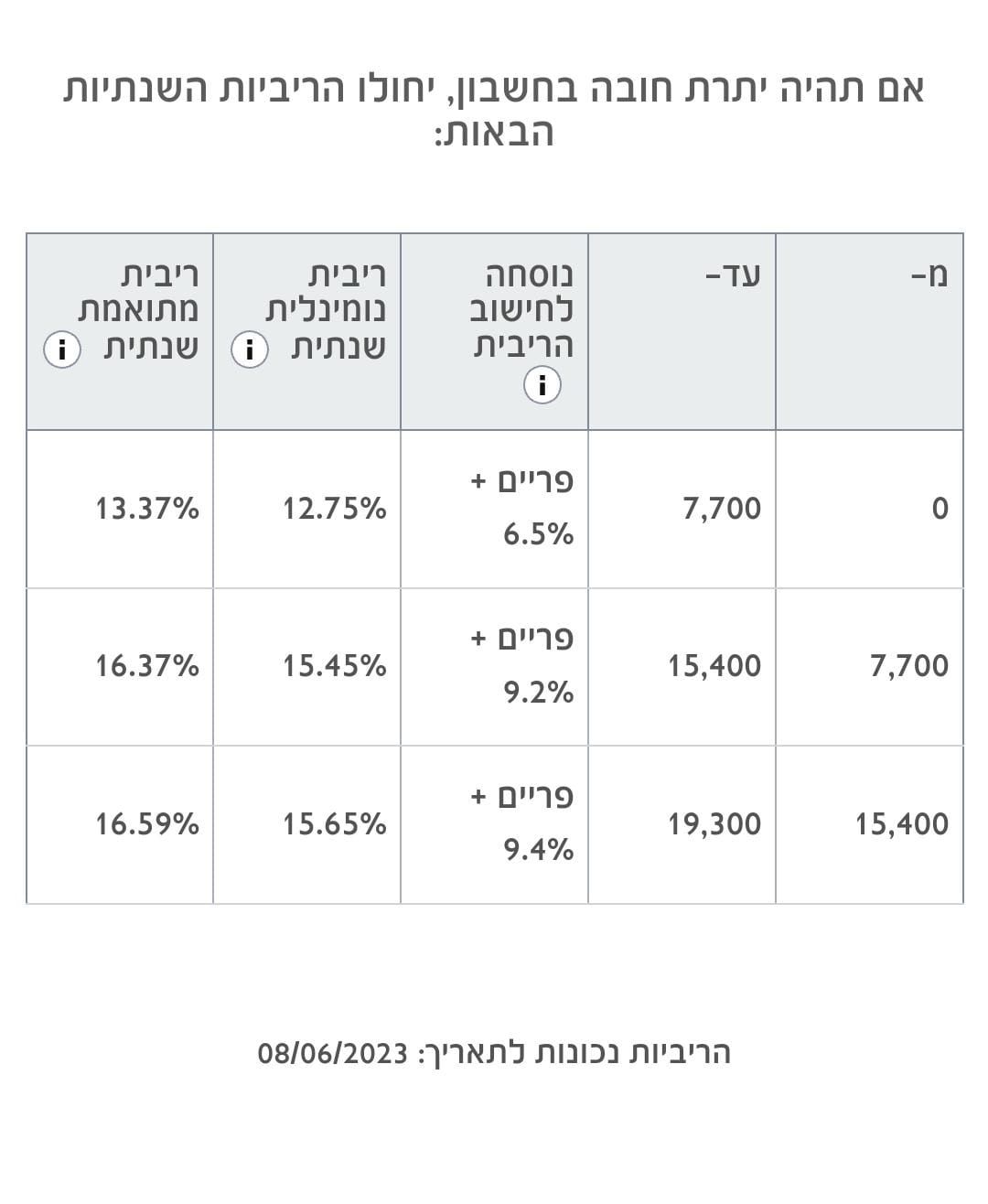

כך בחשבון סטנדרטי של בני זוג שעובדים במשרה מלאה עם הכנסה של כ-20 אלף שקל נטו ועם מסגרת אשראי של 19,300 שקל הריבית על המסגרת עומדת על 13.37% עד למינוס של 7,700 שקל. מעבר לזה הריבית עומדת על 16.37% עד למינוס של 15,400 שקל. מעבר לזה הריבית עומדת על 16.59% עד לקצה גבול המסגרת.

ריבית על המסגרת של זוג ממוצע בבנק הפועלים. צילום ביזפורטל

הדוגמה כאן היא מבנק הפועלים, אבל זה כמובן בכל הבנקים וכבר תראו את "המקרה הקשה" במזרחי טפחות. כולם לוקחים ריביות מטורפות ואפילו מוטרפות על מסגרת האשראי. זה חוקי, אבל הבנקים יודעים שהציבור לא באמת יודע ומבין את משמעות המסגרת לעומת לקיחת הלוואה. המשכנו מבנק הפועלים לבנק מזרחי טפחות - התוצאות קשות לצפייה.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

מזרחי טפחות - ריבית של 18% על מסגרת אשראי:

ריבית על מסגרת אשראי, בנק מזרחי טפחות

על המינוס עד לגובה של 4,000 שקל משלם הזוג 12.8% ריבית. על מינוס מעל סכום זה ועד למינוס של 16,000 שקל הוא משלם 16.1% ריבית. וגולת הכותרת היא שממינוס של מעל ל-20,000-16,000 שקל הוא משלם ריבית של 18.45%.

הריביות האלו מטרידות מכמה כיוונים - ראשית, חוסר המודעות של הציבור; שנית - ומניסיון, הבנקים לא רצים אליכם להודיע-לעדכן שגלשתם למינוס וזה לא כדאי כי הריבית גבוהה. אנחנו מכירים מקרים של גלישה למינוס מאוד מטריד בלי לקבל טלפונים מהבנק. למה להתקשר? המונה דופק. עם זאת, צריך לתת גם את היתרון שבמסגרת אשראי על פני הלוואה וככה הבנקאים מוכרים לכם את המסגרות - מסגרות אשראי הן גמישות. היתרון שאתם במינוס תקופה ואז סוגרים אותו (אגב, הרוב לא באמת סוגרים אותו, אלא רק מגדילים אותו), ואילו הלוואה זו הלוואה בסכום קבוע, אתם לא יכולים לשנות אותה כמו שאתם צריכים בהתאם להוצאות והמשכורת שלכם. כלומר, אם נניח אתם צריכים אשראי של 10 אלף שקל לשבוע, אז ברור שהלוואה שהיא לתקופה ממושכת יותר לא תתאים לכם.

אם אתם צריכים אשראי של עד 20 אלף שקל לשבוע מדי חודש (נניח שעד שנכנסות המשכורות) וזה די מייצג את המשפחה הממוצעת, אתם לא יכולים לקחת הלוואה. הבנק לא נותן הלוואות קצרות. לא כדאי לו. הוא נותן לכם מסגרת בריביות גבוהות. וכך יוצא שבפועל חלק גדול מהריביות שאתם משלמים, מההוצאות, מיוקר המחייה מגיע בכלל מהמסגרת.

אז תצאו מהמסגרת ותיקחו הלוואה. היא גם בריבית גבוהה, אבל סיכוי טוב שזה יהיה כלכלי לכם יותר. תבדקו מה המינוס המינימלי שלכם על פני החודש, והוא יהיה הרף התחתון להלוואה. תבדקו מה המינוס הממוצע ותבדקו אם לא כדאי לכם לקחת הלוואה בסכום כזה לשנה. סיכוי טוב שכן.

- 15.אמיר 08/09/2023 00:24הגב לתגובה זוהכלכלית שלהם. אני מסכים שישראל ארץ מאוד יקרה, אבל בארה"ב, מלכת השוק החופשי, הריביות גבוהות יותר. תבדקו APR

- 14.דורון 29/07/2023 21:05הגב לתגובה זוחצופים העלו את הריבית ל19 אחוז

- 13.איפה הציבור צריך להפוך את המדינה, לסגור את הכניסה לבנקי (ל"ת)מאיר 13/06/2023 14:32הגב לתגובה זו

- 12.צרכן פיננסי מודע 11/06/2023 10:46הגב לתגובה זועמלה מגוכחת רק כדי שתהיה לכם "הזכות" להיכנס למינוס ??

- 11.אמיר 10/06/2023 12:52הגב לתגובה זואם חורגים ממסגרת אשראי ולא מסדירים אז משלמים מלא. זה סיכוןן גם לבנק שהוא לרוב גבוהה יותר מהלוואה יזומה. בארה״ב חריגה ממסגרת אשראי עולה 30% וצפונה כמעט לכולם.

- זה לא חריגה ממסגרת זה מחיר מסגרת (ל"ת)מאיר 11/06/2023 02:48הגב לתגובה זו

- 10.מלמד 09/06/2023 16:05הגב לתגובה זומעניין איך זה עובד אצל הדתיים הרי הם חיים עם מעט הכנסות ועם משפחות מרובות ילדים , רצוי לתת את השיטה הזו גם לארודואן נשיא טורקיה כי שם גם הכל על הפנים

- שגיא 10/06/2023 08:53הגב לתגובה זומלבד העובדה שהם לא משדרגים את הפלאפון כל שנה, ושיש להם צרכנות מאוגדת שמפחיתה מחירים, יש להם גמ"חים (הלוואות ללא ריבית ) תרומות וערבות הדדית.

- 9.מני 09/06/2023 15:06הגב לתגובה זוחיסלנו אותה אחרי חודש ושוב נכנסנו למינוס הישן והטוב.

- 8.מי אמר שוק אפור? (ל"ת)09/06/2023 14:42הגב לתגובה זו

- 7.סמוטריץ'- רק תחרות אמיתית מחו"ל לא לפחד (ל"ת)מבין2 09/06/2023 14:40הגב לתגובה זו

- 6.חיים 09/06/2023 14:02הגב לתגובה זושלא היה כדוגמתו בעולם וגם בארץ. אבל מי הקשיב אם בכלל?

- 5.שולתתתתת1 09/06/2023 13:57הגב לתגובה זואת סכום החיוב שחויבו בגין המינוס. מקווה שיעזור לאנשים לסגור את המינוס ולא לחיות מכסף שאין. בנוסף, יש לחייב את הבנקים בריבית זכות, אין סיבה שהבנק לא ישלם לבעלי החשבון אלו ריבית הרי גם מעוש הבנק עושה כסף

- 4.הכי כלכלי להיות ב+ למינוס אין סוף כמו סמים . (ל"ת)לילי 09/06/2023 13:32הגב לתגובה זו

- 3.אין בושה, המפקח חייב לפעול נגד עושק הבנקים (ל"ת)חיים 09/06/2023 13:12הגב לתגובה זו

- 2.גולדפינגר 09/06/2023 12:58הגב לתגובה זוהבנקים כקבוצה הם מונופול בתחום האשראי הצרכני, ועד שהממשלה ובנק ישראל לא יתייחסו אליהם ככאלה כולל הגבלה על הריביות אזי אזרחי ישראל ישלמו.

- 1.רון גל 09/06/2023 12:47הגב לתגובה זוביום שנפתחו ההזמנות להופעה של ברונו מרס בישראל לאחר כמה שעות נגמרו כל הכרטיסים. זה אומר שלעשרות אלפי אנשים 1000 ש""ח זה כסף קטן, למותרות. כל מי שזה לא כסף קטן בשבילו יכול להאשים רק את עצמו ולא את המדינה או את הבנקים.

- ברונו פח 09/06/2023 16:45הגב לתגובה זולברונו מרס האפס גם אם היו נותנים לי 1000 זקל לא הייתי הולך

- מי זה ברונו מרס? מה מקבלים מכונית? (ל"ת)לילי 09/06/2023 15:53הגב לתגובה זו