תכנית מימוש הנכסים של ג'י סיטי מתקדמת כשורה, אך האם זה מספיק?

זיו עין אלי, אנליסט נדל"ן, IBI בית השקעות מפרסם אנליזה אודות ג'י סיטי ג'י סיטי 0.68% ומסביר כי לאחר הסחרור שאליו נכנסה החברה בשנה האחרונה, הודיעה החברה על שורת צעדים על מנת להקטין את רמת המינוף ולעמוד בפירעון התחייבויותיה. צעדים אלו כללו רכישות עצמיות של אגרות החוב, הודעה על תכנית רכישה עצמית לאגרות החוב בהיקף של 450 מיליון שקל, גיוס הון על ידי הקצאת מניות פרטית בסך של 150 מיליון שקל, אך גולת הכותרת הייתה הודעת החברה על תכנית למימוש נכסים שאינם נכסי ליבה בהיקף כולל של 5.3 מיליארד שקל.

מה היה לנו עד עכשיו?

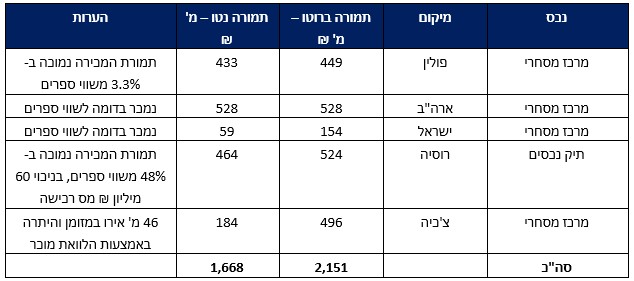

החל מהכרזת תכנית המימושים, ג'י סיטי הצליחה לממש בהצלחה חמישה נכסים בהיקף של כ-2.2 מיליארד שקל, כאשר רק בשבוע האחרון הודיעה החברה על שני מימושים בסכום כולל של 708 מיליון שקל.

כמו כן, החברה הודיעה בשבוע שעבר על משא ומתן מתקדם מאוד למכירת נכסים של חברות הבת ג'י אירופה (הנכס בצ'כיה שהחברה הודיעה על מכירתו אתמול) וגזית ברזיל, בסכום כולל של כ-850 מיליון שקל, וסה"כ התקשרה החברה בהסכמי מכירה על סך 2.5 מיליארד שקל.

המימוש האחרון עלול להצביע על קושי עתידי

עד לאתמול, תמורת הנכסים שמימשה החברה היו בסכום דומה לשווים בספרים, פרט לתיק הנכסים ברוסיה שאותו מכרה החברה לפי שווי של 52% מערכם בספרים וזאת בעקבות רגולציה שהטילה רוסיה שלפיה משקיעים המבקשים לצאת מהמדינה יחוייבו למכור למדינה את הנכסים בהנחה של 50% לפחות, במידה והמדינה מעוניינת בנכסים.

- ג'י סיטי ממשיכה לצנוח, האג"ח בתשואה של 10%

- ברקע הצעת הרכש לסיטיקון, ג'י סיטי הוכנסה למעקב עם השלכות שליליות

- המלצת המערכת: כל הכותרות 24/7

אתמול, הודיעה כאמור החברה על מכירת מרכז מסחרי בצ'כיה בסכום כולל של כ-500 מיליון שקל (לפי שווי בספרים), ג'י סיטי תקבל לידה 184 מיליון שקל במזומן ויתרת התשלום תשולם בהלוואת מוכר הנושאת ריבית שנתית של 6.3% לתקופה של עד 5 שנים עם מנגנון עליית ריבית שמתמרץ פירעון מוקדם. יצוין כי העובדה שחלק גדול מהתמורה בגין מימוש הנכס בצ'כיה התקבלה באמצעות הלוואת מוכר משקפת תנאי המימון ההדוקים יותר בהם נמצא שוק הנדל"ן ואין זה טריוויאלי להניח עסקאות ב-100% מזומן גם בהמשך.

להערכת IBI, יתרונות העסקה (רכיב מזומן גבוה, הלוואת מוכר המובטחת בשעבוד לנכס, ריבית גבוהה על ההלוואה עם מנגנון עליית ריבית) עולים על החיסרון בעסקה (רוב הסכום הינו בהלוואת מוכר לתקופה של עד 5 שנים).

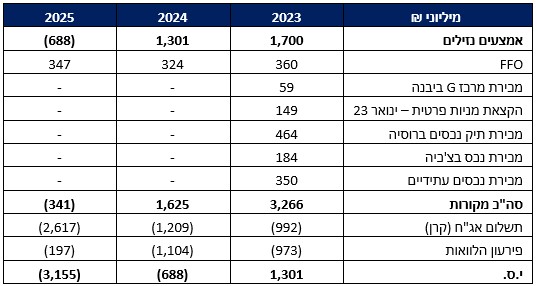

דוח מקורות ושימושים – כרגע מספיק לשנה הנוכחית

ב-IBI בית השקעות בנו דוח מקורות ושימושים לחברה על מנת להבין האם תכנית המימושים תעזור לחברה בבעיית הנזילות שלה, ואם כן, עד לאיזה שלב. ההנחות שנלקחו בהכנת דוח מקורות ושימושים:

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

אמצעים נזילים – 1.4 מיליארד שקל מזומנים ו-300 מיליון שקל נכסים פיננסיים.

תזרים FFO – ב- לקחו את ה-FFO לשנת 2022, ונתנו דיסקאונט של 10% וזאת בעקבות תכנית מימוש הנכסים. בשנת 2025, הוסיפו 7% ל-FFO בגין צמיחה עתידית ב-SP.

מכירת נכסים עתידיים – בשבוע שעבר, כאשר החברה הודיעה על מכירת תיק הנכסים ברוסיה, היא הוסיפה כי היא נמצאת במשא ומתן מתקדם מאוד למכירת נכסים של חברות הבת ג'י אירופה וגזית ברזיל בהיקף של כ-850 מיליון שקל. מתוך סכום זה כ-500 מיליון שקל הינם בגין הכנס בצ'כיה, והיתרה עתידה להיות בגין הנכס בברזיל.

חלוקת דיבידנד – בעקבות בעיית הנזילות של החברה הנחנו שהחברה לא תחלק דיבידנד בשלוש השנים הקרובות.

פירעון משכנתאות – ההנחה היא שהחברה תוכל למחזר את המשכנתאות שעליה להחזיר, כאשר סכום ההחזר המהותי הינו השנה ועומד על 566 מיליון שקל.

הלוואת מוכר בגין הנכס בצ'כיה – ב-IBI יצאו מנקודת הנחה שההלוואה לא תיפרע בשלוש השנים הקרובות.

ניתן לראות שלאחר מימוש הנכסים, לחברה קיימים מספיק מקורות על מנת להחזיר את התחייבויותיה לשנה הקרובה. בשנת 2024 יהיה על החברה להמשיך בתכנית המימושים, ולמכור נכסים בכ-1.3 מיליארד שקל על מנת לעמוד בהתחייבויותיה.

בשורה התחתונה

אין ספק שהצעדים שביצע בעל השליטה בחברה חיים כצמן, הצליחו לייצב את החברה, ותכנית המימושים עובדת כמצופה כאשר החברה מצליחה כרגע לממש נכסים לפי שוויים בספרים (פרט לתיק הנכסים ברוסיה). צעדים אלו בהחלט מרשימים ומספקים לחברה חמצן לשנה הקרובה.

כמו כן, חלק גדול מהתמורה בגין מימוש הנכס בצ'כיה התקבלה באמצעות הלוואת מוכר המשקפת את תנאי המימון ההדוקים יותר בהם נמצא שוק הנדל"ן ואין זה טריוויאלי להניח עסקאות ב-100% מזומן גם בהמשך.

בשנת 2024 החברה עומדת בפני פירעונות גבוהים של כ-2.3 מיליארד שקל, לחברה קיימים מקורות של כ-1.6 מיליארד שקל ועל מנת לעמוד בהתחייבויותיה על החברה יהיה לממש נכסים בכמיליארד שקל.

- 2.יאיר3 08/05/2023 23:47הגב לתגובה זווגם העריך ששום הלוואה שהיא לא משכנתא לא תמוחזר בנוסף ההלוואה שניתנה לקונה היא בריבית של מעל 6% צריך להוסיף את ההכנסה לתזרים גם אם מעריכים שהוא לא יפרע בפרעון מוקדם החברה גם דיווחה לאחרונה על קניה של נכס מהשותף וקבלת הלוואה עליו מה שייצר תזרים של כ 60 מיליון אירו נוספים

- 1.יקיר 08/05/2023 16:37הגב לתגובה זוהכל לפי התוכניות של כצמן.. לא חושב שמכירות הבאות יהיו גם עם אלמנט של הלוואה.. וגם אם כן, כצמן לא יאפשר זאת אם הנכס משועבד ו/או יותר מ-60% משווי הנכס, ככה אני רואה את זה לפחות. בנתיים מחזיק באגחים של החברה