לידר נותנים למניית פתאל אפסייד של 28% למחיר של 400 שקל למניה

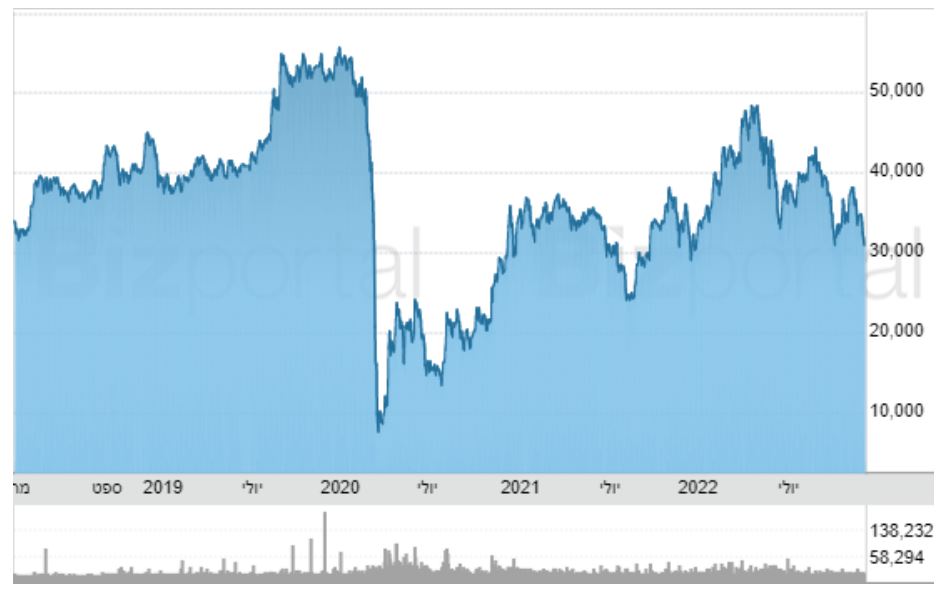

מניית חברת המלונאות פתאל פתאל החזקות 4.33% של משפחת פתאל (53.5%) לא זזה כבר שנתיים. כלומר היא עולה ויורדת אבל בפועל לא מספקת תשואה. בתחילת שנת 2020 היא התרסקה ב-83% בגלל מגיפת הקורונה שסגרה את עולם התיירות והיה לה חשש ממשי, אבל המניה 'יצאה' משם מהר וזינקה בהמשך השנה ביותר מ-300%, ועדיין היא רחוקה ב-75% מרמות השיא שרשמה לפני הקורונה. המשקיעים זוכרים את זה ואולי חוששים מהמניה, אבל אם אז פתאל הייתה במצוקה אמיתית - בימים אלה בחברה לא חוששים ובראיון לביזפורטל אמרו בחברה שהם מאמינים שיוכלו לשרת את החוב בשנים הבאות.בדוחות לרבעון האחרון, פתאל כבר חזרה גם בתוצאות לאלה של 2019 והיא גם העלתה תחזיות. החברה רשמה ברבעון השלישי זינוק של 40% בהכנסות ל-1.7 מיליארד שקל, ה-EBITDAR (רווח לפני שכירות, פחת והוצאות אחרות) עלה ל-659 מיליון שקל.התחזיות העדכניות: הכנסות יסתכמו ב-5.3-5.5 מיליארד שקל וה-EBITDAR יעמוד על 1.75-1.85 מיליארד שקל - בדומה לתוצאות בשנת 2019. הרווח הנקי המיוחס לבעלי המניות ברבעון - כ-95.3 מיליון שקל, בהשוואה ל-93.7 מיליון שקל ברבעון המקביל אשתקד.בתשעת החודשים הראשונים של 2022 פתאלהכניסה 3.95 מיליארד שקל, לעומת 2 מיליארד שקל בתקופה המקבילה אשתקד. בשורה התחתונה ההפסד הצטמצם ל-68.3 מיליון שקל, לעומת הפסד של 204 מיליון שקל בתקופה המקבילה.לדברי החברה בחודשים אוקטובר ונובמבר 2022 נמשכה מגמת השיפור בשיעורי התפוסות שעמדו על כ-77% ו-72% בהתאמה, תפוסה הנחשבת לגבוהה ביחס לשנים האחרונות.אבל אם כך, למה המניה לא עולה?גם בלידר לא ממש מבינים מדוע המניה לא עולה וסבורים שהיא אכן צריכה להמשיך לעלות. השאלה היא רק בכמה. יש מי שסבורים שיש אפסייד של 70% במניית פתאל (הנה הסיבות), אבל לידר 'שמרניים יותר' ונותנים אפסייד של 27%, למחיר של 400 שקל למניה, לעומת 312 כעת. "אנו מתרשמים לחיוב מפעילותה של הנהלת פתאל בשנים האחרונות, בדגש על הצלחתה בהתמודדות מול האתגרים שהציבה מגפת הקורונה. שנת 2022 מסתמנת כשנת החזרה לשגרה כאשר ממנה והלאה אנו צופים כי פתאל תחזור למגמת הצמיחה שאפיינה אותה, עד התפרצות הקורונה. לפתאל צבר משמעותי של בתי מלון שצפויים להיפתח בשנים הקרובות ולתמוך במגמת הצמיחה"בלידר אומרים כי "עולם התיירות חזר לחיים. לאחר שנתיים ומעלה של התמודדות עם מגפת הקורונה נראה כי בשנת 2022 העולם חזר לאיזון, בדגש על סקטור המלונאות. שיעורי התפוסה של רשת פתאל עלו בהדרגה ובחודשים האחרונים הם דומים לרמות של טרום הקורונה וזה איפשר לפתאל להציג תוצאות שיא ברבעון השלישי של 2022."המגמה החיובית בסביבה העסקית לתיירות אפשרה לפתאל להעלות את ה-ADE הממוצע בכל מדינות הפעילות בשיעור של 13% (בריטניה) עד 28% (קפריסין ויוון) בהשוואה לנתוני 2019. הצמיחה המרשימה ב-ADR סיפקה לפתאל מענה להשפעות האינפלציה והתייקרות העלויות וסייעה לה לשפר את שיעורי הרווחיות. פתאל המשיכה השנה באסטרטגיה לפיתוח והרחבת הרשת על ידי הקמת שותפות מלונות באירופה... עד כה השותפות חתמה על הסכם לרכישה של 14 בתי מלון בהיקף של 386 מיליון אירו".מה צפוי בשנת 2023?בלידר מסייגים ואומרים כי "השלכות עליית הריבית על הצריכה הפרטית של משקי הבית עדיין לא ברורה לחלוטין, כאשר ייתכן שהדבר עלול להוביל להאטה בביקוש למלונאות ותיירות" אבל מוסיפים כי "פתאל פועלת בעקביות להגדלת הרשת... אך כעת עם דעיכת המגפה פתאל חוזרת למגמה שאפיינה אותה בשנים האחרונות".פתאל צפוייה לפתוח במהלך 4 השנים הבאות עוד 35 בתי מלון חדשים, עם 6,160 חדרים. מדובר בהשקעה של 1.7 מיליארד שקל והחברה צופה להכניס מהם EBITDA שנתי של 260 מיליון שקל. בשנת 2023 תפתח פתאל עוד 11 בתי מלון חדשים (6 בבעלות ו-5 בשכירות), עם 1,700 חדרים, והיא עוד צפויה להשקיע בהם 350 מיליון שקל.הנה גרף מניית פתאל:

- 4.דיין איציק 27/12/2022 19:39הגב לתגובה זולידר כאילו גאונים יודעים הכל עשו סיבוב עם פתאל הרויחו ע׳ח הציבור 4% אחרי שהפריחו נאד לאויר למחרת ברחו עם הרווח הנאד התפוצץ ופתאל נשאר בסירחון , אז שימו לב לא כל פליץ מביא תוצאה של מי קולון במקרה פתאל כולם מסריחים ואת הציבור מסכנים

- 3.בחינם לא אכנס לבתי המלון של הרשת,רמה נמוכה (ל"ת)יוסי 14/12/2022 08:54הגב לתגובה זו

- 2.יוסי 13/12/2022 08:27הגב לתגובה זופתאל חברה מטורפת.

- 1.רשת חלשה שחיה בעיקר מהציבור הישראלי מניה יקרה מדי (ל"ת)דר דרייק 12/12/2022 16:28הגב לתגובה זו