אגרות חוב מדורגות - מה המשמעות מאחורי דירוג האגרות?

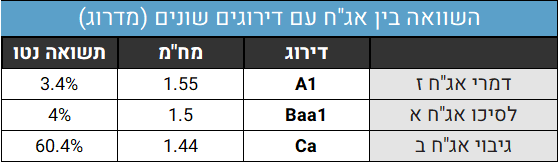

אגרת חוב היאנייר ערךהמהווה תעודת התחייבות לתשלוםחוב. זהומכשיר פיננסיבעזרתולוויםגופים שוניםכסף. זה מכשיר ההשקעה הגדול ביותר בבורסה והכי חשוב בתיקי ההשקעות שלכם - בקרנות נאמנות, בגמל ובפנסיה.בהנפקת איגרת חוב, מקבל מנפיק האיגרת סכום כסף מרוכש האיגרת מראש, ומתחייב לרוב, בתמורה,לשלם לשיעוריןאו בבת אחת את הסכום הנקוב (לעיתים בתוספתהצמדה), וכןריבית, במועדים עתידיים הנקובים בנייר.שני הסוגים המקובלים ביותר של איגרות חוב הם איגרות המונפקות על ידיחברות גדולות (קונצרניות) וגורמיםממשלתיים (ממשלתיות). מרבית איגרות החוב סחירות, ויכולות לעבור מספר ידיים מרגע הנפקתן ועד לפדיונן. המסחר באיגרות חוב עד לפירעונן נעשה בבורסות השונות.המסחר בבורסה אינו משנה את גובה הפדיון של האיגרת (קרן וריבית), ומייצג רק אתהביקושוההיצעלה במהלך חייה. הביקוש וההיצע מייצגים שילוב הן של סכומי הפירעון המובטחים על ידי האיגרת, הביטחון של מחזיק האג"ח ביכולת המנפיק לעמוד בהתחייבויותיו, ובמצב השוק באותה העת. בכדי לדרג את אגרות החוב, יש חברות כמו מידרוג ומעלות שמדרגות שמשימתן הוא לדרג את אגרות החוב בשורה התחתונה לאלו שמסוכנות ואלו שבטוחות.כאמור דירוג איגרות חובהוא תהליך המתבצע על ידיחברות דירוג, ומטרתו העיקרית היא הערכת הסבירות של קבלת הקרן והריביתשלאיגרת החוב, בדרך כללאג"ח קונצרניות.בדירוג קונצרניות מבחינים בין דירוג חברות (Corporate rating), שהוא דירוג המתייחס לחוסנה הפיננסי הכולל שלחברה, לבין דירוג להתחייבות ספציפית (issue rating), הבודק יכולת חברה להחזיר חוב ספציפי - בדרך כללאג"ח קונצרניתשהיא מנפיקה, בין אם בהנפקהלציבור, בין אם בהנפקה פרטית, ובין אם באיגרת חוב שכבר נסחרת בבורסה.אג"ח קונצרניות מוחזקות בעיקר על ידיגופים מוסדיים(חברות ביטוח,קופות גמלוקרנות פנסיה). לגופים אלההשקעותמסיביות באיגרות חוב, ומכאן החשיבות בדירוג האיגרות. גם לחברות המנפיקות יש חשיבות בדירוג, הנובעת מהפחתה ניכרת של עלות ההוןהמגויס על ידן, ככל שהדירוג הניתן גבוה יותר.סיכון עסקי וסיכון פיננסימשמעות הדירוג היא הערכת הסיכון שבקניה או החזקה של איגרת החוב, ובעיקר הערכה של סבירות קבלת הקרן והריבית בגינה במועדים הקבועים מראש. הדירוג מתבצע על סמך הערכה אנליטית של החברה, המתבצעת על ידיאנליסטיםשהוכשרו לכך. הוא נעשה לפי בחינת פרמטרים המשתייכים לשתי קטגוריות: סיכון עסקי וסיכון פיננסי.סיכון עסקי: במסגרת הערכת הסיכון העסקי נבחנים הסביבה הענפית של החברה, לרבות מעמדה התחרותי בענף, וזהו אחד הפרמטרים העיקריים בדירוג. עוד נבחן מבנה הניהולוהבעלות על החברה, שהוא פרמטר היכול להצביע על יכולתם ונכונותם של בעלי החברה לתמוך בה במקרה של בעיה בתזרים המזומניםהעלול להקשות ולו זמנית על החזר הקרן והרבית.סיכון פיננסי:הסיכון הפיננסי מושתת על בדיקתהדוחות הכספייםשל החברה, תוך מתן דגש להכנסות ולרווחיות, למבנה ההון - ובעיקרהון עצמימול התחייבויות, לנזילות החברה ולנגישותה למקורותמימוןאחרים, ולתזרים המזומנים. כמו כן נבחנותתביעותמשפטיות,ערבויות, וחשיפהמטבעיתשל החברה הנבדקת.בדירוג אג"ח ספציפי נבדקות גם הבטוחות, אם הן קיימות, היקף סדרת האג"ח מול סך התחייבויות החברה, וסדר הקדימויות של הנושים.הדירוג בישראלבישראל בשנת 2008 דורגו רק הבנקיםהגדולים (בנק לאומיובנק הפועלים) בדירוג AAA (טבלת הדירוג המלאה בהמשך). (הדירוג AAA נקרא בעגה המקצועית "טריפל A" והוא הגבוה ביותר הקיים). סולם הדירוג בישראל הוא אוטונומי, ואינו מקביל לדירוג הבינלאומי. כך שחברות שמנפיקות בישראל צפויות לקבל דירוג נמוך בחו"ל וגבוה בארץ וכך להפך.לדירוג השלכה ישירה על עלות גיוס ההון של החברות. כך למשל,התשואה לפדיוןשל איגרת חוב המדורגת AAA עשויה להיות קרובה לזו של איגרת חוב ממשלתית (בינואר 2008 נסחרו איגרות החוב הממשלתיות הצמודות לחמש שנים בתשואה לפדיון 3.3%, אג"ח מדורגות AAA סביב 4.1%, ואג"ח מדורגות A סביב 5%). לעומת זאת, תשואה לפדיון של איגרת לא מדורגת עלולה להיות גבוהה בהרבה ולהגיע אף לשיעורים דו ספרתיים בגלל הסיכון הגבוה.חברות הדירוגהחברות המדרגות אג"ח בעולם הן חברות בינלאומיות, שמנוהלות בדרך כלל מארצות הברית. אלו הן חברות שעיסוקן גם בדירוג מדינותברחבי העולם. בין החברות המובילות בתחום ניתן למנות אתסטנדרד אנד פורס,פיץ', ומודי'ס. בישראל קיימות שתי חברות מדרגות, "מעלות", החברה הוותיקה יותר,חברה בתשל חברת "סטנדרד אנד פורס" העולמית, ומשתמשת בסולם הדירוג שלה, ו"מידרוג", חברה בת שלמודי'סהעולמית.סולמות הדירוגסולם הדירוג של מעלות(ושלסטאנדרד אנד פורס) כולל עשר דרגות המחולקות לשתי קבוצות- "דירוג השקעה" ו"דירוג ספקולטיבי". הדירוג מורכב מצירופים של האותיות הלטיניות A, B,C (בנוסף לדרגות הראשיות ניתן להוסיף לדירוג סימני פלוס או מינוס לשם עידון). כל דירוגי מעלות מתייחסים למנפיק בהשוואה למנפיקים ישראלים אחרים, ואינן מתייחסות לסיכון של ישראל כמדינה. נקח לדוגמא את סולם הדירוג של מידרוג:למדרוג (ולחברת האםמודי'ס) סולם דומה לזה של מעלות, אך צירופי האותיות שונים: הספרות 1,2,3 הן תחליף לסימני המינוס והפלוס של מעלות. לדוגמה, הדירוג A3 מקביל ל-A מינוס בסולם מעלות, A2 מקביל ל-A, ו-A1 מקביל ל-A פלוס).דירוג השקעה:Aaa: מעולה - מקביל ל-AAA בדירוג מעלותAa: גבוה מאוד - מקביל ל-AA (הדרגות הן: Aa1, Aa2, Aa3)A: בינוני-גבוה - מקביל ל A (הדרגות הן: A1, A2, A3)Baa: בינוני- מקביל ל-BBB (הדרגות הן: Baa1, Baa2, Baa3)דירוג ספקולטיביBa: בעייתיB: נמוךCaa: נמוך במידה רבהCa: נמוך במידה רבה מאודC: נמוך ביותר אסור ללכת על עיוור אחרי חברות הדירוגלא הכל ורוד - חברות הדירוג עשויות לחטוף גם אש.בעקבותמשבר הסאבפרייםבארצות הברית, שהחל בשנת2007, עלתה טענה כנגד חברות הדירוג כי הן פועלות במצב שלניגוד עניינים, מכיוון שהן מקבלות תשלום עבור פעולת הדירוג מאותן חברות שאת איגרות החוב שלהן הן מדרגות. התוצאה היא, על פי אותה טענה, הטיית הדירוג כלפי מעלה. כך לדוגמה, חלק מהאג"ח המגובה במשכנתאותסאבפריים, שהן מסוכנות בעליל, קיבלו את הדירוג AAA, שכאמור הוא הגבוה ביותר האפשרי.זה תקף גם בפעילות חברות הדירוג בארץ, ובכלל - הבעיה הגדולה של חברות הדירוג היא שהן משקפות את העבר. הן לא מצליחות לזהות כשלים ומשברים בחברות המסוקרות שלהן ורק אחרי "שהסוסים ברחו מהאורווה" הן נזכרות להוריד דירוגים. כלומר, הן עוקבות אחרי השוק ולא ההיפך.

אסור ללכת על עיוור אחרי חברות הדירוגלא הכל ורוד - חברות הדירוג עשויות לחטוף גם אש.בעקבותמשבר הסאבפרייםבארצות הברית, שהחל בשנת2007, עלתה טענה כנגד חברות הדירוג כי הן פועלות במצב שלניגוד עניינים, מכיוון שהן מקבלות תשלום עבור פעולת הדירוג מאותן חברות שאת איגרות החוב שלהן הן מדרגות. התוצאה היא, על פי אותה טענה, הטיית הדירוג כלפי מעלה. כך לדוגמה, חלק מהאג"ח המגובה במשכנתאותסאבפריים, שהן מסוכנות בעליל, קיבלו את הדירוג AAA, שכאמור הוא הגבוה ביותר האפשרי.זה תקף גם בפעילות חברות הדירוג בארץ, ובכלל - הבעיה הגדולה של חברות הדירוג היא שהן משקפות את העבר. הן לא מצליחות לזהות כשלים ומשברים בחברות המסוקרות שלהן ורק אחרי "שהסוסים ברחו מהאורווה" הן נזכרות להוריד דירוגים. כלומר, הן עוקבות אחרי השוק ולא ההיפך.