ג'נריישן קפיטל - המנהלים מרוויחים בגדול, המשקיעים מקבלים פירורים

ג'נריישן קפיטל 0% היא חברה מהבודדות מסוגה בבורסה הישראלית. היא קרן - אך היא לא קרן שמשקיעה בנדל"ן אלא משקיעה בתשתיות ואנרגיה.

מדובר במוטיב שהצליח מאוד בוול סטריט; המשקיעים מקבלים חשיפה לענף התשתיות, שהוא ענף עם תשואות יחסית נמוכות אך נחשב ליציב וסולידי מאוד ובשילוב עם היות החברה קרן, דבר שגורם לה לחלק את הרוב המוחלט של רווחיה זה אמור בתיאוריה ליצור גוף שמתאים ל-"לשים את הכסף לפנסיה ולשכוח".

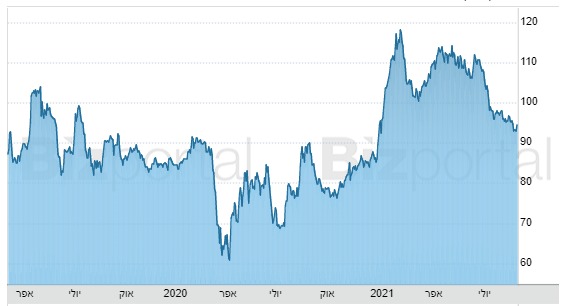

תיאוריה זה טוב ונחמד ואכן מדובר במודל שיכול להיות מעניין - אך צריך גם בד בבד לזכור את הסיכונים והבעיות שטמונים בו. נתחיל מלהסתכל על התשואה שעשתה המניה, תשואה מתואמת דיבידנדים של כ-8% (כוללת את הדיבידנדים) מאז ההנפקה במרץ 2019. תשואה כזו לשנתיים וחצי בשוק ששובר שיאים, היא לא משהו מיוחד, אבל האבסורד הוא שבדוחות החברה מנפנפת בתשואות של 40% ומעלה על ההשקעות שלה, רק בשנה האחרונה. איך המשקיעים נהנים רק בקושי מההשבחה העצומה?

ג'נרשיין שרכשה את השליטה בסולגרין, מטרופולין, GES, הרכבות באנגליה, תחנות כוח עם רפק, תחום הלוגיסטיקה בפרידנזון, אנרגיה שאובה ועוד, הצליחה להרוויח מאות מיליוני שקלים, רווחי שערוכים מפרויקטים שנרכשו (לפי הערכות השווי מטעם החברה). בגדול מאוד ההון שגויס מגיע לכ-1.2 מיליארד שקל (עם גיוס של כ-160 מיליון שקל מלפני חודש וחצי) ורווחים של מעל 400 מיליון שקל.

סה"כ הון (כולל עודפים) מסתכם בכ-1.6 מיליארד שקל, בעוד מחיר המניה מבטא שווי של 1.2 מיליארד שקל בלבד - 0.75 על ההון. כלומר - החברה מרוויחה, המשקיעים משמעותית פחות.

אז מניין מגיע ההבדל הכה מהותי הזה? איך יכול להיות שקרן שהציגה יכולת לקנות במחירים הזדמנותיים נסחרת במכפיל הון של 0.75 בלבד? וזה כשיחס ה-LTV (חוב לערך-נכסים) שלה בכלל לא גבוה בכלל (0.34) - כלומר, אין סיכון גדול של מינוף. אפילו ההיפך - היא מייצרת תשואה שעולה משמעותית על הריבית על החוב. התשובה - בדומה לשותפויות המו"פ ובדומה למקרה של מגוריט 0% נעוצה הן בדמי הניהול והן בניגוד עניינים.

דמי הניהול

לפי הרבעון השני של השנה, ההנהלה מקבלת דמי ניהול (כולל תגמול מבוסס מניות) במונחים שנתיים של קרוב ל-40 מיליון שקל. יוסי זינגר וארז בלשה המחזיקים בחברת הניהול עושים רווחים עצומים. הכל חוקי, הכל מעוגן בהסכמים. אבל הם עושים תשואה ורווחים מדהימים בשעה שהמשקיעים שלהם "אוכלים אותה".

דמי הניהול הגבוהים הם אלו שפוגעים בשווי הקרן. הוצאות של 40 מיליון שקל, מבחינת שווי החברה שקולים לכ-400 מיליון שקל של ירידה בשווי. אחרי הכל, מדובר על 40 מיליון שקל שיורדים בכל שנה. השווי בהתאמה יורד כאמור במאות מיליונים ולכן נוצר הפער הגדול בין ההון - 1.6 מיליארד לשווי שוק - 1.2 מיליארד שקל. המשמעות היא שדמי הניהול הם 3.3% משווי השוק. זה הפרמטר החשוב בותר למשקיעים (להבדיל מדי ניהול על הנכסים).

דמי הניהול שלה מורכבים מ-1% מסך הנכסים של החברה, כאשר מזומן שלא מושקע לא נכלל וכן בונוסים למיניהם.

הסיבה לכך היא "היוון הוצאות הנהלה" - כלומר בגלל שיש הוצאות הנהלה קבועות לחברה, היא תתומחר בפחות מההון שלה. זה כך בחברות אחזקות והכלל אצבע הוא בדרך כלל הכפלת הוצאות ההנהלה ב-10. שכן משקיע רגיל אומר לעצמו "הייתי לכאורה יכול לרכוש את הנכסים האלו בעצמי, עכשיו אני צריך לשלם למנהלים - אז אני רוצה הנחה".

יתרה מכך, להנהלה בג'נריישן - כמו להנהלות בשותפויות המו"פ וקרנות בכלל, יש אינטרס לגייס עוד ועוד כסף בשביל שדמי הניהול יגדלו, גם במחיר של דילול בעלי המניות הנוכחיים. זה אומר שבעל מניות שרוכש היום את החברה בגלל הנכסים שלה, צריך לקחת בחשבון שמחר היא יכולה לגייס - ומשכך התמהיל ישתנה והוא ידולל. דילול כזה גורם לרוב לירידת ערך כפי שגם קרה מספר פעמים בעבר בג'נרשיין. אגב, זה קרה רק לפני חודש וחצי - ההנפקה הנוספת גרמה לירידה של מעל 5%, אבל ה קורה באופן שוטף אחת לתקופה:

אז מניין מגיע ההבדל הכה מהותי הזה? איך יכול להיות שקרן שהציגה יכולת לקנות במחירים הזדמנותיים נסחרת במכפיל הון של 0.75 בלבד? וזה כשיחס ה-LTV (חוב לערך-נכסים) שלה בכלל לא גבוה בכלל (0.34) - כלומר, אין סיכון גדול של מינוף. אפילו ההיפך - היא מייצרת תשואה שעולה משמעותית על הריבית על החוב. התשובה - בדומה לשותפויות המו"פ ובדומה למקרה של מגוריט 0% נעוצה הן בדמי הניהול והן בניגוד עניינים.

דמי הניהול

לפי הרבעון השני של השנה, ההנהלה מקבלת דמי ניהול (כולל תגמול מבוסס מניות) במונחים שנתיים של קרוב ל-40 מיליון שקל. יוסי זינגר וארז בלשה המחזיקים בחברת הניהול עושים רווחים עצומים. הכל חוקי, הכל מעוגן בהסכמים. אבל הם עושים תשואה ורווחים מדהימים בשעה שהמשקיעים שלהם "אוכלים אותה".

דמי הניהול הגבוהים הם אלו שפוגעים בשווי הקרן. הוצאות של 40 מיליון שקל, מבחינת שווי החברה שקולים לכ-400 מיליון שקל של ירידה בשווי. אחרי הכל, מדובר על 40 מיליון שקל שיורדים בכל שנה. השווי בהתאמה יורד כאמור במאות מיליונים ולכן נוצר הפער הגדול בין ההון - 1.6 מיליארד לשווי שוק - 1.2 מיליארד שקל. המשמעות היא שדמי הניהול הם 3.3% משווי השוק. זה הפרמטר החשוב בותר למשקיעים (להבדיל מדי ניהול על הנכסים).

דמי הניהול שלה מורכבים מ-1% מסך הנכסים של החברה, כאשר מזומן שלא מושקע לא נכלל וכן בונוסים למיניהם.

הסיבה לכך היא "היוון הוצאות הנהלה" - כלומר בגלל שיש הוצאות הנהלה קבועות לחברה, היא תתומחר בפחות מההון שלה. זה כך בחברות אחזקות והכלל אצבע הוא בדרך כלל הכפלת הוצאות ההנהלה ב-10. שכן משקיע רגיל אומר לעצמו "הייתי לכאורה יכול לרכוש את הנכסים האלו בעצמי, עכשיו אני צריך לשלם למנהלים - אז אני רוצה הנחה".

יתרה מכך, להנהלה בג'נריישן - כמו להנהלות בשותפויות המו"פ וקרנות בכלל, יש אינטרס לגייס עוד ועוד כסף בשביל שדמי הניהול יגדלו, גם במחיר של דילול בעלי המניות הנוכחיים. זה אומר שבעל מניות שרוכש היום את החברה בגלל הנכסים שלה, צריך לקחת בחשבון שמחר היא יכולה לגייס - ומשכך התמהיל ישתנה והוא ידולל. דילול כזה גורם לרוב לירידת ערך כפי שגם קרה מספר פעמים בעבר בג'נרשיין. אגב, זה קרה רק לפני חודש וחצי - ההנפקה הנוספת גרמה לירידה של מעל 5%, אבל ה קורה באופן שוטף אחת לתקופה:

יש להדגיש, ג'נריישן לא בהכרח יקרה - כמו שהיא לא בהכרח זולה. אבל משקיע שבא ורואה את מכפיל ההון הנמוך שלה צריך לקחת בחשבון, שיש לכך סיבות טובות.

יש להדגיש, ג'נריישן לא בהכרח יקרה - כמו שהיא לא בהכרח זולה. אבל משקיע שבא ורואה את מכפיל ההון הנמוך שלה צריך לקחת בחשבון, שיש לכך סיבות טובות.

- 27.מיכה 31/08/2021 22:05הגב לתגובה זומתכון מנצח, עניין של זמן שרנ"ע תבדוק את הערכות שווי של BDO

- 26.ירון 31/08/2021 10:01הגב לתגובה זומוסדיים מחזיקים מעל 40 אחוז תתעוררו בבקשה

- הכסף שלהם ? (ל"ת)אריק בר 29/05/2022 09:25הגב לתגובה זו

- 25.שלמה 30/08/2021 09:43הגב לתגובה זופופוליסטי. קל מאד להרגיז את הציבור המשקיעים שלא כולם מתעמקים בדוחות. אני רוצה לציין - לקרן אין בכלל עובדים, הקרן לא מחזיקה בכלל משרדים, את הכל נותנת לה חברת הניהול, כולל מנהל כספים וכו' ודמי הניהול מעל 1 מיליארד שקל השקעות – דמי הניהול 1%, ולדעתי זה סביר לא לשכוח שהמנהלים הם טאלנטים, ואת כל ניסיונם הם משקיעים בניהול הקרן - למעננו (ולמענם). הקרן מרויחה מאות מיליוני שקלים בשנה - בזכותם.

- 24.שלמה 30/08/2021 08:45הגב לתגובה זומאד קל להציג את המנהלים כעושקי המשקיעים ולהרגיז את הקוראים. אבל - לקרן אין בכלל עובדים, הקרן לא מחזיקה משרדים, את הכל נותנת חברת הניהול, כולל מנהל כספים וכו' דמי הניהול מעל 1 מיליארד שקל השקעות – דמי הניהול 1%, ולדעתי זה סביר המנהלים הם טאלנטים אמיתיים והם מביאים מאות מיליונים של שקלים רווח בשנה, ותשואות דו ספרתיות יפות.

- אתה מדבר מפוזיציה ! (ל"ת)אריק בר 29/05/2022 09:28הגב לתגובה זו

- איתן 30/08/2021 16:57הגב לתגובה זונובעות משיערוכים לפי האינטרסים של המנהלים. מי שהשקיע בהנפקה, היום הוא עדיין בהפסד למרות שהחברה כביכול הרוויחה. למנהלים יש אינטרס לנפח את המאזן גם אם לשם כך יגייסו ב50% דיסקאונט מהערך בספרים. הם ירוויחו והמשקיעים נדפקים

- 23.יהודים (ל"ת)אייל 30/08/2021 08:00הגב לתגובה זו

- 22.ביזפורטל צודקים (ל"ת)שחר 30/08/2021 07:23הגב לתגובה זו

- 21.משקיע 30/08/2021 06:39הגב לתגובה זוקרן ריט - מחוייבת לחלק כל רבעון 90 אחוז מהרווח הנקי, גנריישן עדיין איננה קרן ריט, היא לא מחלקת דיבידינדים בשיעור קבוע. ומשתמשת ברווחים להשקעות חוזרות. כשתהיה קרן ריט, אס תשווה מול תנאי קרנות ריט.. דובר שהקרן תהפוך לריט, אבל טרם הפכה, יתכן והכתב מנסה להפעיל לחץ עקיף על הקרן?

- אלי 30/08/2021 16:58הגב לתגובה זומדיניות חלוקת הדיבינדים של ההנהלה זה 4% בשנה לפי ערך המניה. בפועל המנהלים הנוכלים הללו מחלקים דיווידנד ואז מגייסים על ידי הנפקה בדיסקאונט ודופקים את המשקיעים הקטנים.

- 20.יוסי זינגר מצא לעצמו מתכון להתעשר על חשבון הציבור (ל"ת)אבי 30/08/2021 06:31הגב לתגובה זו

- 19.יוסי 29/08/2021 23:25הגב לתגובה זומזל שיש אתר אחד שלא פוחד לכתוב את האמת על חברות ששודדות את המשקיעים. מצדיע לכם!

- 18.מי משקיע שם? (ל"ת)טיפשים 29/08/2021 19:28הגב לתגובה זו

- 17.ריט מן 29/08/2021 19:27הגב לתגובה זוגם מגוריט אותו הסיפור, סלע קפיטל וריט1 הרבה יותר מוצלחות ומעניינות.

- מגיב שפוי 30/08/2021 06:40הגב לתגובה זולך תבדוק

- 16.משקיע 29/08/2021 18:29הגב לתגובה זותתחילו להזרים פקודות מכירה

- משה 02/09/2021 19:24הגב לתגובה זו75 אג" זה גבוה.

- 15.דודו 29/08/2021 18:28הגב לתגובה זופימי ופורטיסימו ואחרות עושות אותו דבר

- 14.יצחק הלוי 29/08/2021 18:12הגב לתגובה זוהכתבה מעלה מספר נתונים ואמירות מעניינות ובתור משקיע הלכתי ובדקתי מול הדוחות הכספיים ומול תקנון הקרן את הדברים. לצערי הרב לא מצאתי כמעט אף פרט אחד נכון בין הכתבה למתרחש בפועל. מישהו יכול להסביר לי בבקשה מאיפה הם לקחו את הנתונים והתוכן? למה ביזפרוטל משחירים כל פעם חברה אחרת ומציגים מידע שגוי להמשקיעים?

- י 29/08/2021 23:44הגב לתגובה זואם לא הבנתה לעולם לא תבין

- תלמד קודם קרוא וכתוב .הבנת? (ל"ת)ז 30/08/2021 16:35

- דוד 29/08/2021 20:20הגב לתגובה זותפתח את הדוח ותראה את כל הנתונים - משכו 20 מיליון שקל בחצי שנה, זה 40 בשנה שלמה. השווי שלהם 1.2 מיליארד, ההון העצמי 1.6 מיליארד. המניה עלתה 85 מאז ההנפקה כולל דיבידנדים. הכל נכון, אתה כנראה יוסי זינגר או איציק בלשה....במקום לטקבק כאן, תפעל לטובת המשקיעים

- 13.שמוליק 29/08/2021 17:57הגב לתגובה זוהוא תכפיל את השווי כבר בעוד שנה עם הרכבות באנגליה. חוץ מזה GES בדרך לזכות במתקן הטפלה רווחי מאוד ומשתתפת בעוד אחד עהק.

- ברור הם משערכים עי הערכת שווי של מעריך מטעם ומנפחים עוד יותר הכסף שמושכים כדמי ניהול (ל"ת)יוסי 30/08/2021 06:33הגב לתגובה זו

- 12.רון 29/08/2021 17:34הגב לתגובה זואחד הגופים המקצועיים ביותר שפגשתי. שהשוק יבין איזה פרוטפוליו יש להם ואת רמת הניהול האיכותית, ייסחר במכפיל 4 על ההון

- עוד אחד מטעם החברה (ל"ת)דוד 29/08/2021 20:21הגב לתגובה זו

- 11.רן 29/08/2021 16:34הגב לתגובה זואני ממליץ מכולם להיכנס לאתר של generation capital ולכתוב להם שאנחנו מביעים את המחאה שלנו על מה שנראה כניצול ציני של המשקיעים לטובת עשיית רווחים לטובתם האישית. אם הם יקבלו הרבה הודעות, הם יבינו שהמשקיעים לא מרוצים ואולי יעשו בדק בית בהצלחה לכולם.

- אני מתכוון למכור בהזדמנות קרובה. אנשים בגיל הזה כבר לא משתנים. (ל"ת)אייל 29/08/2021 21:48הגב לתגובה זו

- 10.חדרתי 29/08/2021 16:05הגב לתגובה זוגוזרים את הקופון ע"י חברת הניהול שלא נדבר על דילול המשקעים כולל המוסדיים

- 9.אנונימי 29/08/2021 15:38הגב לתגובה זואפשר בבקשה הסבר מדוע דמי ניהול של 40 מיליון שקולים להוצאה של 400 מיליון?

- 8.אנונימי 29/08/2021 15:11הגב לתגובה זוהכתבה בגדול נכונה. המנהלים מרוויחים, גם שהמשקיעים מפסידים. אבל אי אפשר להכפיל 40הוצאות ניהול במכפיל כל שנה. זה שווי חד פעמי.

- שמעון 29/08/2021 17:06הגב לתגובה זוחוזר כל שנה

- אנונימי 30/08/2021 07:22אם הם מבזבזים עכשיו 40 מיליון, למה לכפול את זה בעשר שנים?

- 7.תמר 29/08/2021 14:51הגב לתגובה זוואכלתי אותה נראה לי. אני גם לא הבנתי איך כל הזמן הם מרוויחים בטירוף ואני רק מפסידה מאז שקניתי אותה. טעות של מתחילה משקיעה בחברה שהמניה שלא עדין לא הוכיחה את עצמה.

- מגיב שפוי 29/08/2021 18:28הגב לתגובה זומוכן לקנות ממך בשער 50

- 6.מבית היוצר של בורסת תא.בחיי כל יום אני פשוט מזדעזע 29/08/2021 14:34הגב לתגובה זומבית היוצר של בורסת תא.בחיי כל יום אני פשוט מזדעזע מכמות הפחי אשפה שיש פה.תעשו לעצמכם טובה גדולה תעברו רק למניות ארהב.פה השוק כל כך רקוב שצריך להיות מתאבד שיעי בשוק של בגדד לא לראות את גודל הריקבון בבורסת תא.כל מנייה יותר דוחה מהקודמת.יש אולי 10 מניות בכל השוק שהם בנקר.מי רוצה להתעסק ככה.אני בטוח שלא שנים שאני לא נוגע פה

- 5.מוישה 29/08/2021 14:08הגב לתגובה זוטוב יעשה הציבור אם ידיר רגליו מהשקעה בחברה כזאת שדומה ל נופר בעלי החברה משתינם על המשקיעים ולכן צריך גם לתבוע את המוסדיים קדימה להצביע ברגליים שבעלי החברה ישארו עם המניות

- 4.מושיק 29/08/2021 13:37הגב לתגובה זוהכל חוקי הכל כתוב והכל חתום. אבל דופקים יופי את המשקיעים ולוקחים הביתה את כל השמנת יחד עם הדובדבנים. אופייני לישראלים. מה שיש להם בראש זה לקחת לכיס שלהם כמה שיותר בלי שהם סופרים אחרים. דומה למה שקורה בפנסיה התקציבית. גם שם דופקים את כולם. ישראלים. נו.

- 3.מיקי 29/08/2021 13:20הגב לתגובה זוחברה שהונפקה לאחרונה עם פרופיל השקעות דומה..

- 2.אנונימי 29/08/2021 13:14הגב לתגובה זוכדי שנדע היכן לא להשקיע. אם המנהלים לוקחים הכל לעצמם, אין טעם להשקיע במניה הזאת. חייבים לבדוק באלו קרנות נאמנות וקופות גמל, יש כמות משמעותית מהמניה הזאת?

- מגיב שפוי 29/08/2021 18:28הגב לתגובה זועשרות קרנות..

- 1.הדג מסריח מהראש 29/08/2021 13:13הגב לתגובה זולהחרים אותם !