להשקיע ב-S&P 500 עם סיכון נמוך יותר - מה זה מדד במשקל שווה ולמה זה יכול להיות עדיף מהמדד הרגיל?

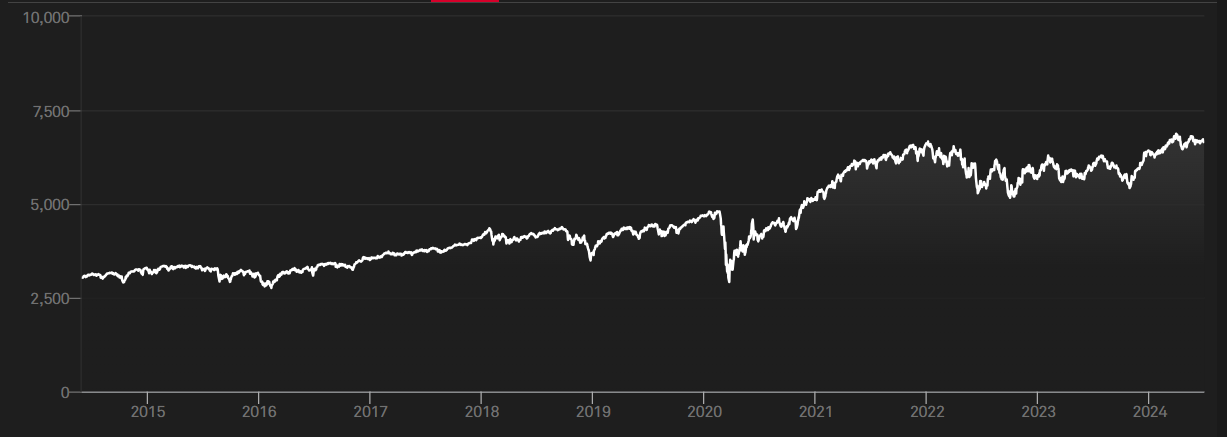

סדר גודל של כ-7% מהיקף הנכסים המנוהלים בפנסיה, בגמל ובפוליסות חיסכון עוקבים אחרי מדד ה-S&P 500 באופן טהור. מדובר בחוסכים ומשקיעים שרואים את התשואות הטובות בשנים האחרונות (ראו כאן את התשואות ביחס למדד ת"א 35 המקומי) ומחליטים להעביר את ההשקעות למדד האמריקאי שמכסה את 500 החברות הגדולות והבולטות בשוק האמריקאי.

המדד הזה כמו כל מדד מניות מספק לטווח ארוך תשואה חיובית שעולה על התשואה הסולידית, אבל המדד הזה גם קפץ בעשור האחרון בתשואה הממוצעת שלו. אם עד לפני עשור היא היתה 7% במבחנים של 20 שנה, היום זה כבר מתקרב ל-10%. במחצית הראשונה של השנה המדד עלה ב-14.6%, כשאנביידה מככבת עם תשואה של 180%.

אבל זה לא רק בזכות אנבידיה. שבע המופלאות - אנבידיה, אפל, מיקרוסופט, אמזון, מטא, טסלה וגוגל, עלו משמעותית מעל הממוצע והזינקו אותו. המשקל הגדול שלהם במדד, הביא לתשואה של 14.6%, אבל בנטרול של המניות המופלאות מקבלים תשואה של 4% בלבד. אפילו מתחת למדד ת"א 35.

המדד שעוד לפני הזינוק השנה וגם שנה שעברה (כ-25%) היה מוטה טכנולוגית, רגיש היום מאוד למניות הטכנולוגיה. הם מהוות 32% מהמדד עצמו. יתר 493 החברות מהוות 68% מהמדד. מדובר בעצם בשני סוגי חברות בתוך מדד אחד. בעוד שמכפיל הרווח של חברות הטכנולוגיה עומד על מעל 40, מכפיל הרווח של יתר חברות המדד עומד על 19. מכפיל הרווח העתידי של חברות הטכנולוגיה הוא באזור 36, של יתר החברות במדד כ-18.

- UBS: מדד S&P 500 צפוי לעלות כ-12% ב-2026

- מורגן סטנלי: ה-S&P 500 יגיע ל-7,800 ב-12 החודשים הקרובים

- המלצת המערכת: כל הכותרות 24/7

המניות המופלאות הן מסוכנות יותר ובהתאמה יש בהן גם יותר סיכוי. אבל ככל שהן עולות המשוואה משתנה - הסיכוי יורד והסיכון עולה! אחרי רצף עליות מרשים שאומנם יכול להימשך, משקיעים וחוסכים צריכים לשאול אם הסיכון מתאים להם או שכדאי להם להישאר מושקעים ב-S&P 500 אבל בשיטה אחרת?

20 החברות הגדולות ב-S&P 500

מדד במשקל שווה

לצד מדדי שווי שוק (או שווי צף) שמבטאים שווי של חברה (או שווי של כמות צפה) כמשקל במדד, יש מדדים שלוקחים כל חברה במדד באופן שווה. זה גורם לריכוך תנודות, זה במקרה של ה-S&P 500 יוריד את המשקל של המופלאות למשקל של כל חברה וחברה. זה יקטין את החשיפה למניות האלו לטוב ולרע.- וורן באפט בשבוע האחרון כמנכ"ל: איך הטעות הכי גרועה שלו יצרה אימפריה של טריליון דולר

- שיא של יותר מעשור: הנחושת מזנקת ומובילה את הראלי העולמי במתכות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

לא תהנו מאוד אם יהיו זינוקים במניות האלו, אבל גם לא תפסידו הרבה אם יהיה תיקון במניות האלו. מעבר לכך, תהיה לכם חשיפה גדולה יותר לקבוצה גדולה של מניות שנסחרות במכפיל רווח יחסית סביר (אותן 493 מניות).

איך משקיעים במדד במשקל שווה?

בארץ ניתן להשקיע במדד דרך הבקנים כאשר גם קיימים מספר בתי השקעות שמציעות השקעה במדד במשקל שווה, בינהן ניתן למצוא את מיטב, IBI ואקסלנס. בנוסף, ניתן להשקיע במדד דרך קרנות סל באמצעות מסחר עצמאי דרך חשבון מסחר בפלטפורמות השונות.

חלק מקרנות הסל הפופולאריות שמאפשרות השקעה במדד במשקל שווה הן:

- הקרן האמריקאית של אינבסקו, סימבול RSP INVESCO S&P 500 EQUAL WEIGHT ETF .

- הקרן האירית צוברת דיבידנד של אינבסקו, סימבול SPEQ.

- קרן של הראל חשופה למט"ח הראל מחקה S&P 500 Equal Weight

- קרן של קסם חשופה למט"ח קסם S&P 500 Equal Weight ETF 0%

- קרן של הראל מנוטרלת מט"ח הראל סל S&P 500 Equal Weight מנוטרלת מט"ח -0.16%

- קרן של אי.בי.אי מנוטרלת מט"ח אי בי אי מחקה S&P 500 Equal Weight מנוטרלת מט"ח

- 6.מישהו 01/07/2024 20:02הגב לתגובה זוכך שגם זה לא זול.

- 5.כעיקרון אין הגיון לתת משקל שווה בתיק לחברות מצליחות ולחברות לא מצליחות (ל"ת)גיורא 01/07/2024 17:22הגב לתגובה זו

- 4.ציון 01/07/2024 01:45הגב לתגובה זובארה"ב בכלל נמצא בירידה מתחילת השנה. זה מראה על תחילתה של קריסת הכלכלה בישראל. זה רק הפורומו כי הגרעון שרק הולך וגדל בסוף יגיע לכלכלה וידפוק לה את הצורה.

- 3.שמואל 30/06/2024 16:38הגב לתגובה זוההיסטוריה הוכיחה שכל שבע שנים המדד הכפיל את עצמו.

- 2.בזמן הנוכחי מסכימה שזה עדיף (ל"ת)מירי 30/06/2024 15:51הגב לתגובה זו

- 1.מן ההגיון שיהיה מסלול השקעה לפנסיה בסגנון הזה (ל"ת)יניב ירקת 30/06/2024 15:03הגב לתגובה זו

- יש מזמן...בכל החברות (ל"ת)מיכה 30/06/2024 15:16הגב לתגובה זו

שווקים מסחר (AI)

שווקים מסחר (AI)השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

השווקים ממשיכים את ראלי סוף השנה במסחר דל יחסית, כשברקע אופטימיות לגבי הצמיחה הכלכלית בארצות הברית עם ציפייה לשיפור ברווחיות החברות ב-2026. במקביל, הדולר נמצא ברמות נמוכות יחסית מול סל המטבעות, מה שתומך בסחורות ובמיוחד במתכות יקרות.

מדד מניות עולמי של MSCI עלה קלות במסחר באסיה ונמצא בדרך ליום שביעי רצוף של עליות עם עלייה של כ0.3%. חלק מהשווקים באסיה, כולל אוסטרליה והונג קונג, סגורים לרגל החגים. במילים אחרות, מדובר בראלי שמתרחש במסחר דליל.

בשוק האג"ח האמריקאי התשואה ל-10 שנים עלתה בכ-2 נקודות בסיס לכ-4.15%. התזוזה הקטנה הזו משקפת את המתיחות שהשוק מתמודד איתה בתקופה האחרונה: נתוני צמיחה חזקים מהצפוי בארצות הברית מקטינים את ההימורים על הורדות ריבית מהירות בתחילת השנה. יותר צמיחה פירושה פחות לחץ מיידי על הפד להקל, גם אם האינפלציה מתמתנת בהדרגה.

מדד הפחד של וול סטריט, VIX, ירד לרמה הנמוכה ביותר השנה, איתות לכך שהמשקיעים מוכנים לקחת סיכון. עם זאת, רמות תנודתיות נמוכות מאוד לעיתים מעידות גם על שאננות מוגזמת, במיוחד כשהשוק נשען על נרטיב אחד מרכזי.

- אנבידיה משתלטת על מתחרה - חברת השבבים גרוק

- אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

- המלצת המערכת: כל הכותרות 24/7

תופעת ראלי סנטה קלאוס: מציאות או אשליה?

חלק גדול מהאופטימיות נשען על תופעת ראלי סנטה קלאוס - תקופה של סוף השנה והימים הראשונים של השנה החדשה שבה קיימת נטייה לעליות בשוקי המניות. נראה שהמשקיעים מנסים למשוך את המדדים לעוד שיאים, גם אם ההתלהבות סביב הבינה המלאכותית ותוואי הריבית של הפד כבר אינם מתקבלים כמובנים מאליהם. בחלק מהחודש נשמעו חששות לגבי התמחור הגבוה של מניות טכנולוגיה, כולל מניות שמזוהות עם גל הבינה המלאכותית, אך כעת השוק חוזר להתמקד בתחזיות לרווחיות ב-2026. מדובר ב"סיבוב" קלאסי של השוק: פחות דיון על כמה המניות יקרות, יותר דיון על האם החברות יספקו צמיחה שמצדיקה את המחיר. במצב שבו הציפיות גבוהות, גם עונת דוחות כספיים טובה אך לא מצוינת עלולה להיתפס כאכזבה.

וול סטריט שור (גרוק)

וול סטריט שור (גרוק)מניות הקוונטים צונחות, אורמד יורדת ב-5%; המדדים ביציבות

המסחר בוול סטריט מתנהל ביציבות יחסית, עם תנודתיות נמוכה ומחזורי מסחר דלילים, כאשר המשקיעים חזרו מחופשת חג המולד ליום מסחר בודד לפני סוף השבוע. מדדי דאו ג’ונס, S&P 500 ונאסד״ק נעו סביב רמות הפתיחה, ללא כיוון ברור, על רקע היעדר חדשות כלכליות משמעותיות.

המסחר השקט מגיע לאחר שיום המסחר המקוצר של ערב חג המולד הסתיים בשיאים היסטוריים. מדדי דאו ג’ונס ו־S&P 500 ננעלו ברמות שיא, וכל שלושת המדדים המרכזיים רשמו חמישה ימי עליות רצופים. בכך נכנסה וול סטריט רשמית לתקופת “ראלי סנטה קלאוס”, הנמשכת מסוף דצמבר ועד תחילת ינואר.

במבט רחב יותר, השווקים בדרך לשבוע חיובי נוסף ולסיכום שנה חזקה במיוחד. מדד S&P 500 עלה בכ־18% מתחילת השנה והוא מציג אחת השנים הטובות בעשור האחרון. מדד נאסד״ק מוביל את העליות עם זינוק של יותר מ־20% בשנת 2025, למרות תנודתיות חריפה מוקדם יותר השנה, כולל ירידה זמנית לטריטוריית שוק דובי לאחר הכרזת מכסי היבוא הנרחבים של הנשיא טראמפ באפריל.

במקביל לשווקי המניות, שוק הסחורות ממשיך למשוך תשומת לב. חוזים עתידיים על זהב וכסף טיפסו לשיאים חדשים, על רקע מתיחות גיאופוליטית מתחדשת והיחלשות הדולר. מגמות אלו מחזקות את מעמד המתכות היקרות כנכסי מקלט בתקופות של אי־ודאות גלובלית. למרות העליות המתמשכות, המשקיעים מגלים זהירות בנוגע למדיניות הריבית של הפדרל ריזרב. ההסתברות להפחתת ריבית כבר בחודש הקרוב ירדה לפחות מ־15%, והציפיות לגבי חודש מרץ נותרות מעורבות. בהיעדר נתוני מאקרו ודוחות כספיים משמעותיים בימים הקרובים, המסחר לקראת סיום השבוע צפוי להמשיך להתנהל בשקט יחסי.

- טסלה תחת בדיקה: האם ידיות החירום במודל 3 מסוכנות בשעת משבר?

- אילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

- המלצת המערכת: כל הכותרות 24/7

וורן באפט בשבוע האחרון כמנכ"ל: איך הטעות הכי גרועה שלו יצרה אימפריה של טריליון דולר - מאחורי סיפור ההצלחה של ברקשייר מסתתרת עסקה שנולדה מכעס, גררה שני עשורים של השקעות בעסק חסר יתרון

תחרותי, ועיצבה את תפיסת ההשקעה של באפט לגבי איכות עסקית