קרנות השתלמות המסלול המנייתי בנובמבר: מי עלתה ב-0.7% ומי איבדה החודש יותר מ-1%?

לאחר חודש אוקטובר שהיה אחד החודשים הטובים בהיסטוריה של שוקי המניות בעולם והביא לעליה של כמעט 5% בתשואות במסלול המנייתי, חודש נובמבר הוא קצת יותר 'נורמלי', ובו נצפתה שונות לא קטנה בין הגופים.

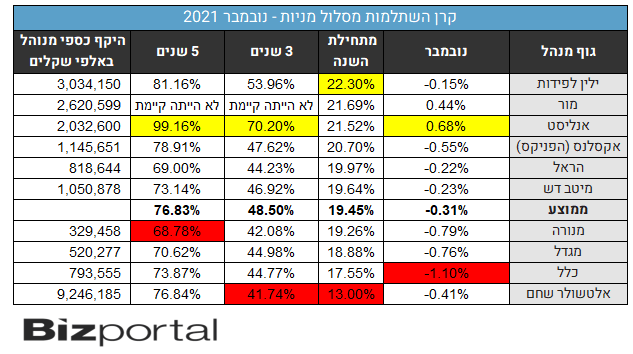

אמנם בחודש נובמבר קרנות ההשתלמות המנייתיות הניבו תשואה ממוצעת שלילית של 0.31%, אך מתחילת השנה מדובר בתשואה חיובית של 19.5%, ב-3 שנים מדובר על תשואה ממוצעת של 49% וב-5 שנים מדובר על לא כ-77%. את התשואות הללו יכול לספק רק האפיק המנייתי.

לשם השוואה, המסלול הכללי, בו החלק המנייתי בתיק הוא קטן יותר, הניב מתחילת השנה 12.17%, ב-3 שנים 28.6% וב-5 שנים השיג קצת יותר מ-42%.

חודש אחד אומנם לא אומר הרבה - וכאמור חודש נובמבר לא הניב תשואה טובה - אבל התשואות הטובות הן מגמה ארוכת טווח. שוקי המניות בעולם בוערים בשנים האחרונות. הריבית האפסית וחוסר אלטרנטיבות ההשקעה מזרימים כספים לשוקי המניות והמגמה הזו רק הולכת וגדלה. מצד אחד, זה מפחיד, זו תחושה של בועה ויש בהחלט מקומות (לא מעטים) בועתיים בשוק, מצד שני - אם אתם לא שם "אכלתם אותה". אז מה לעשות? הכלל הפשוט ביותר עדיין תופס - אם אתם במשחק לטווח בינוני-ארוך, שוק המניות הוא בשבילכם (כחלק מהתיק ועם פיזור מתאים). אם אתם משקיעים לטווח קצר, אתם לא צריכים להיות בשוק, אלא אם אתם יכולים לסבול הפסד. בכל מקרה, בשבילכם, זה יכול להיות "משחק רווחי", אבל זה קרוב יותר להימורים.

- "שרי החינוך באים והולכים ובשביל שלא תהיה שביתה הם נותנים עוד כסף"

- טסלה מבקשת לאשר חלוקת מניות הטבה בשיעור של 3 ל-1: איך תגיב המניה?

- המלצת המערכת: כל הכותרות 24/7

בואו לבחור את איש השנה שלכם: דירוג אנשי השנה של ביזפורטל יוצא לדרך - הצביעו והשפיעו (להצבעה לחצו כאן)

חוכמה בדיעבד? לא בטוח

מבט על תשואות בשוק המניות בשנים האחרונות אפשר לקבל דרך קרנות ההשתלמות המנייתיות. קרנות השתלמות הן אפיק חיסכון לטווח בינוני ובמקרים לא מעטים גם לזמן ארוך. החוסכים מחויבים לחסוך למשך 6 שנים, אבל רבים מעדיפים להמשיך ולחסוך בקרן ההשתלמות מכיוון שהיא מאפשרת חיסכון גדול במסים (לצד הטבת המס בהפקדות, אין מסים בפירעון).

המכשיר הפופולארי הזה מאפשר השקעה במסלולים שונים - מסלול כללי שבו יש מרכיב מנייתי, אבל מרכיב אג"חי גדול משמעותית ומסלול מנייתי שבו המניות הן המרכיב המשמעותי.

- הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

לאורך זמן המניות מספקות תשואה גבוהה ממכשירים סולידיים, כאשר הנחת הבסיס שגם אם תהיה ירידה ואפילו מפולת בשוק, על פני זמן, המניות מתקנות. היסטורית זה נכון. תיאורטית זה מתבקש שכן סיכון הולך יחד עם סיכוי. שוק המניות מסוכן יותר ולכן המשקיעים מקבלים פיצוי - תשואה.

ועכשיו למספרים:

בדירוג החודשי מובילה אנליסט עם תשואה של 0.68%, אחריה מור עם 0.44%. כל השאר - הניבו תשואה שלילית, ילין לפידות 0.15%- ואחריה הראל עם 0.22%-.

בתחתית נמצאות מגדל עם 0.76%-, מנורה עם 0.79%- ונועלת את טבלה כלל עם 1.1%-.

מתחילת השנה - ילין לפידות ממשיכה להוביל עם 22.3%, אחריה מור עם 21.69%, והשלישית היא אנליסט עם 21.52%.

בתחתית: רחוק מכולם אלטשולר שחם עם 13% בלבד - אך בטווח ארוך יותר של 5 שנים היא עדיין רביעית מלמעלה.

בדירוג לשלוש שנים - אנליסט מובילה רחוק מעל כולם עם עם 70% תשואה, אחריה ילין לפידות עם 53.96%, אקסלנס של הפניקס השלישית עם 47.62% ואחריה מיטב דש עם 46.92%.

בתחתית: כלל עם 44.77%, הראל עם 44.23%, מנורה עם 42.05%, ואלטשולר שחם שחטפה השנה מכה קשה נועלת את הטבלה עם 41.74% בלבד.

בדירוג לחמש שנים אנליסט בצמרת עם 99.16%, אחריה ילין לפידות עם 81.16%, הפניקס עם 78.91%.

בתחתית: מגדל עם 70.62%, הראל עם 69%, ונועלת את הטבלה - מנורה עם 68.78%.

התשואות האלו טובות בהרבה מהמסלול הכללי (לדירוג קרנות השתלמות במסלול כללי). אז נכון שרובכם מעדיפים אותו, אבל להשקעות לטווח ארוך, לא בטוח שאתם צודקים. נכון - אין נביאים, אבל יש את ההיסטוריה שתומכת במניות. זו לא חוכמה בדיעבד, זה הרציונל הנכון להשקעות מסוג כזה.

המרווחים בין הקרנות על פני זמן ארוך מתכנסים (תופעת ההתכנסות למרכז), ועדיין אפשר לקבוע שהגופים שבהם ניהול ההשקעות נעשה על ידי הבעלים - אנליסט, ילין לפידות, אלטשולר שחם, ואקסלנס (הפניקס), התשואות טובות יותר במסלול הזה.

שימו לב לתשואות של קרנות ההשתלמות מתחילת השנה - 20%, בשלוש שנים - 50%-70% ובחמש שנים - 80%-100%. מספרים מדהימים (וזאת עוד כשהחשיפה למניות היא גבוהה אבל לא מלאה). זה לא יכול להמשיך כך: זה הרבה מעבר לממוצע הסביר של שוק המניות. זו תקופה נדירה וחריגה ועדיין - התיאוריה תופסת: האפיק המנייתי למשקיעים לטווח ארוך, טוב ונכון בכל נקודת זמן כי לא ניתן לתזמן את השוק

שוק קרנות ההשתלמות מנהל כ-330 מיליארד שקל, מהווה יותר ממחצית משוק הגמל כולו והוא הקטגוריה הצומחת ביותר בקופות הגמל (ובכלל בתעשיית החיסכון-השקעות). הצמיחה בשוק נובעת בעיקר מהיתרונות הגלומים בקרנות השתלמות. קטגוריית ההשקעה המובילה בקרנות השתלמות היא קרנות כלליות (כ-75% מההיקף הכספי). הקרנות המנייתיות מהוות כ-12-15% מהשוק בלבד.

לקריאה נוספת:

>>> נובמבר בקרנות ההשתלמות במסלול הכללי: מור אנליסט והראל מובילות - מיטב ואנליסט ראשונות ב-3 שנים

>>> שוק המניות יקר? אחוז המניות בקרנות ההשתלמות מזנק ל-45% בממוצע במסלול הכללי

- 3.י 19/12/2021 00:24הגב לתגובה זולהיזהר מללכת עיוורים אחרי הכתבה שלא מזכירה שהסיכון גם גבוה במנייתי וזה שהיו 5 שנים טובות לא אומר על ה5 הקרובות

- 2.ויטלי 18/12/2021 18:55הגב לתגובה זובקיצור, עדיף מדד SPY - אותם 20% בשנה בפחות דמי ניהול

- 1.רפי 16/12/2021 19:35הגב לתגובה זוהאם זה נכון ש"מור" נתנה בשנתיים ו.. שהיא קיימת יותר מהאחרות ב 3 שנים???

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.

משקיע חושש

משקיע חוששקרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

מה דמי הניהול במכשירים האלו, מה דירוג המכשירים האלו מבחינת מיסוי, תשואה ומכלול הפרמטרים, ומי גובה דמי ניהול גבוהים ומספק תשואה נמוכה מהאחרים?

כשמדובר בחיסכון לטווח בינוני וארוך בישראל, רוב החוסכים מתלבטים בין שלושה מכשירים עיקריים: קרן השתלמות, קופת גמל להשקעה ופוליסת חיסכון. למעשה, קרן השתלמות לוקחת בגדול - היא עדיפה על פוליסות חיסכון וקופות גמל להשקעה כי היא מספקת הטבות מס שהופכות את התשואה האפקטיבית לגבוה יותר מהתשואה ברוטו. גם כאשר הכסף הופך לנזיל בקרן, זו השקעה עדיפה כי היא פטורה ממס במימוש. ועדיין היתרונות של קופות הגמל להשקעה גם בולטים, והיא מהווה מוצר אטרקטיבי בשוק, יותר מקופות גמל רגילות ויותר לרוב מפוליסות חיסכון, אבל יש יתרונות וחסרונות לכל מוצר כשגם לפוליסות שהן מוצר יקר (דמי ניהול גבוהים) יש יתרון אחד בסיסי על פני האחרים - אפשר להשקיע דרכן סכום הרבה יותר גדול מאשר בקופות גמל להשקעה (מוגבלות לתקרה שעלתה ל-83.6 אלף שקל בשנה הבאה) ובטח שלעומת קרנות ההשתלמות.

נביא כאן את היתרונות והחסרונות של כל אחד מהמוצרים, אך בגדול הדירוג ברור כשיש מצבים שמשקיעים יחליטו לגוון על פני כל המוצרים.

המשחק האמיתי: מיסוי ונזילות איך זה משפיע על הכסף בכיס

קרן השתלמות זוכה לאהדה רבה בזכות יתרון מיסויי ייחודי: לאחר שש שנים (ובמקרים מסוימים שלוש שנים), ניתן למשוך את הכסף ללא מס רווחי הון – זאת כמובן בתנאי שההפקדות לא חורגות מהתקרות המוכרות. עצמאים יכולים להפקיד עד כ-11,420 ₪ בשנה, בעוד שכירים – עד כ-18,420 ₪ כולל תרומת המעסיק. זהו יתרון משמעותי במיוחד כשמסתכלים על צבירה לאורך זמן, אך הוא מותנה במעמד התעסוקתי ובגובה ההפקדות המוכרות. קראו עוד על היתרונות של קרן השתלמות כאן.

קופת גמל להשקעה, לעומת זאת, כוללת מיסוי של 25% על הרווח הריאלי במשיכה חד-פעמית. עם זאת, אם תבחרו למשוך בצורה של קצבה חודשית בגיל הפרישה, הקצבה עשויה להיות פטורה ממס - יתרון משמעותי למי שמתכנן פרישה ארוכת טווח אך פחות רלוונטי למי שרוצה משיכה חד-פעמית. למידע נוסף על קופות גמל להשקעה, לחצו כאן.

- שנת 2025 הוכיחה: פיזור השקעות ויתרון הביתיות שווים כסף

- הציבור מטומטם, אז הציבור משלם - 0.8% על פוליסת חיסכון שקלית של חברות הביטוח

- המלצת המערכת: כל הכותרות 24/7

פוליסת חיסכון דומה בתחום המיסוי לקופת גמל, עם 25% מס רווחי הון על הרווח הריאלי. חברות הביטוח מציעות מגוון מסלולים פנימיים עם דמי ניהול משתנים, מה שלעיתים מקשה על השוואה ישירה. עוד על פוליסות חיסכון תוכלו לקרוא כאן.