5% בחודש; 100% בחמש שנים - איפה מקבלים תשואות כאלו והאם זה יחזור?

אוקטובר 2021 היה אחד החודשים הטובים בהיסטוריה של שוקי המניות בעולם. בתחילת אוקטובר ירד הנאסד"ק ל-14,200 נקודות, מימוש של כמה אחוזים טובים בשבועיים, אבל בסוף החודש הוא כבר המריא ל-16,000 נקודות. הנאסד"ק אומנם תנודתי ממדדים אחרים בוול סטריט, אבל זה גם מה שהתרחש במדדים האחרים בארצות הברית ובכלל - אוקטובר היה חלומי בשוקי המניות בכל העולם, גם אצלנו.

חודש אחד אומנם לא אומר הרבה, אבל זה לא רק חודש אחד. שוקי המניות בעולם בוערים בשנים האחרונות. הריבית האפסית וחוסר אלטרנטיבות ההשקעה מזרימים כספים לשוקי המניות והמגמה הזו רק הולכת וגדלה. מצד אחד, זה מפחיד, זו תחושה של בועה ויש בהחלט מקומות (לא מעטים) בועתיים בשוק, מצד שני - אם אתם לא שם "אכלתם אותה". אז מה לעשות? הכלל הפשוט ביותר עדיין תופס - אם אתם במשחק לטווח בינוני-ארוך, שוק המניות הוא בשבילכם (כחלק מהתיק ועם פיזור מתאים). אם אתם משקיעים לטווח קצר, אתם לא צריכים להיות בשוק, אלא אם אתם יכולים לסבול הפסד. בכל מקרה, בשבילכם, זה יכול להיות "משחק רווחי", אבל זה קרוב יותר להימורים.

חוכמה בדיעבד? לא בטוח

מבט על תשואות בשוק המניות בשנים האחרונות אפשר לקבל דרך קרנות ההשתלמות המנייתיות. קרנות השתלמות הן אפיק חיסכון לטווח בינוני ובמקרים לא מעטים גם לזמן ארוך. החוסכים מחויבים לחסוך למשך 6 שנים, אבל רבים מעדיפים להמשיך ולחסוך בקרן ההשתלמות מכיוון שהיא מאפשרת חיסכון גדול במסים (לצד הטבת המס בהפקדות, אין מסים בפירעון).

המכשיר הפופולארי הזה מאפשר השקעה במסלולים שונים - מסלול כללי שבו יש מרכיב מנייתי, אבל מרכיב אג"חי גדול משמעותית ומסלול מנייתי שבו המניות הן המרכיב המשמעותי.

- "שרי החינוך באים והולכים ובשביל שלא תהיה שביתה הם נותנים עוד כסף"

- טסלה מבקשת לאשר חלוקת מניות הטבה בשיעור של 3 ל-1: איך תגיב המניה?

- המלצת המערכת: כל הכותרות 24/7

לאורך זמן המניות מספקות תשואה גבוהה ממכשירים סולידיים, כאשר הנחת הבסיס שגם אם תהיה ירידה ואפילו מפולת בשוק, על פני זמן, המניות מתקנות. היסטורית זה נכון. תיאורטית זה מתבקש שכן סיכון הולך יחד עם סיכוי. שוק המניות מסוכן יותר ולכן המשקיעים מקבלים פיצוי - תשואה.

אבל עזבו תיאוריה, הנה הפרקטיקה. שימו לב לתשואות של קרנות ההשתלמות מתחילת השנה - 20%, בשלוש שנים - 50%-70% ובחמש שנים - 80%-100%. מספרים מדהימים (וזאת עוד כשהחשיפה למניות היא גבוהה אבל לא מלאה). זה לא יכול להמשיך כך: זה הרבה מעבר לממוצע הסביר של שוק המניות. זו תקופה נדירה וחריגה ועדיין - התיאוריה תופסת: האפיק המנייתי למשקיעים לטווח ארוך, טוב ונכון בכל נקודת זמן כי לא ניתן לתזמן את השוק.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

התשואות האלו עולות פי כמה וכמה מהמסלול הכללי (לדירוג קרנות השתלמות במסלול כללי). אז נכון שרובכם מעדיפים אותו, אבל להשקעות לטווח ארוך, לא בטוח שאתם צודקים. נכון - אין נביאים, אבל יש את ההיסטוריה שתומכת במניות. זו לא חוכמה בדיעבד, זה הרציונל הנכון להשקעות מסוג כזה.

הקרנות המובילות

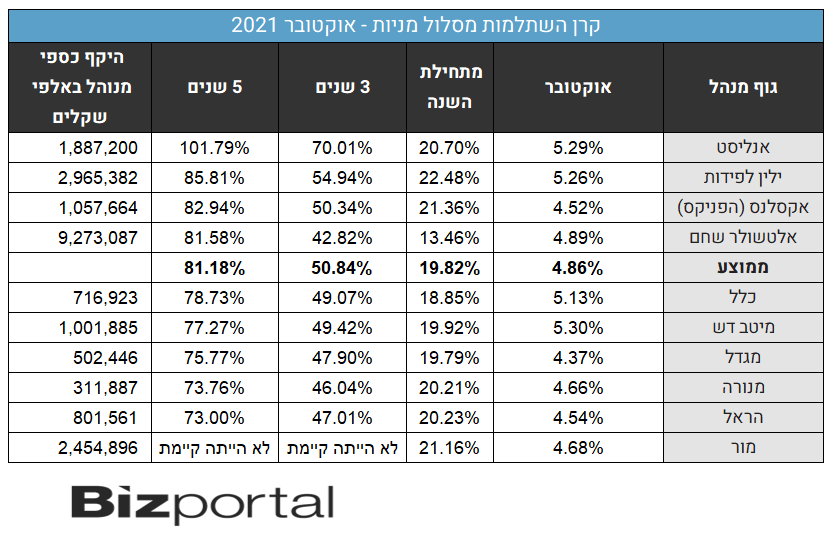

התשואה בקרנות באוקטובר היא פנומנלית - 5% בממוצע. התשואה השנתית הממוצעת בחמש השנים האחרונות - כ-15%. כל הקרנות סיפקו תשואה טובה והמרווחים בין הקרנות על פני זמן ארוך מתכנסים (תופעת ההתכנסות למרכז), ועדיין אפשר לקבוע שהגופים שבהם ניהול ההשקעות נעשה על ידי הבעלים - אנליסט, ילין לפידות ואלטשולר שחם, התשואות טובות יותר. עם זאת, הפערים מול האחרות לא גבוהים ואקסלנס (הפניקס) ומיטב די צמודות לצמרת.

בדירוג החודשי מובילה מיטב דש עם תשואה של 5.3%, בדירוג מתחילת השנה - ילין לפידות עם 22.48%, בדירוג לשלוש שנים - אנליסט עם 70% ובדירוג לחמש שנים אנליסט עם 101%.

שוק קרנות ההשתלמות מנהל כ-330 מיליארד שקל, מהווה יותר ממחצית משוק הגמל כולו והוא הקטגוריה הצומחת ביותר בקופות הגמל (ובכלל בתעשיית החיסכון-השקעות). הצמיחה בשוק נובעת בעיקר מהיתרונות הגלומים בקרנות השתלמות. קטגוריית ההשקעה המובילה בקרנות השתלמות היא קרנות כלליות (כ-75% מההיקף הכספי). הקרנות המנייתיות מהוות כ-12-15% מהשוק בלבד.

- 7.שו 26/11/2021 14:45הגב לתגובה זויש לי פנסיה מחברת כלל. אינני רואה עליה בתשלומים החודשיים בשיעורים המתפרסמים.

- 6.גיל 20/11/2021 01:39הגב לתגובה זוולא ישאר כלום למשקיע חוץ מההחזר החדשי וגם זה לפעמים רק לתקופה קצרה שלא תכסה ההשקעה.

- 5.יש קרנות נאמנות מניות כללי שעשו 50 אחוז מתחילת השנה (ל"ת)משה 17/11/2021 10:10הגב לתגובה זו

- מניות - משלמים רווחי הון (ל"ת)מאיר 18/11/2021 16:07הגב לתגובה זו

- 4.מרבית האוכלוסיה בכללי מיטב דש מובילה (ל"ת)מסלול מנייתי 17/11/2021 08:55הגב לתגובה זו

- 3.רווחים פטורים ממס רווחי הון עד לתקרה (ל"ת)ראלי 17/11/2021 08:49הגב לתגובה זו

- 2.אין על ילין לפידות, מקצועיים יציבים ותמיד מובילים (ל"ת)חיים 17/11/2021 08:31הגב לתגובה זו

- 1.למה הראל תמיד אחרונים ? (ל"ת)יאיר 17/11/2021 08:08הגב לתגובה זו

- בן 17/11/2021 08:26הגב לתגובה זותחליף... לך עם אנליסט שהוכיחו שהם הכי טובים. זה מה שאני עשיתי. לא לחשוב פעמיים. לך עם הכי טוב. זה כסף שלך.