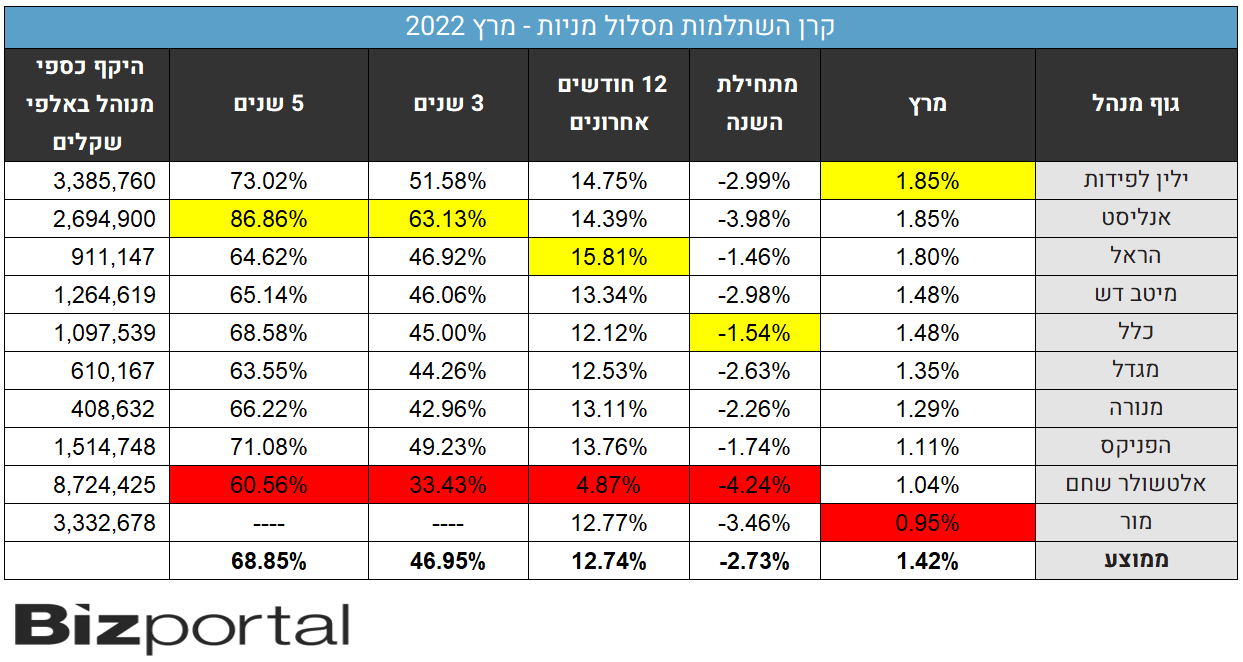

מרץ בקרנות ההשתלמות במסלול המנייתי: ילין ואנליסט בראש, מור בסוף הטבלה

קרנות השתלמות מקנות פטור ממס רווחי הון במשיכת הכסף לאחר שש שנים מפתיחתן, ובכך יכולות לשמש גם כמכשיר השקעה לטווח הבינוני. בבסיסן הן נוצרו כמוצר חיסכון לטווח הארוך, שאמור לשמש, כשמן כן הן, להשתלמות עובדים. ועבור הטווח הרחוק, ככל שגיל הפרישה עוד רחוק, מקובל להגדיל את החשיפה למניות, שנחשבות בסיכון גבוה יותר - כשלקראת הפרישה מצמצמים את החשיפה. לפי היגיון זה, יש שמעדיפים מראש להפקיד כספים בקרן השתלמות במסלול המנייתי, שבו 75% מהנכסים הם מניות. בחודש מרץ, מסלול זה הניב תשואה חיובית של 1.4%, וזאת לאחר שבפברואר עוד רשם תשואה שלילית של 1%.התשואות החיוביות במרץ נרשמו חרף הפלישה הרוסית לאוקראינה בסוף פברואר, העלאת הריבית בארצות הברית לראשונה מאז 2018, וכן האמירות הניציות מצד חברי הפדרל רזרב בהמשך אותו חודש על מתווה העלאת הריבית (אמירות שרק החריפו באפריל).מתחילת השנה הממוצע הוא שלילי גם כן, 2.73%-, והטווח נע בין המצטיינת כלל עסקי ביטוח 9.32% עם 1.54%- לבין אלטשולר שחם פנ 4.47% שבתחתית עם 4.24%-. בעוד שבינואר הייתה האחרונה גם כן בתחתית הטבלה, בפברואר כבר הייתה הרביעית מהסוף (עדיין מתחת לממוצע), ואילו במרץ אלטשולר היו שניים מהסוף, עם תשואה של 1.04%, והציגו חודש נוסף של ביצועים טובים משל מור השקעות 7.19% , שמצדו הניב לחוסכיו תשואה של 0.95% במסלול המנייתי בקרן ההשתלמות.את הטבלה הובילו במרץ ילין לפידות ואנליסט עם תשואה של 1.85%. אנליסט הם גם מובילי התשואות ל-3 שנים, עם 63.13%, וכך גם ל-5 שנים עם 86.86% - מעל לממוצעים בתקופות אלה, שהם 46.95% ו-68.85%, בהתאמה. זהו בית ההשקעות הרביעי בגודל התיק שלו במוצר זה, עם היקף נכסים של כ-2.7 מיליארד שקל.דירוג הקרנות המנייתיות: בשתי הקטגוריות הללו, כמו גם ב-12 חודשים, התשואות הנמוכות ביותר היו של אלטשולר שחם (שכאמור גם מתחילת השנה סוגרת את הטבלה). ב-3 שנים הניבה 33.43% וב-5 שנים 60.56%. מה שקלקל את מצבה היה ההשקעה בסין, שעל אף הבעת האמון של מנהלי ההשקעות באלטשולר בשוק זה לאורך זמן, החשיפה אליו צומצמה בינתיים.ובחזרה לתשואות מרץ. במקום השני ניצבת הראל השקעות 9.54% עם 1.80%, וכמו בפברואר היא עדיין מחזיקה בתשואה הגבוהה ביותר ל-12 חודשים אחורה (15.81%). הממוצע הוא 12.74%. את המקום השלישי לקחו יחדיו גם מיטב דש וגם כלל עם 1.48%. כלל לא הצליחה לשמר את ההובלה שרשמה בפברואר, אך עדיין היא מובילה בתשואות מתחילת השנה כאמור.שאר הגופים שטרם הוזכרו דיווחו על תשואות נמוכות מהממוצע הענפי לחודש מרץ (1.42%): מגדל ביטוח 8.55% עם 1.35%, ונתונים נמוכים מהממוצע ב-12 החודשים האחרונים, 3 ו-5 שנים; מנורה מב החז 10.55% עם 1.29%, שגם היא מתחת לממוצעי ה-3 ו-5 שנים; ו הפניקס 5.81% עם 1.1% ובשאר התקופות מעל לממוצע.

בשתי הקטגוריות הללו, כמו גם ב-12 חודשים, התשואות הנמוכות ביותר היו של אלטשולר שחם (שכאמור גם מתחילת השנה סוגרת את הטבלה). ב-3 שנים הניבה 33.43% וב-5 שנים 60.56%. מה שקלקל את מצבה היה ההשקעה בסין, שעל אף הבעת האמון של מנהלי ההשקעות באלטשולר בשוק זה לאורך זמן, החשיפה אליו צומצמה בינתיים.ובחזרה לתשואות מרץ. במקום השני ניצבת הראל השקעות 9.54% עם 1.80%, וכמו בפברואר היא עדיין מחזיקה בתשואה הגבוהה ביותר ל-12 חודשים אחורה (15.81%). הממוצע הוא 12.74%. את המקום השלישי לקחו יחדיו גם מיטב דש וגם כלל עם 1.48%. כלל לא הצליחה לשמר את ההובלה שרשמה בפברואר, אך עדיין היא מובילה בתשואות מתחילת השנה כאמור.שאר הגופים שטרם הוזכרו דיווחו על תשואות נמוכות מהממוצע הענפי לחודש מרץ (1.42%): מגדל ביטוח 8.55% עם 1.35%, ונתונים נמוכים מהממוצע ב-12 החודשים האחרונים, 3 ו-5 שנים; מנורה מב החז 10.55% עם 1.29%, שגם היא מתחת לממוצעי ה-3 ו-5 שנים; ו הפניקס 5.81% עם 1.1% ובשאר התקופות מעל לממוצע.

- 3.דביר 24/04/2022 18:41הגב לתגובה זואלטשולר נמצאת במובילים במסלול הכללי!!!תפסיקו להיות מגמתיים,מור יורדת לתחתית

- 2.אחד 24/04/2022 15:23הגב לתגובה זולפחות עבור איפה שאני עובד

- שלומי 24/04/2022 16:16הגב לתגובה זוהתקשרתי לבקש הנחה אמרו לי לא. שאלתי למה? ענו - כי אנחנו הכי טובים בשוק. אמרתי להם שהיום הם הכי גרועים ויום אחרי כבר עברתי לחברה אחרת. כמוני עזבו אותם אלפי לקוחות בחודשים האחרונים.

- תעזבו את אלטשולר!! 25/04/2022 16:44עשיתי חישוב ואם הייתי נשאר שם אז הייתי היום עם 35 אלף שקל פחות בקופת גמל. עפים על עצמם יותר מדי

- 1.חיים 24/04/2022 15:04הגב לתגובה זואנא פרסמו את המסלול הכללי ולא רק מניות