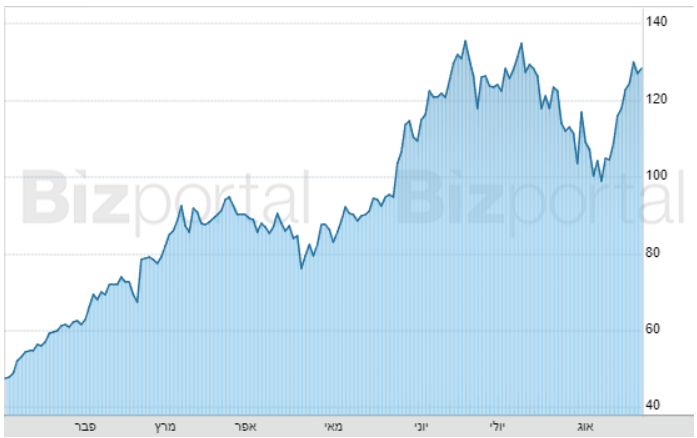

מניית אנבידיה התאוששה מהירידות של חודש יולי, האם זה ישתקף בדוחות?

עונת הדוחות בוול סטריט כמעט מאחורינו, ונראה שהדוח לו מצפים המשקיעים יותר מכל נשאר לסוף - דוחות אנבידיה NVIDIA CORP שצפויים להתפרסם ביום רביעי בשבוע הבא. כאשר החברה צפויה לדווח על רווח של 64 סנט למניה ברבעון לצד הכנסות של 28.65 מיליארד דולר.

מניית אנבידיה מתאוששת מהירידות שחוותה במהלך חודש יולי ותחילת אוגוסט שבאו מעל רקע הירידות במניות חברות הטכנולוגיה הגדולות שדיווחו. חברות כמו גוגל, אמזון, מיקרוסופט ואינטל דיווחו על הוצאות תפעוליות גבוהות מהצפוי בגין השקעותיהן בבינה מלאכותית, והמשקיעים שטרם ראו את ההשקעות האלה מניבות פירות החלו לזוז בכיסא.

מנכ"ל אנבידיה, ג'נסן הואנג; קרדיט: טוויטר

עם זאת, הסנטימנט לקראת דוחות אנבידיה חיובי - בשבוע האחרון, צפי האנליסטים לדוחות ענקית השבבים עודכנה כלפי מעלה ב-10%, מה שעשוי להיות סימן חיובי. בדרך כלל האנליסטים מתקנים את ההערכות שלהם כלפי מטה ככל שמתקרבים למועד הדוחות בשביל להגדיל את הסיכוי שלהם לפגוע בתחזית, אך כאן המצב הפוך.

- אנבידיה זינקה 8%: "השקעות AI של 660 מיליארד דולר הגיוניות לחלוטין"

- אנבידיה מתקשה להתרומם גם כשכסף גדול זורם לשוק

- המלצת המערכת: כל הכותרות 24/7

בין אם אנבידיה תדווה על תוצאות בהתאם לצפי או מעליו, השאלה היא האם דוחות חיוביים כבר מתומחרים במחיר המניה, כאשר המניה עלתה ב-159% מתחילת השנה. אטיפ מאליק, אנליסט ב-Citi סבור שיש עוד הרבה מה לצפות מאנבידיה, וממליץ על אנבידיה כ"קנייה" עם מחיר יעד של 150 דולר, אפסייד של 17% על המחיר הנוכחי של המניה.

"אנחנו מצפים שהחברה תעלה תחזיות לרבעונים הבאים, שההתקדמות בשבבי Blackwell תרגיע את המשקיעים לגבי תחזית חזקה לשנת 2025, ושהמניה תגיע לשיא חדש של 52 שבועות", כתב מאליק.

השבבים החדשים

כזכור, Blackwell הם שבבי הדור הבא של אנבידיה שאמורים להחליף את שבבי ה-H100 של החברה בכל הנוגע לביצועי בינה מלאכותית. בתחילת החודש דווח כי המסירות של השבבים החדשים עשויות להתעכב בעקבות פגם עיצובי שהתגלה לאחרונה בשבב. במידה והעיכוב יתממש, הכנסות של מיליארדי דולרים ליצרנית השבבים עשויות להגיע רק בתחילת 2025, במקום בסוף 2024.

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

סדרת Blackwell צפויה לכלול שני דגמי שבבים: ה-B100 וה-B200, כאשר האחרון יהיה השבב החזק יותר ובעל הביקוש הגבוה יותר. נוסף על כך יש גם את שבב ה-GB200, שהוא מהיר יותר ומכיל שני שבבי B200 בנוסף לשבב שלילי שתפקידו לאפשר שיתוף נתונים בין השבבים ושיפור היעילות. לפי הערכות, אנבידיה תגבה בין 30,000 ל-40,000 דולר עבור שבב ה-B200 ובין 50,000 ל-70,000 דולר עבור GB200. ב-UBS צפו בחודש שעבר כי החברה תמסור 32,500 שבבי B200 ו-43,400 שבבי GB200 ברבעון שמסתיים בינואר 2025. כלומר בערך 7% מהשבבים ברבעון יהיו שבבי Blackwell והרוב המוחלט של השבבים שימסרו יהיו שבבים מהדור הנוכחי.

התרומה לרבעון הרביעי משבבי B200 צפויה לעמוד על 3 מיליארד דולר, או 9% מסך ההכנסות הצפויות של 34.5 מיליארד דולר לפי צפי האנליסטים.

מניית אנבידיה נסחרת לפי שווי של 3.16 טריליון דולר אחרי עלייה של 159% מתחילת השנה ושל 197% ב-12 החודשים האחרונים. המניה נסחרת במכפיל 47 על הרווחים הצפויים לה השנה ובמכפיל 34 על הרווחים הצפויים לה בשנה הבאה.