לקראת שבוע המסחר בוול סטריט - האנליסטים מנתחים

השוק אומנם הופתע ממדד המחירים לצרכן לחודש דצמבר, שהעיד על עלייה באינפלציה ל-3.4% לעומת 3.1% בחודש נובמבר, אבל נראה שהשווקים די התאוששו ואת השבוע שעבר הם סגרו בעליות. לצד זאת, מספר מדדים שפורסמו ממשיכים לתת סיבות לאופטימיות לגבי השוק האמריקאי.

הצריכה הפרטית ממשיכה להפתיע לטובה

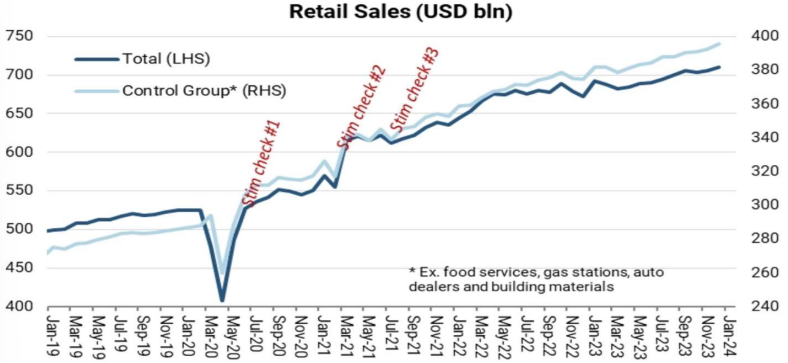

יונתן כץ מלידר מצביע על המדד כמנוע הצמיחה העיקרי של ארה"ב שממשיך להפגין איתנות. בחודש דצמבר המכירות הקמעונאיות עלו ב-0.6% (הצפי היה ל- 0.4%) והחתך הבסיסי (group control, ללא דלקים ועוד מספר רכיבים) עלה ב-0.8% לאחר 0.5% בנובמבר. ברבעון השלישי הצריכה הפרטית עלתה ב-3.1% (ריאלי בחישוב שנתי), וכנראה עלתה ב-2.4% ברבעון הרביעי (נדע ביום חמישי).

"נתונים אחרים מצביעים אף הם על חוזקו של הצרכן האמריקאי. מספר דורשי העבודה החדשים ירד ב-16 אלף איש ל-187 אלף, הרמה הנמוכה ביותר מאז ספטמבר 2022", מוסיף כץ. "מסקנה: הצריכה הפרטית (אשר מהווה 68% מהתוצר) ממשיכה להיות קטר מוביל לצמיחה. סביבה ריאלית חיובית זו לא תומכת בהורדת ריבית מהירה על ידי הפד כפי שמתמחרים השווקים".

מדד אמון הצרכנים

יוני פנינג, האסטרטג הראשי של מזרחי טפחות, מצביע על מדד אמון הצרכנים כהמחשה לסנטימנט החיובי בארה"ב: העלייה החודשית הנוכחית במדד היא הגדולה כרגע מאז דצמבר 2005, ורמת המדד הנוכחית היא הגבוהה מאז יולי 2021, בסמוך לתחילת עליות האינפלציה, וחצי שנה לפני תחילת העלאות הריבית של הפד", מציין פנינג.

"עיקר השיפור במדד נבע מעלייה בציפיות המשיבים לפעילות הכלכלית בעתיד, קרי, בעוד שנה ובעוד שלוש שנים", מוסיף פנינג. "לזה ניתן להוסיף ירידה בציפיות האינפלציה לשנה (3.1% ל-2.9%) ולחמש שנים (2.9% ל-2.8%). בהודעה צוין בנוסף כי השיפור בציפיות האינפלציה נתמכו בתפיסה של הקלה בלחצי המחירים ובתנאי רכישה. נעריך כי מעבר לשיפור המתמשך בצד ההיצע העולמי, יש פה השפעה של ירידת התשואות של החודשים האחרונים, אשר מיתרגמת לאשראי צרכני נוח יותר".

- הדאו ישמור על ה-50,000 נק'? התעסוקה, האינפלציה והמשך הדוחות יכריעו

- אמאר סוברמאניה עובר לאפל - במשימה להוציא אותה מהשיתוק הטכנולוגי

- המלצת המערכת: כל הכותרות 24/7

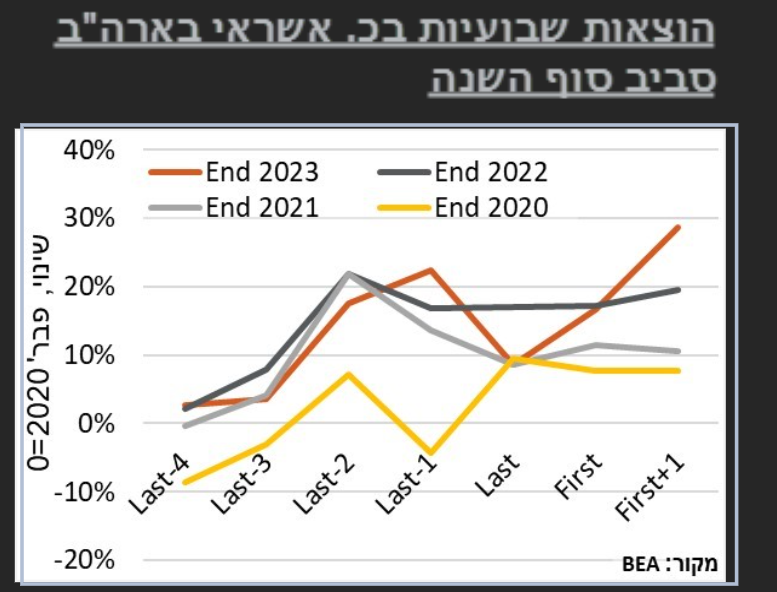

פנינג הצביע גם על נתוני המכירות הקמעונאיות שהפתיעו עם עלייה חודשית ניכרת של 0.6%: "החודש מהווה כמובן אינדיקציה חשובה של עונת מכירות החגים, ובמובן זה, יש פה כנראה הוכחה לסנטימנט צרכני חיובי, למרות רצף העלאות הריבית, וההתמתנות בהידוק שוק התעסוקה. ובעקבותיו התמתנות בקצב העלייה של השכר (הנומינלי והריאלי)" מציין פנינג. "גם הפילוח הענפי הצביע על סנטימנט צרכני חיובי, עם עלייה במכירות של רשתות שיווק, ביגוד ורכבים. כנ"ל, נרשמה ירידה קלה במכירות בתחנות דלק, לאור מחירי הדלק הנמוכים יותר, במהלך החודש".

- פאגאיה מדווחת על רווח שיא - אז למה המניה קורסת?

- מניות בולטות בוול סטריט: אורקל מזנקת, אנבידיה מתממשת

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

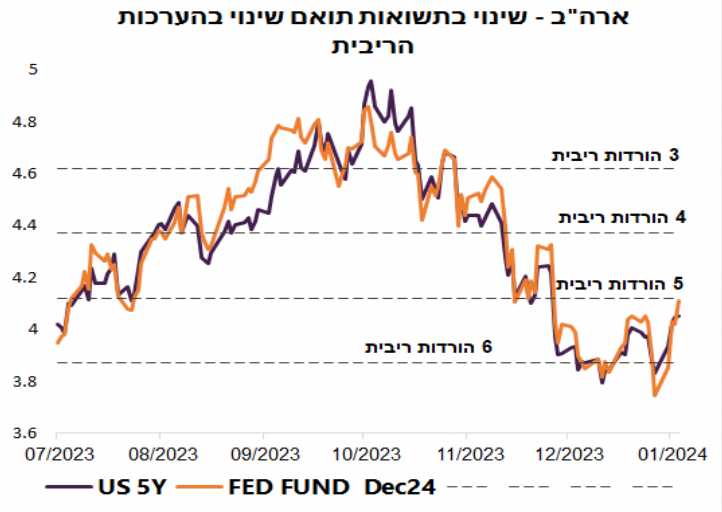

אלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב, מצביע על כך שהשוק מפנים שכנראה לא יהיו הורדות ריבית מהירות מצדו של הפד: "על רקע הנתונים הכלכליים הטובים והמשך שליחת מסרים "נציים" ע"י דוברי ה-FED, בשבוע שעבר נרשמה עלייה די חזקה בתשואות אג"ח בארה"ב תוך עלייה בציפיות הריבית. השוק מגלם כעת כ-5 הורדות ריבית ב-2024, כאשר לפני שבוע הציפיות עמדו על יותר מ-6. הסיכוי להורדת הריבית במרץ שמגולם בחוזים ירד מתחת ל-50%. לדעתנו, כאשר ציפיות השוק יגיעו ל-4 הורדות ריבית, התשואות הארוכות בארה"ב יהפכו שוב לאטרקטיביות להשקעה".

עונת הדוחות נפתחה

עונת הדוחות של הרבעון הרביעי, וגם הדוחות השנתיים של 2023, נפתחה כאשר מספר חברות כבר דיווחו, בינהן חלק מהבנקים הגדולים בארה"ב, אבל גם חברות אחרות כמו למשל ענקית השבבים TSMC.

דיוויד בנימינוב, אנליסט מחקר ב- Global X, מצביע על כך שעונת הדוחות עשויה להצביע על האטה בקצב גידול הרווח למנייה: "עם פתיחתה של עונת דוחות הרווח לרבעון הרביעי של 2023, הציפייה בשוק היא כי נראה התמתנות בקצב הגידול ברווח-למניה (EPS), לרמה של 3% בהשוואה לרבעון הרביעי של 2022, וזאת בעוד קצב הגידול השנתי ברבעון השלישי של 2023 עמד על 4%", מציין בנימינוב. "ההאטה הזו היא חרף העובדה כי רבעון 4 ב-2022 היה חלש יחסית. הגידול השנתי במכירות צפוי לעמוד על 3%".

"ענקיות הטכנולוגיה, ובהן אנבידיה NVIDIA COR , אמזון AMAZON , גוגל GOOGLE , מטא META PLATFORMS , מיקרוסופט MICROSOFT ואפל APPLE הן התורמות הגדולות ביותר לגידול ב-EPS, בעוד מגזרים אחרים צפויים להציג ביצועים נמוכים יותר. אינדיקציות ראשונות שקיבלנו ממקבץ ראשון של דוחות מלמדות כי ייתכן שנהיה עדים להפתעה חיובית, ואולם חשוב בשלב זה לנקוט בגישה זהירה", מוסיף בנימינוב".

הסנטימנט לגבי תעשיית השבבים חיובי במיוחד, במיוחד לאור העובדה ש-STSMC ציינה כי היא צופה צמיחה של בין 20%-25% במהלך שנת 2024. "מניות השבבים חוות באחרונה רוח גבית חיובית, וזאת על רקע הביצועים החזקים של המגזר ב-2023 הודות לתנופת ה-AI וביקוש לשבבים מתקדמים עבור מגוון יישומים", מוסיף בנימינוב. "למרות השוויים הגבוהים, שעשויים לייצר תנודתיות ב-2024, אנחנ אופטימיים לגבי מניות כמו אנבידיה, ברודקום BROADCOM INC , AMD ADVANCED MICRO DEVICES , מיקרון MICRON TECHNOLOGY ואינטל INTEL CORPORATION , בין היתר על רקע התמריצים של חוק השבבים. עם זאת, החברות הללו יצטרכו להצדיק את השוויים הגבוהים שלהן בתוצאות חזקות".

- 1.מחיר לצוואה (ל"ת)22/01/2024 08:55הגב לתגובה זו