האם אנחנו לפני Mפולת ברמה היסטורית?

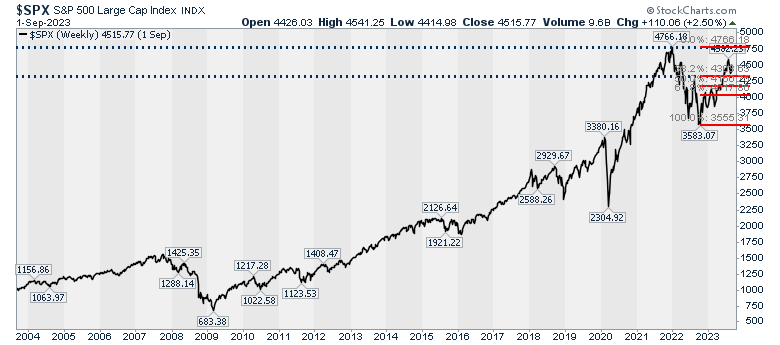

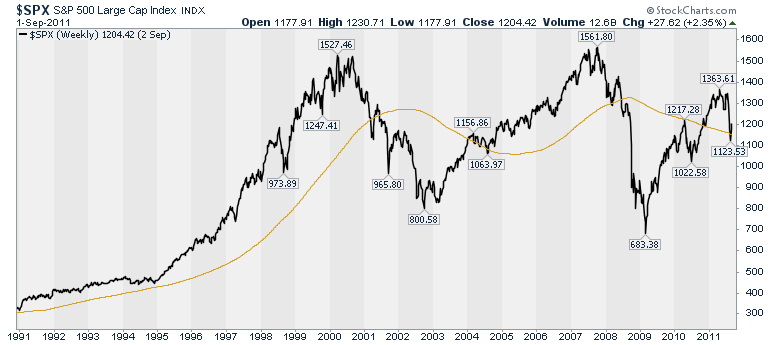

קוראים נחושים פנו אלי השבוע עם שאלה הדומה פחות או יותר לכותרת. חלקם התייחסו לנתונים כלכליים, חלקם בקשו השוואה לגרפים ממפולות עבר וחלקם מצטטים משקיעים ידועי שם שמזהירים ממפולות.בד״כ אני נמנע מדרמטיזציה ומשתדל לעקוב אחרי השווקים ביחד אתכם צעד צעד. אבל, לפעמים שאלות טובות מאפשרות הרחבה של נקודת המבט ושאלה קצת דרמטית עוזרת לשמור על חושים ערניים.פתחתי את הגרף ל - 20 שנים ברזולוציה שבועית וזה מה שאנחנו רואים עליו: 1. אם ננטרל את תנודת הקורונה רואים שהמדד נמצא במגמת עליה ארוכת טווח עם שיפוע עולה כאשר הוא הגיע לשיא האחרון בשיפוע מאוד חד.2. אחרי ההגעה לשיא בשיפוע חד המדד תיקון למטה ואז חזר לעלות אל מה שמסתמן להיות פסגה כפולה סביב 4760. פסגה כפולה דומה לאות M. מדובר כאן ב - M מאוד גדולה לאחר מהלך עליה ממושך וחד. יכולה לגרום לירידה משמעותית בהתאם.השילוב הנ״ל הוא בהחלט צל כבד ומאיים על השוק.עכשיו תסתכלו על גרף זום אין ל- 1991 - 2010. נראה לכם דומה?

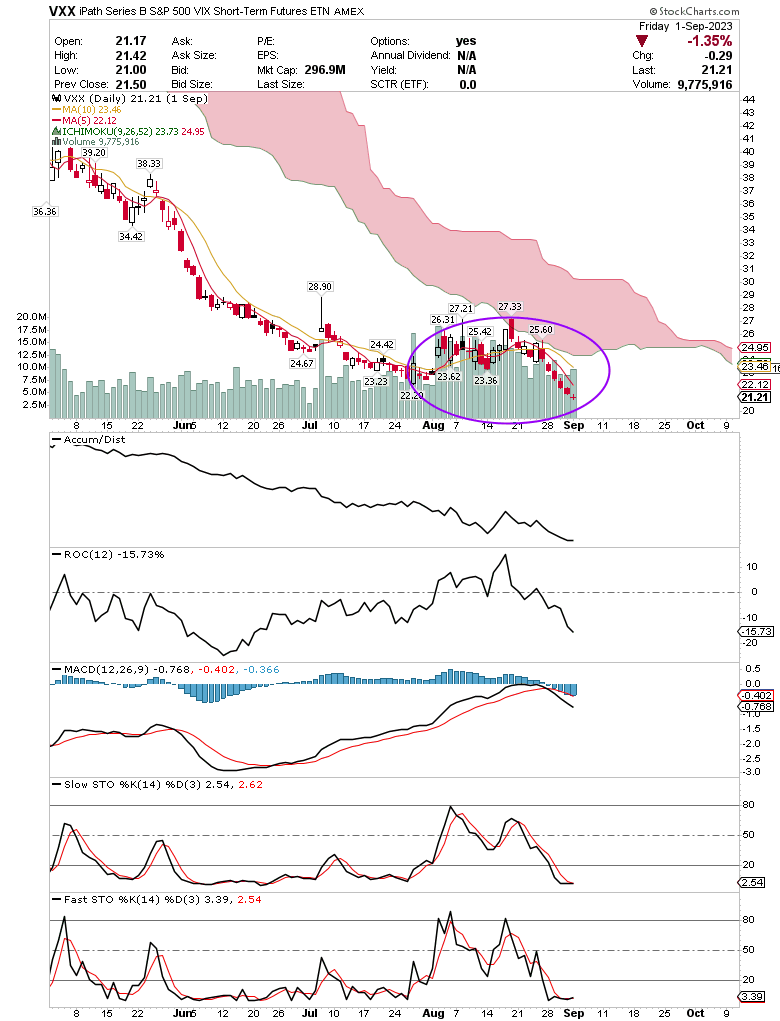

1. אם ננטרל את תנודת הקורונה רואים שהמדד נמצא במגמת עליה ארוכת טווח עם שיפוע עולה כאשר הוא הגיע לשיא האחרון בשיפוע מאוד חד.2. אחרי ההגעה לשיא בשיפוע חד המדד תיקון למטה ואז חזר לעלות אל מה שמסתמן להיות פסגה כפולה סביב 4760. פסגה כפולה דומה לאות M. מדובר כאן ב - M מאוד גדולה לאחר מהלך עליה ממושך וחד. יכולה לגרום לירידה משמעותית בהתאם.השילוב הנ״ל הוא בהחלט צל כבד ומאיים על השוק.עכשיו תסתכלו על גרף זום אין ל- 1991 - 2010. נראה לכם דומה? המסקנה העולה מהניתוח הזה היא שאכן אנחנו צריכים להיות זהירים. כפי שעניתי לחלק מהפונים אלי, יש אינדיקציות סותרות ותמיד יהיו. למשל יש הרבה מניות וקרנות סל שנראות במצב אטרקטיבי לקניה (להלן מריחואנה), הסיפור של AI והשפעתו על העולם וכו׳.ובכל זאת, אם אנחנו מסתכלים על כדור הארץ: וול סטריט ממבט על ניתן לאמר שהגרף נראה מדאיג.מה עושים?1. לקראת השיא מתחילים לשחרר סחורה. מקסימום קונים בחזרה לאחר פריצה.2. 4300 - Stop Loss. חזרנו שוב למספר הזה כאשר הפעם מדדתי יחסי פיבונאצ׳י כאילו המדד כבר הגיע לשיא והתחיל לתקן למטה והגעתי אל אותו מספר משמעותי. ללמדנו כמה חשובה התמיכה ברמה הזו. אז תזכרו: 4300. ירידה מתחת תהיה אזעקת אמת.אפשר ליצור אסטרטגיות מורכבות באופציות לתרחיש ה - M אבל את זה נשאיר להזדמנות אחרת.הדבר החשוב שעשינו היום, אחרי חודשים של אמון במגמת העליה, הוא שפתחנו ערוץ במוח שבוחן גם את תבנית ה - M ואת האפשרות לירידה. מכאן נמשיך לעקוב אחר מה שקורה.אפשרויות לשעת הצורךאנחנו נתחיל להכין כאן רשימת נכסים שישמשו אותנו במקרה שיהיה צורך להתהפך או לקראת מהפך.נתחיל ב - VXX. קרן הסל הסחירה על תנודתיות השווקים כפי שהיא מגולמת בתמחור האופציות. כרגע אנחנו רואים שהיא במגמת שחיקה (שילוב של שחיקת נכס הבסיס ושחיקת זמן של קרנות מסוג זה). אבל, אפשר לראות שיש גידול בנפח המסחר ברמות האלו.

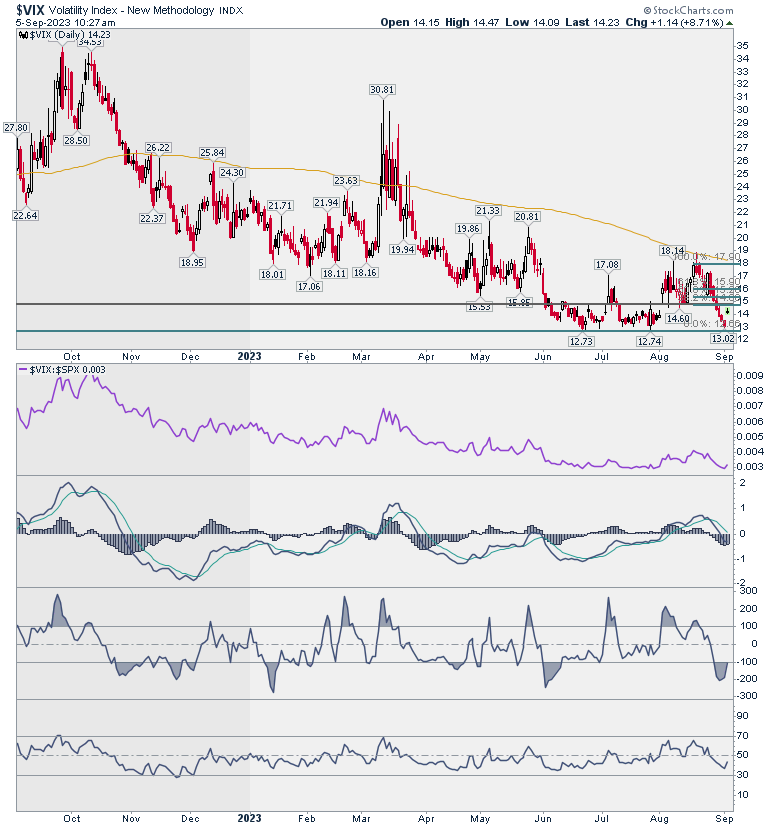

המסקנה העולה מהניתוח הזה היא שאכן אנחנו צריכים להיות זהירים. כפי שעניתי לחלק מהפונים אלי, יש אינדיקציות סותרות ותמיד יהיו. למשל יש הרבה מניות וקרנות סל שנראות במצב אטרקטיבי לקניה (להלן מריחואנה), הסיפור של AI והשפעתו על העולם וכו׳.ובכל זאת, אם אנחנו מסתכלים על כדור הארץ: וול סטריט ממבט על ניתן לאמר שהגרף נראה מדאיג.מה עושים?1. לקראת השיא מתחילים לשחרר סחורה. מקסימום קונים בחזרה לאחר פריצה.2. 4300 - Stop Loss. חזרנו שוב למספר הזה כאשר הפעם מדדתי יחסי פיבונאצ׳י כאילו המדד כבר הגיע לשיא והתחיל לתקן למטה והגעתי אל אותו מספר משמעותי. ללמדנו כמה חשובה התמיכה ברמה הזו. אז תזכרו: 4300. ירידה מתחת תהיה אזעקת אמת.אפשר ליצור אסטרטגיות מורכבות באופציות לתרחיש ה - M אבל את זה נשאיר להזדמנות אחרת.הדבר החשוב שעשינו היום, אחרי חודשים של אמון במגמת העליה, הוא שפתחנו ערוץ במוח שבוחן גם את תבנית ה - M ואת האפשרות לירידה. מכאן נמשיך לעקוב אחר מה שקורה.אפשרויות לשעת הצורךאנחנו נתחיל להכין כאן רשימת נכסים שישמשו אותנו במקרה שיהיה צורך להתהפך או לקראת מהפך.נתחיל ב - VXX. קרן הסל הסחירה על תנודתיות השווקים כפי שהיא מגולמת בתמחור האופציות. כרגע אנחנו רואים שהיא במגמת שחיקה (שילוב של שחיקת נכס הבסיס ושחיקת זמן של קרנות מסוג זה). אבל, אפשר לראות שיש גידול בנפח המסחר ברמות האלו. ה - VIX עצמו, נכס הבסיס, נתמך מעל רמת השפל באזור ה - 13 דולר והחל לעלות. מהלך שלו מעל 14.6 יהיה סימן התעוררות ראשון ומהלך מעל 16 דולר יהיה סימן עליה משמעותי.

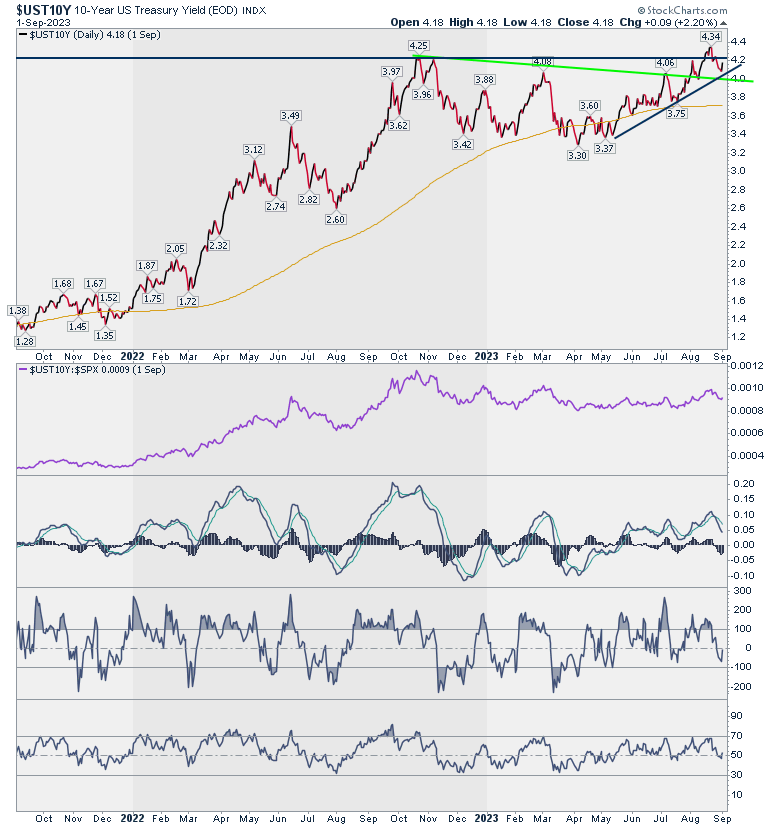

ה - VIX עצמו, נכס הבסיס, נתמך מעל רמת השפל באזור ה - 13 דולר והחל לעלות. מהלך שלו מעל 14.6 יהיה סימן התעוררות ראשון ומהלך מעל 16 דולר יהיה סימן עליה משמעותי. השקעה בנכסים עוקבי VIX היא מאד ספקולטיבית, נשחקת לאורך זמן ומחייבת דיוק יחסי בתזמון. מצד שני היא נותנת מענה דו ספרתי במקרה של נפילה חזקה ומפתיעה של השווקים שיכול לכסות על הפסדים בתיק.אם לשמור על מוד פסימי, שימו לב לתשואות. אדגים על גרף התשואות ל - 10 שנים. הפריצה הראשונה של השיא אומנם התבטלה אבל התשואות חזרו לעלות מאזור תמיכה מאוד משמעותי בו מצטלבים קו המגמה היורד והעולה. מהלך מחודש מעל רמת ההתנגדות שנפרצה אמור יהיה להחזיק מעמד והמשמעות תהיה מכבידה.

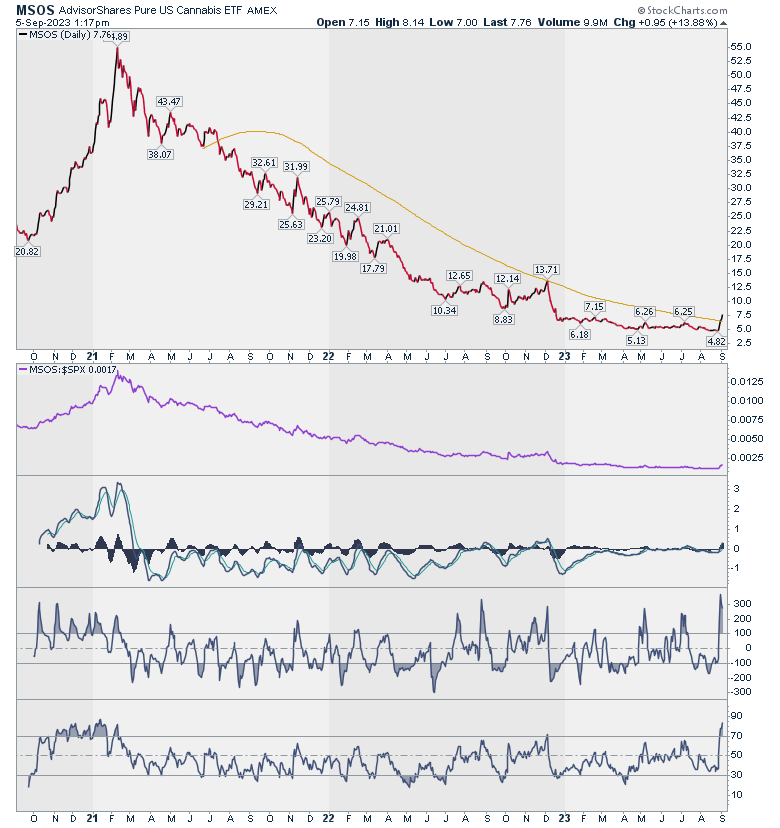

השקעה בנכסים עוקבי VIX היא מאד ספקולטיבית, נשחקת לאורך זמן ומחייבת דיוק יחסי בתזמון. מצד שני היא נותנת מענה דו ספרתי במקרה של נפילה חזקה ומפתיעה של השווקים שיכול לכסות על הפסדים בתיק.אם לשמור על מוד פסימי, שימו לב לתשואות. אדגים על גרף התשואות ל - 10 שנים. הפריצה הראשונה של השיא אומנם התבטלה אבל התשואות חזרו לעלות מאזור תמיכה מאוד משמעותי בו מצטלבים קו המגמה היורד והעולה. מהלך מחודש מעל רמת ההתנגדות שנפרצה אמור יהיה להחזיק מעמד והמשמעות תהיה מכבידה. יש ביקוש למריחואנהאנחנו עוקבים לאחרונה מקרוב אחרי מניות המריחואנה וחזרתן לחיים ונראה שזה זמן טוב לעדכון נוסף. יש הרבה שורטים על מניות התחום ואם הן ימשיכו לעלות אזי כיסוי השורטים עשוי לתרום למומנטום.הקרן הגדולה ביותר היום בענף היא MSOS. נותנת חשיפה למניות אמריקאיות. שימו לב שלראשונה בתולדותיה היא חוצה למעלה ממוצע ל - 200 יום כלפי מעלה. סימן חיובי ביותר. אמורה להיתמך מעל הממוצע שזה בערך מעל 6.5 דולר.

יש ביקוש למריחואנהאנחנו עוקבים לאחרונה מקרוב אחרי מניות המריחואנה וחזרתן לחיים ונראה שזה זמן טוב לעדכון נוסף. יש הרבה שורטים על מניות התחום ואם הן ימשיכו לעלות אזי כיסוי השורטים עשוי לתרום למומנטום.הקרן הגדולה ביותר היום בענף היא MSOS. נותנת חשיפה למניות אמריקאיות. שימו לב שלראשונה בתולדותיה היא חוצה למעלה ממוצע ל - 200 יום כלפי מעלה. סימן חיובי ביותר. אמורה להיתמך מעל הממוצע שזה בערך מעל 6.5 דולר. תשMרו על עצמכם!כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

תשMרו על עצמכם!כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 12.. 10/09/2023 01:20הגב לתגובה זולפי דעתי כמישהו שאמור להיות מנתח מציאות, הכתבה הייתה עם יותר מדי נקודות מבט אישיות ובכך איבוד קשר עם המציאות. עדיף פשוט לכתוב: "כרגע המחיר עולה, עד שהמומנטום והמחיר לא ישתנה אין סיבה לחפש עסקאות שורטת, ואין לי מושג לאן המחיר יזוז מחר" לפי דעתי הדרך הכי קלה לדעת מתי אתה בסינכרון עם השוק או לא, זה מתי שאתה מתחיל לדבר עם עצמך (לחשוב) לפי דעתי גם אין צורך בכלל להסתכל על הVIX או על ה S&P אפשר פשוט להסתכל על המניה שאתה רוצה לקנות/למכור כי ככה אפשר כמה שפחות לראות את המציאות עם הבעת דעות. אבל זה כבר דעה אישית :)

- 11.רפי 08/09/2023 13:26הגב לתגובה זועכשיו למכוררררררררררר

- 10.לרון 08/09/2023 07:01הגב לתגובה זוMפולת, Zיו Aתא MMש Cופירייטר

- 9.לרון 07/09/2023 18:58הגב לתגובה זוירד בחודש וחצי האחרון מ 77 ל 56=ניטרלי=הסיכוי למפולת לא גבוה ב כ ל ל אבל גם הסיכוי לעליות קטן

- 8.כן................................ (ל"ת)ספיר 07/09/2023 16:59הגב לתגובה זו

- 7.שיא עולמי חדש 07/09/2023 09:26הגב לתגובה זוסך החובות העולמי עמד על 187 טריליון $$$ שנת 2023 318 טריליון $$$.

- 6.במכפילי רווח של 27 60 2 מיליון . (ל"ת)תקנו תקנו תקנו 07/09/2023 09:25הגב לתגובה זו

- 5.טריליון ועוד טרליון-הכל אוויר שיתפוצץ (ל"ת)מאיר 07/09/2023 07:01הגב לתגובה זו

- Lרון 08/09/2023 07:04הגב לתגובה זוטריליון-יתפוZץ הBלון

- 4.לא לחכות. להוציא הכל מוקדם ככל האפשר. לא קנביס ולא כלום (ל"ת)משה 07/09/2023 05:25הגב לתגובה זו

- 3.1929 כאן !!! (ל"ת)דן 06/09/2023 22:56הגב לתגובה זו

- 2.יש ביקוש למריחואנה, מחלקים חופשי בהפגנות. רק תבואו. (ל"ת)אחים לנשק 06/09/2023 22:43הגב לתגובה זו

- 1.דניאל 06/09/2023 22:13הגב לתגובה זווזה הטיפים שלך ? רכישת vix ? ותעודה על מריחואנה ? אם כבר מתהפכים לשורט אז תעודת שורט מדדים ולאגרסיבים אפשר כפול 3 כמובן אפשר שורט ישיר על מניות או רכישת אופציות פוט לספקולטיבים.

- לרון 07/09/2023 19:01הגב לתגובה זוצא מהלחץ,אתה לא בגוב האריות,זכור שגם לברי באפט ומונגר הם לא משרטטים זה בסיס להפסדים מתמשכים