על הזינוק במניות היפניות והאם הודו עשויה להחליף את סין?

נרנדרא מודי מבקר בארה"ב ומתקבל בכבוד מלכים. מדוע? כי הודו היא "הפתרון" לסין ומה שחשוב יותר היא מרעיפה סובסידיות ומתנות למיניהן על כל התעשייה המערבית שמתכננת להיכנס להודו. "אני מעריץ של מודי", כתב מאסק לאחר שנפגשו השבוע (מאסק, שיש הטוענים שהוא חושש מסין, לא הסתיר את כוונתו להיכנס בעוצמה להודו). מזה שנים אני כותב שהודו היא הפתרון לבעיה הסינית ובגללה הסינים (אולי) יירגעו. יש סלים רבים שמשקפים הכלכלה שם ובכל מטבע.

מדוע הניקיי עולה מאז קיץ 2012? ה-Abenomics של Shinzo Abe, המעורבות של באפט ומה קורה בסופטבנק:

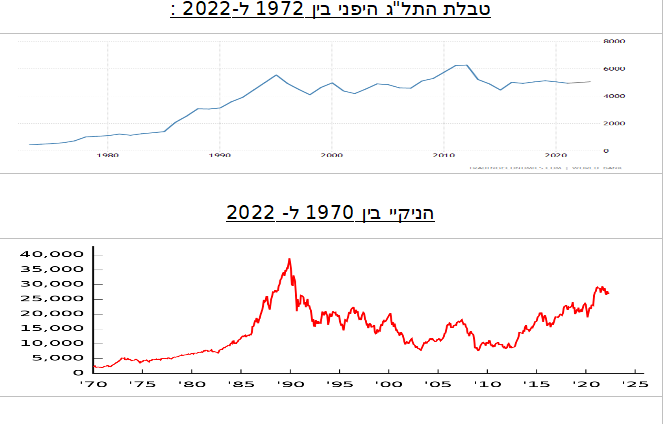

מתחת לרדאר ממש הגיע מדד הניקיי לשיא של 33 שנים, 33.773 נקודות ב-16.6, רק 13.3% מתחת לשיא כל הזמנים, 38,957.44, שיא שנקבע בסוף דצמבר 1989, בשיאה של "בועת הנכסים" ביפן (Japanese asset price bubble) ושהקונצנזוס קבע שלא יחזור לעולם (כפי שקבעו לאחר בועת הדוט קום והתבדו). 23 שנים, בין 1989 ל-2012, ירד הניקיי ובקיץ 2012 התחיל לעלות (עם "גיהוקים" בדרך) עד עצם היום הזה.

מאז יולי 2012 הניב הניקיי 273% לעומת 164% שהניב מאז הדאו ג'ונס. אני מציין זאת כי הדעה השלטת בוול סטריט, לגבי מצבה הכלכלי של יפן מאז משבר "בועת הנכסים", הייתה שלילית. הטענה הייתה, "כלכלת יפן נכנסה לסטגנציה ארוכה ותתקשה, בגלל הדמוגרפיה, התחרות והרגולציה היפנית, לצאת מהמצב הזה. יפן נשארת מאחור במאה ה-21". לאורך התקופה סבלה כלכלת יפן גם מאסונות גרעין ואקלים שהשפיעו לרעה וחזקו את הערכת הקונצנזוס, אבל עם ולמרות כל הבעיות, יפן הייתה ונשארה המעצמה הכלכלית השלישית בגודלה בעולם.

- בואינג מתכוננת להזמנת ענק של 80 מיליארד דולר מהודו - אבל הסכם הסחר עם ארה"ב עדיין רחוק מסגירה

- טראמפ מודיע על הסכם סחר עם הודו ומוריד מכסים

- המלצת המערכת: כל הכותרות 24/7

הניקיי, שעלה, בעשור שקדם לשיא כל הזמנים, בפי 6, "החזיר" את העלייה כולה בתוך 19 שנים של ירידה כשנחת, באוקטובר 2008, על 6,994.90 נקודות ומשם דשדש עד קיץ 2021. "העשור האבוד" קוראים לעשור שלאחר 1989. המעניין הוא שהירידות הארוכות בניקיי לא "חזו" (כפי שבדרך כלל מקובל לחשוב) האטה כלכלית מתקרבת ביפן. התל"ג, שב-1989 הגיע ל-2.3 טריליון דולרים המשיך לעלות ברציפות (מלבד ירידה במשבר 2008) עד 2012 אז הגיע לשיא כל הזמנים, 6.3 טריליון דולרים. ב-2012 כאמור התחיל הניקי לעלות כאשר התל"ג מתחיל להתדרדר ועד ל-2022 ירד ל-4.3 טריליון, ירידה של 32% מאז שיא 2012 וזאת לעומת הניקיי שהציג כאמור עלייה משמעותית.

כלומר, הדעה המקובלת לגבי מדדי המניות שכאילו הם משקפים התפתחויות עתידיות בכלכלה לא הוכיחה עצמה במקרה היפני, ההפך. תוכלו לראות זאת בברור בעקומות התל"ג והניקיי שצרפנו.

- פאגאיה מדווחת על רווח שיא - אז למה המניה קורסת?

- מניות בולטות בוול סטריט: אורקל מזנקת, אנבידיה מתממשת

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

כלכלת יפן מול מדד המניות היפני

עליית הניקיי אגב התחילה, מאז מרץ 2020, לצבור פער יחסית לדאו ג'ונס והתגברה בשלושת החודשים האחרונים של השנה שבהם הניב הניקיי 19.3% לעומת 6.7% בדאו. בחודש האחרון, מאז ה-15.5 היכה הניקיי אפילו את הנאסד"ק.

הבורסה היפנית קרובה לשיא

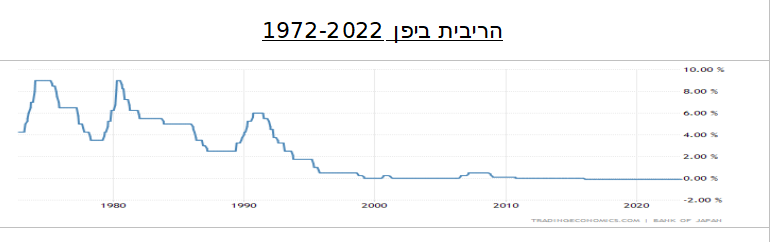

המומחים מסבירים זאת ברווחיות החברות היפניות שעולה, בהיחלשות מטבע הין, בנזילות הגבוהה ובכלכלה שמראה סימנים של התאוששות אלא שהמניות עולות כבר 11 שנים ואילו המטבע היפני התחיל להיחלש רק בקיץ 2021, הנזילות גבוהה מזה 28 שנים (ראו הריבית בגרף למטה) והחברות היפניות לא בדיוק הפליאו בתוצאותיהן כך שההסבר הנכון לעליית הניקיי מקורו בסיבה אחרת.

הריבית ביפן

על מנת שהניקיי ישנה כיוון ב-2012 (בניגוד לכול תחזיות הכלכלנים) וייכנס למחזור עליות ארוך בסביבה כלכלית מתדרדרת, כפי שהייתה ביפן בין 2012 ל-2022, צריכים היו המשקיעים להאמין שמתחיל תהליך של התפתחויות חיוביות לכלכלה, התפתחויות שיבטיחו תנאים שיתאימו לעליית המניות.

תזכרו שהדעה השלטת בנושא הכלכלה היפנית, בשנים שלאחר 2012, הייתה שהכלכלה בסְטַגְנַצְיָה אז על מנת שהמניות יתחילו לעלות, למרות הדעה השלטת, צריכים היו המשקיעים להאמין שנוצרת מציאות שונה, "בעד" מניות, מציאות שתתפתח בעקבות דברים שהממשלה עושה ושבעתיד יעבירו הכלכלה מְסְטַגְנַצְיָה לצמיחה. תופעה כזו ראינו בארה"ב משנכנס ריגן לבית הלבן. השוק עלה תחילה בגלל הציפיות מריגן שהיה ידוע כאיש הכלכלה הקפיטליסטית והשוק החופשי ונפל מאוחר יותר, ב-1987, כאשר המניות עלו "יותר מידי" והציפיות אחרו מלהתממש.

רק מ- 1994, כאשר ה- Reganomics ("כלכלת ריגן") התחילה להשפיע נכנס הדאו למחזור עליות ארוך טווח. זה בדיוק מה שקרה ביפן כאשר Shinzo Abe נכנס לכהונתו השנייה כראש הממשלה ב-2012, שנמשכה עד 2020. הניו יורק טיימס צפה את ההתפתחויות עוד בתקופת הכהונה הראשונה, הקצרה, של Abe, 2006-7. Abe הצליח להעביר רק בתחילת 2013 את תוכניתו הכלכלית, שכונתה Abenomics וכללה את מה שנקרא "שלושת החיצים" (על שם סיפור יפני ישן) של המדיניות. החץ הראשון היה הרחבה מוניטרית שמטרתה השגת יעד אינפלציה של 2%, השני מדיניות פיסקלית גמישה שתשמש תמריץ כלכלי בטווח הקצר, ולאחר מכן השגת עודף תקציבי, והשלישי אסטרטגיית צמיחה המתמקדת ברפורמות מבניות ופרטיות. השקעה במגזר להשגת צמיחה לטווח ארוך והקלות ברגולציה, העתק של ה- Reganomics ולכך חיכו המשקיעים שהתחילו, כבר בקיץ 2012 לאחר שובו של Abe, לאסוף מניות.

אבל מה קרה שקצב העלייה של הניקיי התחיל להאיץ במרץ 2020 ובקצב שנתי יותר מכפול? דעתי היא שהעליות, מאז מרץ 2020, כולל הנוכחיות, הן בעיקר של משקיעים מוסדיים אמריקאים (וגלובליים) בהשראת וורן באפט. באפט התחיל במסע קניות בשוק היפני, בחברות ההשקעה והסחר היפניות המובילות, ב"נפילות הקורונה" של תחילת 2020 וזה, לצד האופטימיות שלו לגבי הסיכויים הכלכליים של יפן (בגלל השינויים שבעקבות ה- Abenomics) בעתיד, הפנו תשומת הלב של מוסדיים אמריקאים וגלובליים גדולים לרפורמות הידידותיות לתאגידים ולבעלי מניות שמבצע הממשל על פי תוכניתו של Abe, שנרצח ביולי 2022 וכמובן גם לפער ההערכות בין חברות מובילות בארה"ב ליפניות ביפן.

אם תבדקו ההיסטוריה של הניקיי תגלו שהמדד פרץ מעלה בשנים 2006-7, תקופת הכהונה הראשונה של Shinzo Abe, נפל לאחר שהפסיד בבחירות ושוב התחיל לעלות ב-2012, כשנכנס לתקופת הכהונה השנייה (דומה מאוד לספור של ריגן בנושא). זה ההסבר ההגיוני היחיד, לדעתי, לשאלה מדוע עלה הניקיי דווקא כשהכלכלה התחילה להתדרדר. המשקיעים הסתכלו קדימה, הבינו את ה"סביבה הידידותית" שבנה Abe והתחילו לאסוף מניות, באפט עקב כנראה אחרי ההתפתחויות וניצל את משבר הקורונה להתחלה של בניית פוזיציה יפנית.

ברקשייר הת'וויי הודיעה ביום שני האחרון כי היא הגדילה אחזקותיה בחמשת חברות הסחר הגדולות ביותר ביפן. באיטוצ'ו (סימול:.T8001 בטוקיו או ITOCY בניו יורק) , ב-Marubeni (סימול:.T8002 ביפן או MARUY בניו יורק), מיצובישי (סימול:.T8058 ביפן או MSBHF בניו יורק), Mitsui & Co (סימול:.T8031 ביפן או MITSY בניו יורק) ו-Sumitomo (סימול:.T8053 ביפן או SSUMY בניו יורק). ברקשייר, שהודיעה לראשונה על הרכישות ב-2020 מגדילה מאז את אחזקותיה כאשר לפי התוכנית תגיע להחזקה של "עד 9.9% בכל אחת מהחברות, כאחזקה לטווח ארוך".

המסמכים הרגולטוריים של החברות הנ"ל, מ-12 ביוני, הראו שברקשייר מחזיקה ב-7.4% ממניות איטוצ'ו, 8.3% ממניות מרובני ומיצובישי, 8.1% ממניות מיצואי ו-8.2% ממניות סומיטומו. חמשת המניות עלו ביותר מ-30% השנה, כאשר מניית Marubeni עלתה ב-62% ומחירה יותר מפי שלושה מאז סוף 2020. זו ההשקעה הגדולה ביותר, עד כה, של ברקשייר מחוץ לארה"ב. בתי המסחר היפנים עוסקים במגוון מוצרים, חומרים ומזון, לרוב כמתווכים, ומספקים תמיכה לוגיסטית. לא במקרה אוסף באפט מניות של חברות כאלו. בריאיון השבוע אמר, "נשמח אם מישהו מהחמישה יבוא אלינו אי פעם ויגיד, 'אנחנו חושבים על לעשות משהו מאוד גדול, או שאנחנו עומדים לקנות משהו והיינו רוצים שותף', או מה שלא יהיה".

בתחילת החודש פורסמה כתבה בפורבס - "האם הגיע (סוף-סוף) הזמן לחזור ולהשקיע ביפן?" בכתבה תמצאו את כל הסיבות בעד ונגד (גולדמן סאקס בעד אבל בבלקרוק לא משוכנעים עדיין...). "בקיצור", מסכם הכתב, "העלייה במניות היפנית עשויה להימשך עוד זמן מה על רקע רכישות זרות. עם זאת, השיקול המרכזי לטווח ארוך יותר יהיה היכולת של יפן להפוך את הכלכלה שלה לדינמית יותר". סיכומים מסוג זה, אומנם לא חדשים, אבל למשקיע של 2023 יש אפשרות לבדוק לבד ומומלץ לעשות זאת.

- 7.ברבור שחור 26/06/2023 13:56הגב לתגובה זולמה להשוות בין 2 מדדים עם מתודולוגיות שונות בתכלית ? כמו להשוות תפוח לבננה. לידיעה מול ה SP500 יש יתרון לניקיי של 40% מול ה נאסד"ק מפגר ב 200% !!

- 6.תודה (ל"ת)t.elimeleh 26/06/2023 13:52הגב לתגובה זו

- 5.מבקש, - מה ה ETF המומלצים בהודו? וביפן? (ל"ת)חיים 25/06/2023 19:21הגב לתגובה זו

- 4.הודו 24/06/2023 06:58הגב לתגובה זובשלב זה לפחות להחליף את סין,עובדה שבאפט בחר יפן

- טל 24/06/2023 13:56הגב לתגובה זוותראה את התהליך קורם עור וגידים. ואין שום קשר לבאפט.

- 3.אבל אם וורן באפט משקיע חזק במניות יפניות, אז יש סיבה (ל"ת)האמת שאני מבולבל 23/06/2023 23:13הגב לתגובה זו

- 2.אבי3 23/06/2023 20:30הגב לתגובה זוהגדולים? איך הניקיי לעומת סאפ500 או נאסדק

- 1.יוסיפון 23/06/2023 15:07הגב לתגובה זו'מניה שלא מוכרים אף פעם' עפ"י הגדרתך...תודה.

- מה קרה? (ל"ת)שלמנ גרינברג 24/06/2023 13:17הגב לתגובה זו

- שנה וחצי של דשדוש (ל"ת)שי 24/06/2023 18:51