לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר השני של 2022, ייפתח על רקע הפתיחה הסוערת של השנה הן במישור הגיאופוליטי, והן במישור הכלכלי. בהתאם, הסקירות של האנליסטים עוסקות בהתפתחויות האחרונות ובהשפעה שלהם על השווקים. כמו גם על הצעדים הבאים של הפד' על רקע פרסום הפרוטוקולים מהישיבה האחרונה.

עונת הדוחות נפתחת

שנת 2021 אמנם נגמרה, ויחד עמה חלפו סיכומי השנה, אך בשבועות הקרובים השווקים ימתינו בציפייה לפרסום תוצאותיהן השנתיות של החברות הבולטות בשווקים. את עונת הדוחות, יפתחו ביום ו', כמיטב המסורת הבנקים והגופים הפיננסים הגדולים: JP MORGAN WELLS FARGO & CO BLACKBAUD INCCITIGROUP

השווקים מגלמים סוף המגפה

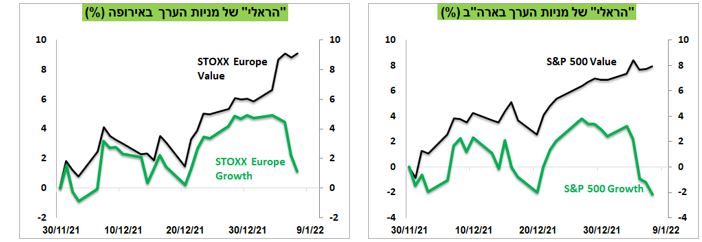

אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, מצביע על כך שהשווקים מגלמים סוף המגפה. לדברי, "'הראלי' במניות הערך בארה"ב ובאירופה בחודש האחרון, בניגוד לתת ביצוע שלהן בתקופות של התגברות גלי התחלואה הקודמים עשוי לסמן שלפי הערכת השווקים שהשפעת המגפה על הכלכלה תלך ותקטן. מתחילת דצמבר מדד מניות הערך בארה"ב השיגו כ-8% ובאירופה כ-9%, לעומת תשואה שלילית או אפסית במניות הצמיחה. נציין שמניות הערך עלו גם בשבוע הראשון של השנה, למרות הירידות בשווקים".

מקור: Bloomberg, מיטב דש ברוקראז'

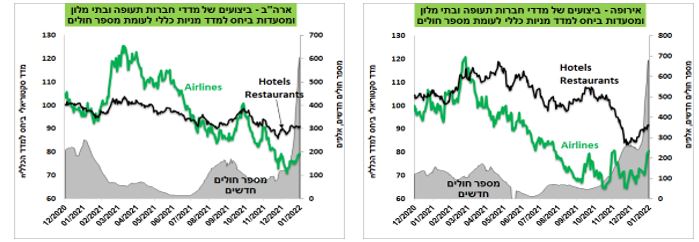

במיטב ממשיכים להמליץ על הטיה למניות בארה"ב שהפעילות שלהן מוטה בעיקר לשוק המקומי, תוך דגש למניות בענפי השירותים. "שיפור ניכר במיוחד נרשם בענפים הכי פגיעים מהתחלואה. מתחילת דצמבר סקטור מניות חברות התעופה באירופה השיג תשואה עודפת של כ-25% מעל המדד הכללי ובארה"ב של כ-7%. סקטור המלונאות ומסעדות עשה 9% ו-5% יותר בהתאמה" נכתב בסקירה השבועית.

- טריליון דולר נמחקו מנאסד"ק: התפכחות מהונאת ה-AI או הזדמנות של העשור?

- אורקל עולה, אנבידיה מאבדת 2% - מה קורה בוול סטריט?

- המלצת המערכת: כל הכותרות 24/7

מקור: Bloomberg, מיטב דש ברוקראז'

השנה נפתחה בסערה, מה הלאה?

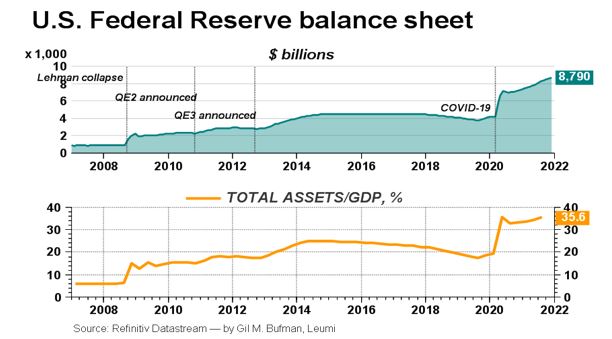

השנה החדשה נפתחה בסערה וישנן התפתחויות רבות בשלל תחומים בין אם ברמה הגיאופוליטית (רוסיה-אוקראינה וקזחסטאן), בין אם ברמה הכלכלית ובין אם בשווקים, אך גיא בית אור, הכלכלן הראשי של פסגות בית השקעות, סבור כי "מבחינת השווקים יש היום כמעט רק משחק אחד בעיר או יותר נכון שאלה אחת שהתשובה עליה תקבע את הכיוון של השנה הקרובה והיא האם הפד יוכל להעלות ריבית ולצמצם את המאזן גם במצב בו השווקים ממש לא מרוצים? בניסוח קצת שונה, האם שהאינפלציה גבוהה במיוחד ואינה זמנית, הפד יכול לא להעלות ריבית??"

אז מה בעצם קרה כאן בשבוע האחרון? "מפרוטוקול הפד' למדנו שחברי הפד נמצאים במצב רוח "ניצי" במיוחד כאשר בתפריט ל-2022 לא נמצאת רק העלאת הריבית, אלא גם צמצום מאזן הפד. חשוב להדגיש כי בסיבוב הקודם, כאשר הפד סיים את תוכנית הרכישות, הוא המתין כמעט 3 שנים בהן שמר על המאזן יציב לפני שהחל לצמצם, אך המציאות ב-2022 היא שונה לחלוטין ותחושת הדחיפות של הפד לסיים את ההרחבה המוניטארית ולעבור למדיניות יותר מצמצמת מעולם לא הייתה גדולה יותר וזאת לאור האינפלציה שכפי שכבר ידוע וברור לכולנו, אינה זמנית וככל הנראה הרבה יותר עקשנית.

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

בסוף השבוע, קיבלנו הצדקה נוספת לאותה תחושת לחץ של הפד לפעול בהקדם כאשר דוח התעסוקה של חודש דצמבר נתן לנו עוד איתות מאוד ברור כי שוק העבודה האמריקאי נמצא בתעסוקה מלאה וכי לחצי השכר בו רק ממשיכים לעלות. מצד אחד תוספת המשרות הפתיעה מטה באופן דרמטי עם עלייה של 199 אלף (צפי שעמד על 450 אלף), אך מצד שני שכר העבודה השלים זינוק של 4.7% ב-2021, משמעותית מעל הצפי שעמד על 4.2%.

שילוב זה של פד "ניצי" שמאוד מוטרד מהאינפלציה, ביחד עם דוח התעסוקה הזה שרק הגביר את החשש כי ההיזון החוזר בין אינפלציה ושכר הולך ומתחזק, הוביל לתנודתיות מוגברת בשווקים בפתיחת השנה עם זינוק בתשואות האג"ח לכל אורך העקום תוך עלייה בתלילותו ולפתיחה שלילית לשנה החדשה בשוקי המניות".

הפרוטוקול של ישיבת הפד' חושף העלאת ריבית בקרוב

לבסוף, הכלכלן הראשי ד"ר גיל בפמן, ואסטרטג הריביות של לאומי שוקי הון, דודי רזניק, מצביעים על כך שפרוטוקול ישיבת השווקים הפתוחים בארה"ב חשף כי הפד עלול להעלות ריבית כבר בחודש מרץ ביחד עם סיום ה TAPERING .

לדבריהם, "חברי ה-FOMC המשיכו להציג את אמצע מרץ כמועד סיום לרכישות הנכסים נטו של הפד. חברי ה-FOMC הדגישו את הצורך במידה רבה של "גמישות" ו"שיקולי ניהול סיכונים ". מהדברים העולים בפרוטוקול נראה שאין חובה בפער זמנים בין סיום הרכישות לבין העלאת הריבית הראשונה.

הפרוטוקול מלמד כי צמצום גודל מאזן הפד עשוי להתחיל בקרוב יחסית וקצב צמצומו עשוי להיות מהיר יותר מאשר במהלכי צמצום קודמים, זאת משום שהתנאים הכלכליים שונים מאשר בעבר וגם משום שהמאזן יצטרך להתכווץ במידה ניכרת יותר בפעם הקודמת, זאת לנוכח העלייה החדה שהייתה בגודל המאזן מאז פרוץ המשבר הנוכחי. נושא צמצום המאזן צפוי לקבל משקל הולך ועולה בדיוני הפד הקרובים וה- FOMC צפוי להודיע מהם עקרונות הנורמליזציה".

- 5.דויד 10/01/2022 09:19הגב לתגובה זובדרך להנפקה בנסדק

- 4.יניב 10/01/2022 08:24הגב לתגובה זומניות כמו דלק קבוצה וקידוחים יעלו הגז כאן ל30 שנה הבאות לפחות . מה עוד שהכריזו השבוע שגז ייחשב כאנרגיה ירוקה !!!

- 3.פנחס 09/01/2022 20:18הגב לתגובה זויחווה טלטלה לא קלה. אחרי כמה שנים של עליות חזקות ושיאים שנשברו לא יקרה כלום אם הבורסה תתממש ב 15-20%.

- 2.יחזקאל 09/01/2022 19:19הגב לתגובה זוזו הפרנסה שלהם ולכן הדעה שלהם מוטה, צריך להיזהר מאוד

- 1.יון 09/01/2022 18:10הגב לתגובה זוכשכולם חושבים שמה שהה במדדים בבורסה לא יחזור אז כך יהיה תנודתיות רבה