זה יספיק? הפד' צפוי להזרים עוד 500 מיליארד דולר עד לסוף השנה

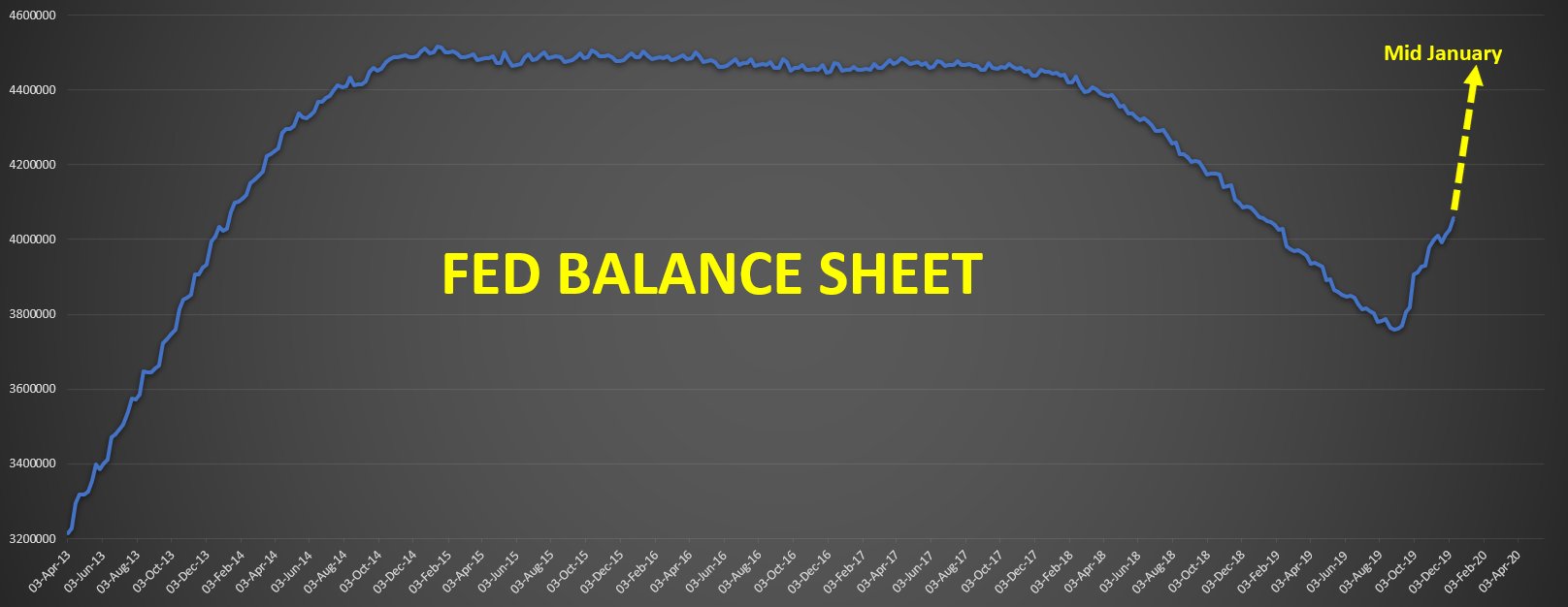

ברקע להתרחשויות בשוקי המימון בחודש האחרון והחשש מזינוק של הריביות בסוף השנה, הפד' מציג הערב את תוכנית גרנדיוזית במטרה להימנע מאיבוד שליטה על שוקי המימון. גולת הכותרת: הפד' להזרים לשוקי הריפו יותר מחצי טריליון דולר עד סוף השנה.כתוצאה מכך, מאזן הבנק שהצטמצם במהלך השנתיים האחרונות, צפוי לקבוע שיא חדש במהלך ינואר הקרוב, כאשר הוא צפוי להשלים זינוק של יותר מ-750 מיליארד דולר בתוך 4 חודשים בלבד.הבנק צפוי להמשיך לבצע הזרקות הון לתקופה של יום בהיקף של עד 120 מיליארד דולר. בנוסף, הפד' צפוי לבצע עוד הזרקות לתקופה של 14-15 ימים עד לסוף השנה בהיקפים משתנים. בסוף החודש צפו הבנק לבצע עוד 2 הזרקות הון לתקופה של שבועיים בהיקף של 120 ו-150 מיליארד דולר. נזכיר כי במקביל צפוי הפד' לרכוש אג"ח קצר טווח בהיקף של עד 60 מיליארד דולר בחודש.הצפי החדש של הפד': בשיא הפעילות, הפד' צפוי לבצע הזרקות הון של כחצי טריליון דולר

- 11.זולטאן זולל ריפו עד שיקיא (ל"ת)במייה 13/12/2019 15:51הגב לתגובה זו

- 10.מתבונן מהצד 13/12/2019 12:57הגב לתגובה זומעניין מתי יבינו שמשהו רקוב בממלכת ארה"ב. אם הדפסת כסף הייתה סוג פעולה שפותר בעיות כלכליות , אזי זה היה פתרון הכי קל. אלא שהדפסת כסף אפשרית כל עוד יש אמונה במטבע. אמונה זו תגמר יום אחד. מתי? השד יודע. אבל היא תגמר. וכשהיא תגמר השם ישמור עלינו ממה שעתיד לקרות. מלחמת עולם שלישית - אפשרות.

- 9.סתיו 13/12/2019 12:28הגב לתגובה זולא מבין מה כזה דחוף להזרים עוד חצי מליארד דולר לשוק שנמצא בשיא חסר תקדים. הנאסדק שבר את 8700 ודוהר למעלה. מה כזה דחוף שהשוק יעלה כל הזמן . אף אחד לא ימות או ימוטט אם השוק ירד קצת , בצורה בריאה. האם הפד נוצר כדי לגרום לשווקים לעלות בלי סוף או שיש לו עוד תפקידים כי בדחיפה לשיאים הוא דווקא הצליח מאוד.

- 8.למה שלא יספיק?! 13/12/2019 11:06הגב לתגובה זוראלי סוף שנה אדיר

- 7.דירה = קורת גג 13/12/2019 08:48הגב לתגובה זודירה = קורת גג

- 6.דירה = קורת גג 13/12/2019 08:12הגב לתגובה זודירה = קורת גג

- 5.מגן הציבור 13/12/2019 06:19הגב לתגובה זוהכל ככ מתוח ומוטרף לא הגיוני מה שקורה בכלל פירמידה אחת גדולה שתסתיים באסון פיננסי

- 4.ככל שמזריקים יותר סימן שהמחלה יותר קשה (ל"ת)צחי 13/12/2019 03:12הגב לתגובה זו

- 3.תזריקו תזריקו בסוף תקבלו בצקת וזיהום (ל"ת)כלכלן 13/12/2019 02:56הגב לתגובה זו

- 2.מי ישלם 13/12/2019 01:59הגב לתגובה זוהבועות יתפוצצו.

- 1.אריאל 12/12/2019 23:49הגב לתגובה זוהזרקות ההון של הפד מסמן איבוד שליטה ושהשוק לא מצליח להתרומם ללא שהוא מונשם.הפד גומר את כל הארנק שלו בנסיונות נואשים להרים את השוק .אם המפולות בדרך .ברקים ורעמים

- עודד 19/12/2019 20:19הגב לתגובה זוהבעיה היא שאין תחתית לארנק של הפד...בעיקרון הוא יכול להדפיס כמה שירצה