שגריר מוכרת בהפסד אחרי שהשווי של גוטו צלל מ-500 מיליון שקל ל-20 מיליון

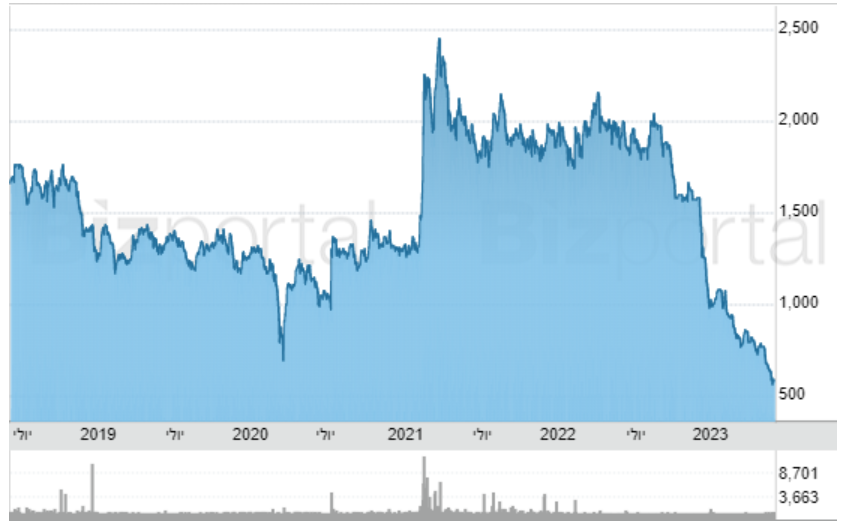

חברת שגריר שגריר 1.13% יוצאת מרוב האחזקה שלה במניות גוטו גוטו 0% (21.1%) ומוכרת לבעלים של גוטו מניות בהיקף של 15% ממניות גוטו במחיר של 3.98 שקל למניה ותמורת 3 מיליון שקל בלבד. סביר להניח שמדובר כחלק ממהלך כללי של שגריר למכור את כל המניות שלה בחברה. בינתיים שגריר תישאר עם 6% מהמניות בלבד.בגוטו מדברים על "הבעת אמון" ועל מחיר שגבוה ב-5% ממחיר השוק, אבל צריך לזכור את ההקשר - מניית גוטו התרסקה מאז המיזוג משווי של 500 מיליון שקל ל-20 מיליון שקל בלבד - נפילה של 94%. הסיבה שבכל זאת אפשר לקרוא לזה סוג של הבעת אמון היא העובדה שאחרי התרסקות כל כך גדולה במניה - בעלי המניות של גוטו רוכשים בכל זאת מניות, כלומר הם לא חושבים שהחברה מחוסלת והגיעה לסוף דרכה, למרות שהמזומנים הקופה מידלדלים. לפי החברה, המניות הנרכשות יהיו חסומות למסחר ב-12 החודשים הקרובים "במטרה להציג אמון לטווח ארוך בפעילות החברה".הרוכשים הם מנכ"ל גוטו גיל לייזר שירכוש 33% מהמניות בשווי של 1 מיליון שקל, וכן סמנכ"ל הכספים תומר גלר ומנהל הטכנולוגיות הראשי (CTO) יונתן שליו. בנוסף, גם שוקי אברמוביץ ויוסי בן שלום (מהבעלים של DBSI שמחזיקה בשגריר) שקונה בפעם השנייה מניות באופן ישיר.שגריר, שהמניה שלה בעצמה התרסקה ב-70% במהלך 12 החודשים האחרונים לשווי שוק של 63 מיליון שקל בלבד, הפסידה על פי הערכות עשרות מיליוני שקלים בשנתיים האחרונות במניות שלה בחברת גוטו. גוטו מוזגה לשלד נרהטק לפי שווי של 500 מיליון שקל, כאשר שגריר שכבר החזיקה ב-50% מהמניות דוללה לאורך הדרך ל-21.5%, תחילה דרך המיזוג עם חברת הקטנועים החשמליים הגרמנית Emmy שהוריד את הנתח של שגריר ל-37% ממניות גוטו ולאחר מכן ל-21.5% עם השלמת המיזוג עם נרהטק. בכל מקרה, הנתח של שגריר בגוטו היה כ-100 מיליון שקל וכעת היא יוצאת כאמור תמורת 3 מיליון שקל (וממשיכה להחזיק במניות בשווי של 1.5 מיליון שקל).שגריר הפכה לסוג של חברת אחזקות (ממנופת - חוב של 130 מיליון שקל), כאשר שווי הפעילות שלה עצמה מוערך רק ב-15-20 מיליון שקל. המניות של גוטו מוערכות ב-4.5 מיליון, שנפ ב-40 מיליון. שגריר הרוויחה בשנה שעברה כ-10 מיליון שקל על הכנסות של כמעט 300 מיליון. מעבר לכך, היא מחזיקה ב-70% מהמניות של חברת א.צ.מ. מדובר על חברה שמטפלת בכלי רכב והתאמתם לאנשים עם מוגבלויות. היא רכשה את החברה תמורת 91 מיליון שקל ובינתיים היא רשומה בספרים של שגריר לפי 100 מיליון שקל, כלומר לא הורידה שווי - ויותר מכל שווי השוק של שגריר עצמה. מניית שגריר נפגעה בשנה האחרונה בעקבות התמורות בעולם הרכב - המשבר בשרשראות האספקה הקפיץ את מחירי החלפים לרכב, ושגריר שמוכרת כגוררת רכבים ומתקנת את כלי הרכב בשביל הלקוחות וגם נותנת להם רכב חלופי - לא הייתה יכולה להקפיץ את המחירים כל כך מהר ושילמה את המחיר. שלא לדבר על כך שהעובדה שלקח יותר זמן להשיג חלקי חילוף האריך את משך הזמן לתיקון כלי הרכב וממילא את העלות על השכרת כלי הרכב החלופיים ללקוחות. מניית שגריר, ב-5 השנים האחרונותובחזרה לגוטו, היא אמנם צומחת בשורה העליונה (ההכנסות קפצו בשנת 2022 ל-77 מיליון שקל, לעומת 51 מיליון בשנת 2021), אבל ממשיכה להפסיד בשורת הרווח התפעולי והנקי. ההפסד התפעולי (בנטרול הוצאות חד פעמיות) זינק ל-55 מיליון שקל, לעומת 35.6 מיליון בשנת 2021 ו-13 מיליון ב-2020. הפסד הנקי היה עומד על כ-60 מיליון שקל, לעומת 47 מיליון בשנת 2021 ו-25 מיליון בשנת 2020.גוטו רוצה להגיע ל"רווחיות ועצמאות פיננסית" ולכן מנסה למכור פעילויות הפסדיות ומכרה את הפעילות התפעולית בספרד לחברת האוטומוטיב ASTARA, שתרכוש את כל החזקותGoToבחברת הבת בספרד תמורת 6.4 מיליון שקל, ו"תרכוש בכך זכויות בלעדיות לשימוש במותגGoToבשטח ספרד בלבד לצורך מתן שירותי שיתוף רכבים לתקופה של 24 חודש". אסטרה גם תשלם 1.5 מיליון שקל בשנהעל שימוש בטכנולוגיה שלGoToבעיר מדריד. בגוטו מעריכים שהמהלך יוביל לצמצום הפסד עתידי של 12 מיליון שקל בשנת 2023 ולשחרור ערבויות בנקאיות של 6.4 מיליון שקל ולכן צופה שיפור של 24 מיליון שקל בתזרים, שיסייע לה מול ההפסד לש 35.5 מיליון שקל בתזרים של שנת 2022 (ותזרים שלילי של 24 מיליון שקל בשנת 2021).שוקי אברמוביץ,חבר מועצת המנהלים של גוטו, מסר: "החברה עוברת תהליך אסטרטגי שעיקרו מיקוד באזורי פעילות ובתחומים רווחיים מתוך מטרה להגיע לאיזון תפעולי ולממש את הפוטנציאל העסקי הרב הקיים בחברה".גיל לייזר, מנכ"לGoTo מסר: "החברה תהליך שיטתי למיקסום ערך הנכסים, כחלק מהמשך יישום אסטרטגיית המיקוד ברווחיות. במסגרת זו החברה הוכיחה לאורך הרבעונים האחרונים שהיא מצליחה למכור ולמנף פעילויות צומחות ויחד עם זאת לסגור פעילויות מפסידות, לטובת התאמת המודל העסקי לצרכיי החברה ולהתייעל מתוך מטרה לצמצם את התזרים השלילי ולחתור להגעה לאיזון ורווח."במסגרת זו, אנו מצליחים לחתום על שיתופי פעולה עם חברות בינלאומיות מובילות ולבסס מודל של הכנסות משימוש בטכנולוגיה. ההסכם עםASTARA (מכירת הפעילות בספרד תמורת 6.4 מיליון שקל. נ"א) עשוי לפתוח עבורנו אפשרות לכניסה לשווקים נוספים, יצירת תזרימי מזומנים יציבים ומינוף כוח המותג. אנו מאמינים שנדע לייצר שינוי אמיתי בעולם התחבורה השיתופית".

מניית שגריר, ב-5 השנים האחרונותובחזרה לגוטו, היא אמנם צומחת בשורה העליונה (ההכנסות קפצו בשנת 2022 ל-77 מיליון שקל, לעומת 51 מיליון בשנת 2021), אבל ממשיכה להפסיד בשורת הרווח התפעולי והנקי. ההפסד התפעולי (בנטרול הוצאות חד פעמיות) זינק ל-55 מיליון שקל, לעומת 35.6 מיליון בשנת 2021 ו-13 מיליון ב-2020. הפסד הנקי היה עומד על כ-60 מיליון שקל, לעומת 47 מיליון בשנת 2021 ו-25 מיליון בשנת 2020.גוטו רוצה להגיע ל"רווחיות ועצמאות פיננסית" ולכן מנסה למכור פעילויות הפסדיות ומכרה את הפעילות התפעולית בספרד לחברת האוטומוטיב ASTARA, שתרכוש את כל החזקותGoToבחברת הבת בספרד תמורת 6.4 מיליון שקל, ו"תרכוש בכך זכויות בלעדיות לשימוש במותגGoToבשטח ספרד בלבד לצורך מתן שירותי שיתוף רכבים לתקופה של 24 חודש". אסטרה גם תשלם 1.5 מיליון שקל בשנהעל שימוש בטכנולוגיה שלGoToבעיר מדריד. בגוטו מעריכים שהמהלך יוביל לצמצום הפסד עתידי של 12 מיליון שקל בשנת 2023 ולשחרור ערבויות בנקאיות של 6.4 מיליון שקל ולכן צופה שיפור של 24 מיליון שקל בתזרים, שיסייע לה מול ההפסד לש 35.5 מיליון שקל בתזרים של שנת 2022 (ותזרים שלילי של 24 מיליון שקל בשנת 2021).שוקי אברמוביץ,חבר מועצת המנהלים של גוטו, מסר: "החברה עוברת תהליך אסטרטגי שעיקרו מיקוד באזורי פעילות ובתחומים רווחיים מתוך מטרה להגיע לאיזון תפעולי ולממש את הפוטנציאל העסקי הרב הקיים בחברה".גיל לייזר, מנכ"לGoTo מסר: "החברה תהליך שיטתי למיקסום ערך הנכסים, כחלק מהמשך יישום אסטרטגיית המיקוד ברווחיות. במסגרת זו החברה הוכיחה לאורך הרבעונים האחרונים שהיא מצליחה למכור ולמנף פעילויות צומחות ויחד עם זאת לסגור פעילויות מפסידות, לטובת התאמת המודל העסקי לצרכיי החברה ולהתייעל מתוך מטרה לצמצם את התזרים השלילי ולחתור להגעה לאיזון ורווח."במסגרת זו, אנו מצליחים לחתום על שיתופי פעולה עם חברות בינלאומיות מובילות ולבסס מודל של הכנסות משימוש בטכנולוגיה. ההסכם עםASTARA (מכירת הפעילות בספרד תמורת 6.4 מיליון שקל. נ"א) עשוי לפתוח עבורנו אפשרות לכניסה לשווקים נוספים, יצירת תזרימי מזומנים יציבים ומינוף כוח המותג. אנו מאמינים שנדע לייצר שינוי אמיתי בעולם התחבורה השיתופית".

- 2.אנונימי 17/12/2023 23:14הגב לתגובה זופשוט חיסלו אותם. כמה עצוב!

- 1.מגיע לכם 05/06/2023 16:57הגב לתגובה זועם רכב לא רצו להוציא אותי בגלל שלא היה אליי בכיס כרטיס אשראי , בשביל איזה פיקדון מסריח של 40-50 שח שבמידה ואצתרך לשלם במידה ואולי זה יהיה בתשלום למרות שיש ביטוח, לא סירבתי לשלם במידה וווו' אבל הם לא שלחו שום חילוץ עד שלא אביה אשראי , בסוף נעזרתי על ידי נהגים אחרים ביזבזתי שעתיים עד שהבאתי אשראי מחבר( זה היה מוקדם בחג אף אחד לא עונה לטל) ושגריר זה חברה זבל אומר בואדאות , שיפשטו את הרגל, לקבל כסף ולא לשלוח חילוץ וס אמא שלהם

- אתה גולם ואנשים כמוך לא צריך לחלץ. (ל"ת)דוד 06/06/2023 14:33הגב לתגובה זו