"התחלופה הגדולה" - האם הריצה של מניות הביג טק הסתיימה?

בשבוע האחרון וול סטריט מתנהגת בצורה שהרבה משקיעים לא ציפו לה. מדד המחירים לחודש יוני העיד על אינפלציה שלילית לראשונה מאז מאי 2020, שיא הקורונה, מה שהעלה את הסיכויים להורדת ריבית של הפד' בהחלטת ספטמבר ומכך הביא גם לאופטימיות בשווקים, אלה שהאופטימיות לא נגעה במניות הגדולות כפי שהרבה משקיעים אולי ציפו - מאז פרסום המדד הנאסד"ק 100 ירד ב-2.5% בעוד הראסל 2000 עלה ב-10%, תשואה עודפת של 12.5% לטובת הראסל. למה המשקיעים לא רצים למניות הגדולות והאם זה מסמל את ההתחלה של שינוי שיווי המשקל בשוק, או כמו שבתקשורת האמריקאית כבר מכנים "התחלופה הגדולה"? לא בטוח, אבל הסימנים לכך שכן דווקא מתגברים, ויש לכם איך להרוויח מזה.

למה הראסל מציג ביצועים טובים יותר מהנאסד"ק?

במהות הורדת ריבית היא טובה לשווקי המניות, היא מביאה לכך שלאזרחים יש יותר כסף פנוי וכך יותר כסף נכנס לשוק ומביא לעליות. באופן טבעי הכספים האלה זורמים למניות הגדולות בדרך כלל, בין אם בצורה ישירה או בין אם בצורה עקיפה דרך השקעות במדדים בהם למניות הגדולות יש משקל גדול יותר.

אלא שהפעם אנחנו רואים דבר שונה. מדד הראס"ל 2000 שכולל 2000 מניות קטנות עד בינוניות מציג תשואה עודפת על המדדים המובילים. הסיבה לכך היא ככל הנראה החששות שיש בשוק ממיתון בשילוב החששות מתמחורי יתר של המניות הגדולות (ד"ר אדם רויטר על החששות ממיתון; גיא טל על תמחור השוק).

החששות בגין תמחור יתר של השוק נובעים מהעליות החדות שהמניות הגדולות מציגות בתקופה האחרונה. ה-S&P 500 והנאסד"ק 100 שוברים שיאים כאשר העליות מגיעות בעיקר ממניות בודדות בפסגה - אנבידיה, אפל, מיקרוסופט, גוגל, אמזון, מטא ועוד. החברות אומנם ממשיכות לדווח על תוצאות מעל לצפי האנליסטים אבל העליות במניות עדיין נוטעות "פחד גבהים" מסוים בליבם של המשקיעים.

החששות ממיתון נובעים מכמה סיבות, כמו רמת החיסכון של הצרכן האמריקאי, ההכנסה הריאלית הפנויה ושוק הדיור. במידה וכלכלת ארה"ב אכן תיכנס למיתון משמעות הדבר שהחברות הגדולות שמניותיהן נסחרות בתמחור גבוה יותר בגלל הצמיחה שצפויה להן יספגו פגיעה בפעילות שתאט את הצמיחה ותהפוך את הפרמיה שלהן ללא מוצדקת. מנגד חברות קטנות ובינוניות שנסחרות במכפילים נמוכים יותר גם ככה כנראה לא ייפגעו משמעותית, במיוחד כשאלו חברות העוסקות בתחומים בסיסיים יותר כמו תעשייה או שירותים, ולא טכנולוגיה כמו חברות הביג טק.

- האם אנחנו שוב מריחים בועה?

- אין AI בלי אנרגיה - האם המהפכה בדרך להיעצר בגלל חסמים באנרגיה?

- המלצת המערכת: כל הכותרות 24/7

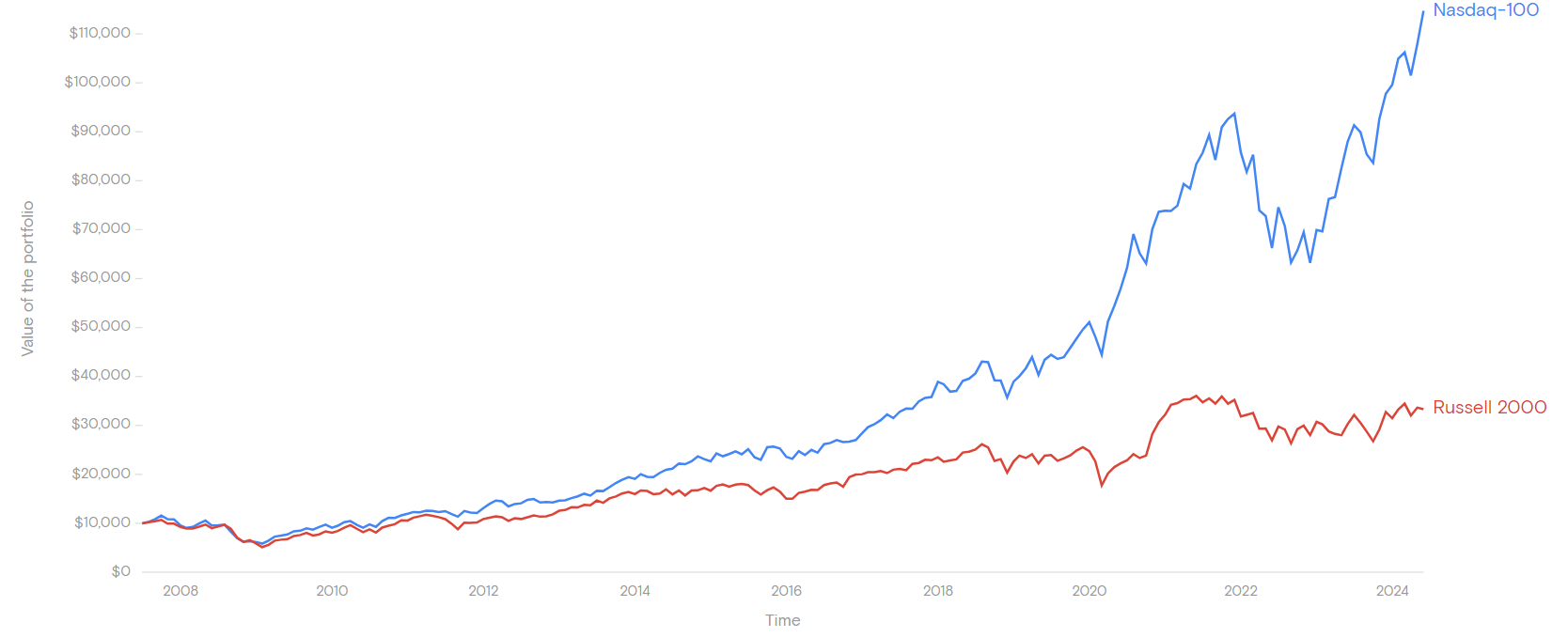

קשה לנבא האם התשואה העודפת של הראסל תימשך, אבל בהסתכלות היסטורית ניתן לראות שהפערים בין הראסל לנאסד"ק לא גבוהים כפי שהם ב-5 שנים האחרונות. זה לא בהכרח אומר שהתמונה תתהפך אבל בהחלט סביר שהראסל לכל הפחות יצמצם את הפער בתקופה הקרובה מה שיביא לתשואות גבוהות יותר במדד.

התשואה של מדד הנאסד"ק 100 מול הראסל 2000 מאז 2007

איך אפשר להרוויח מהשינויים בשוק?

השקעה במדד S&P 500 נחשבת לאסטרטגיית השקעה פופולארית ודי בצדק, לאורך זמן המדד משיג תשואות טובות יותר מכל מנהל השקעות כזה או אחר בצורה עקבית. עם זאת, רוב התנועה של המדד כאמור נובעת מהתנועה של המניות הגדולות בו, כאשר למניות הגדולות יותר יש משקל גדול יותר על המדד - לאנבידיה למשל יש משקל של 7% במדד.- משקיע אקטיביסט נכנס לטארגט: רשת הקמעונאות תחת לחץ להחזיר את הצמיחה

- אפל סוגרת את 2025 בין התאוששות בסין ללחץ משפטי בארה״ב

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

לכן משקיעים שחוששים מנפילה של המניות הגדולות חוששים גם מנפילה של המדד.

דרך אחת להקטין את הסיכון הזה אך עדיין להיחשף ל-500 החברות הגדולות בארה"ב היא השקעה במדד S&P 500 במשקל שווה. כאן אתם משקיעים בקרן סל שמשקיעה באותן 500 החברות הכלולות במדד אך לכל אחת מהן יש משקל שווה בתיק, כלומר 0.2% לכל מניה. בהשקעה כזו אתם מגבילים את החשיפה שלכם למניות הטק הגדולות ואת הסיכון מנפילה שלהן אך עדיין שומרים על חשיפה למניות הגדולות ביותר בשוק.

לפרטים נוספים על השקעה במדד במשקל שווה מוזמנים לקרוא כאן.

- 1.בינתיים הראסל יורד, והנאסד"ק הטכנולוגי ממריא... (ל"ת)מרקוס 22/07/2024 17:12הגב לתגובה זו

- יאיר רובין 13/07/2025 10:16הגב לתגובה זוהאם הראסל יורד בינתיים וההנאסדק עולה

שווקים מסחר (AI)

שווקים מסחר (AI)השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

השווקים ממשיכים את ראלי סוף השנה במסחר דל יחסית, כשברקע אופטימיות לגבי הצמיחה הכלכלית בארצות הברית עם ציפייה לשיפור ברווחיות החברות ב-2026. במקביל, הדולר נמצא ברמות נמוכות יחסית מול סל המטבעות, מה שתומך בסחורות ובמיוחד במתכות יקרות.

מדד מניות עולמי של MSCI עלה קלות במסחר באסיה ונמצא בדרך ליום שביעי רצוף של עליות עם עלייה של כ0.3%. חלק מהשווקים באסיה, כולל אוסטרליה והונג קונג, סגורים לרגל החגים. במילים אחרות, מדובר בראלי שמתרחש במסחר דליל.

בשוק האג"ח האמריקאי התשואה ל-10 שנים עלתה בכ-2 נקודות בסיס לכ-4.15%. התזוזה הקטנה הזו משקפת את המתיחות שהשוק מתמודד איתה בתקופה האחרונה: נתוני צמיחה חזקים מהצפוי בארצות הברית מקטינים את ההימורים על הורדות ריבית מהירות בתחילת השנה. יותר צמיחה פירושה פחות לחץ מיידי על הפד להקל, גם אם האינפלציה מתמתנת בהדרגה.

מדד הפחד של וול סטריט, VIX, ירד לרמה הנמוכה ביותר השנה, איתות לכך שהמשקיעים מוכנים לקחת סיכון. עם זאת, רמות תנודתיות נמוכות מאוד לעיתים מעידות גם על שאננות מוגזמת, במיוחד כשהשוק נשען על נרטיב אחד מרכזי.

- אנבידיה משתלטת על מתחרה - חברת השבבים גרוק

- אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

- המלצת המערכת: כל הכותרות 24/7

תופעת ראלי סנטה קלאוס: מציאות או אשליה?

חלק גדול מהאופטימיות נשען על תופעת ראלי סנטה קלאוס - תקופה של סוף השנה והימים הראשונים של השנה החדשה שבה קיימת נטייה לעליות בשוקי המניות. נראה שהמשקיעים מנסים למשוך את המדדים לעוד שיאים, גם אם ההתלהבות סביב הבינה המלאכותית ותוואי הריבית של הפד כבר אינם מתקבלים כמובנים מאליהם. בחלק מהחודש נשמעו חששות לגבי התמחור הגבוה של מניות טכנולוגיה, כולל מניות שמזוהות עם גל הבינה המלאכותית, אך כעת השוק חוזר להתמקד בתחזיות לרווחיות ב-2026. מדובר ב"סיבוב" קלאסי של השוק: פחות דיון על כמה המניות יקרות, יותר דיון על האם החברות יספקו צמיחה שמצדיקה את המחיר. במצב שבו הציפיות גבוהות, גם עונת דוחות כספיים טובה אך לא מצוינת עלולה להיתפס כאכזבה.

וול סטריט שור (גרוק)

וול סטריט שור (גרוק)פיירפליי נופלת ב-12%, טסלה יורדת יותר מ-1%; המדדים יורדים קלות

המסחר בוול סטריט מתנהל ביציבות יחסית, עם תנודתיות נמוכה ומחזורי מסחר דלילים, כאשר המשקיעים חזרו מחופשת חג המולד ליום מסחר בודד לפני סוף השבוע. מדדי דאו ג’ונס, S&P 500 ונאסד״ק נעו סביב רמות הפתיחה, ללא כיוון ברור, על רקע היעדר חדשות כלכליות משמעותיות.

המסחר השקט מגיע לאחר שיום המסחר המקוצר של ערב חג המולד הסתיים בשיאים היסטוריים. מדדי דאו ג’ונס ו־S&P 500 ננעלו ברמות שיא, וכל שלושת המדדים המרכזיים רשמו חמישה ימי עליות רצופים. בכך נכנסה וול סטריט רשמית לתקופת “ראלי סנטה קלאוס”, הנמשכת מסוף דצמבר ועד תחילת ינואר.

במבט רחב יותר, השווקים בדרך לשבוע חיובי נוסף ולסיכום שנה חזקה במיוחד. מדד S&P 500 עלה בכ־18% מתחילת השנה והוא מציג אחת השנים הטובות בעשור האחרון. מדד נאסד״ק מוביל את העליות עם זינוק של יותר מ־20% בשנת 2025, למרות תנודתיות חריפה מוקדם יותר השנה, כולל ירידה זמנית לטריטוריית שוק דובי לאחר הכרזת מכסי היבוא הנרחבים של הנשיא טראמפ באפריל.

במקביל לשווקי המניות, שוק הסחורות ממשיך למשוך תשומת לב. חוזים עתידיים על זהב וכסף טיפסו לשיאים חדשים, על רקע מתיחות גיאופוליטית מתחדשת והיחלשות הדולר. מגמות אלו מחזקות את מעמד המתכות היקרות כנכסי מקלט בתקופות של אי־ודאות גלובלית. למרות העליות המתמשכות, המשקיעים מגלים זהירות בנוגע למדיניות הריבית של הפדרל ריזרב. ההסתברות להפחתת ריבית כבר בחודש הקרוב ירדה לפחות מ־15%, והציפיות לגבי חודש מרץ נותרות מעורבות. בהיעדר נתוני מאקרו ודוחות כספיים משמעותיים בימים הקרובים, המסחר לקראת סיום השבוע צפוי להמשיך להתנהל בשקט יחסי.

- טסלה תחת בדיקה: האם ידיות החירום במודל 3 מסוכנות בשעת משבר?

- אילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

- המלצת המערכת: כל הכותרות 24/7

משקיע אקטיביסט נכנס לטארגטTarget Corp. 2.07% : רשת הקמעונאות תחת לחץ להחזיר את הצמיחה - לאחר שנה של חולשה מתמשכת במכירות ושחיקה חדה במניה, קרן Toms

Capital בונה אחזקה ברשת, רגע לפני חילופי מנכ״ל ותוכנית השקעות של 5 מיליארד דולר בניסיון לעצור את ההידרדרות