קופות הגמל: תשואה של 0.7% במארס, אחרי חודשיים של תשואה שלילית

שוק ההון הוא תנודתי בהגדרתו. אנשים מקבלים פיצוי כספי בדמות תשואה על הזמן שהם מוכנים לתת לכסף לעבוד בשוק. שנים רבות של סטטיסטיקה ונתונים מראים שהתשואה בטווח הארוך חיובית. למעשה היא חיובית רוב הזמן, אבל בדרך יש גם ירידות, לפעמים חדות. ולכן אנחנו חוזרים ואומרים: אם אתם מוכנים להיות סבלניים ולהשקיע לטווח ארוך, כנראה שתקבלו תשואות טובות. אז אם רואים כותרות מפחידות בחדשות על 'סוף העולם' - לא בטוח שכדאי להיכנס לפאניקה אמיתית. עובדה: השווקים שרדו עד היום את כל המשברים הגדולים, וכאשר מסתכלים אחורה על הגרף - הירידות האלה נראות כמו מהמורות קטנות בדרך למעלה. לפעמים אפילו עם זכוכית מגדלת לא רואים אותם. האם זה אומר שהתשואה בחודש הבא או זה שאחריו, או אפילו בשנה - שנתיים הקרובות לצורך העניין, יהיו חיוביות? לא בטוח. אבל הטווח הארוך מוכיח את עוצמתו. תסתכלו על הגרפים של מדדי המניות ותראו את זה בעצמכם.

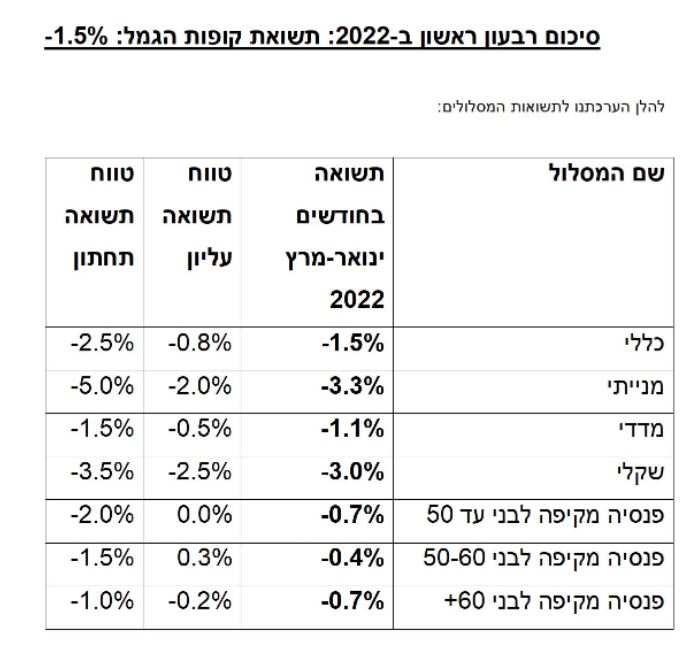

אז אחרי ששנת 2021 הייתה מוצלחת מאוד לחוסכים, עם תשואה מדהימה וחריגה של 14.2% במסלול הכללי ו-22.6% במסלול המנייתי, הגיעו החודשים ינואר ופברואר עם תשואות שליליות של 1.8% 0-.0.7% בהתאמה, חודש מרץ היה חיובי והניב תשואה של 0.7% בממוצע. זה עוד לא מהווה תיקון לירידה מתחילת השנה (ירידות של 1.5%) - אבל את ההיסטוריה של התשואות כדאי תמיד לראות בפרופורציות של שנים ולא להתחיל למדוד אותה רק מתחילת השנה.

לשם השוואה, התשואה השנתית הממוצעת ב-5 שנים היא 5.2% ובטווח של 10 שנים היא עומדת על 4.9%, כלומר אל תצפו שכל שנה קופות הגמל יעלו ב-15%, ומנגד גם אל תחשבו שכל שנה השוק ייפול, אלא כדאי לצפות לממוצע הרב שנתי - כאשר חוסכים הרבה שנים הממוצע יתכנס כנראה לשם. זו לא הבטחה וזה לא ודאי, אבל כך מראה ההיסטוריה.

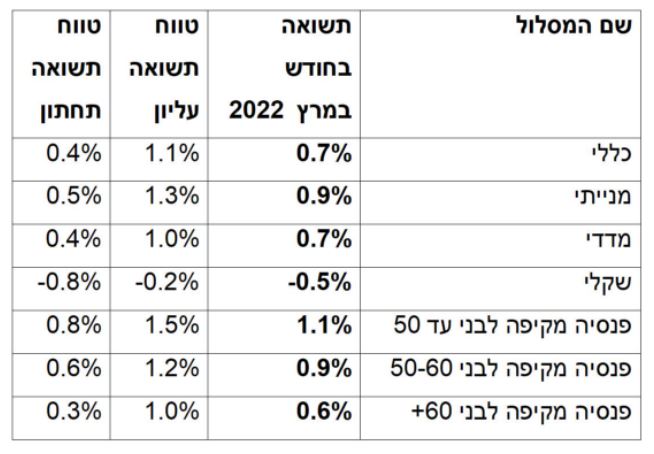

על פי ההערכות של אבי ברקוביץ, משנה למנהל השקעות ראשי מיטב דש גמל ופנסיה התשואה הממוצעת של קופות הגמל תעמוד על 0.7% בקופות הגדולות. טווח התשואות של כלל הקופות יהיה בין תשואה של 0.4% לבין תשואה של 1.1%.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- יורחבו תנאי הפטור ממס לקופות גמל

- המלצת המערכת: כל הכותרות 24/7

תשואות בחודש מרץ:

אלה התשואות מתחילת השנה:

מקור: מיטב דש

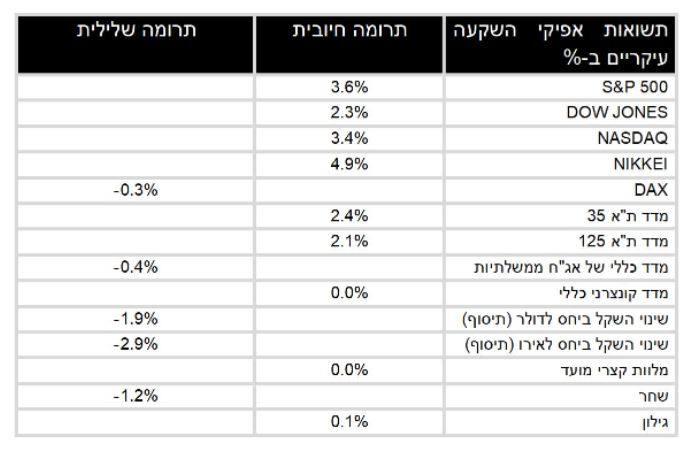

התשואה בחודש מרץ: בישראל טובה יותר מאשר בעולם

בחודש מרץ נרשמו עליות שערים בשוקי המניות בארץ ובאיגרות החוב הקונצרניות בארץ, ואלה סייעו כמובן לתשואות הקופות. בשוק המניות בארץ נרשמו עליות שערים נאות: מדד ת"א 35 עלה ב-2.4%, מדד ת"א 125 עלה ב-2.1%, מדד ת"א 90 עלה בשיעור של 1.3%, ומדד יתר 60 עלה בשיעור של כ-2.0%.

- ההבדל בין קרן פנסיה חדשה לקרן פנסיה וותיקה; ומי יקבל לתוספת של כ-2.64% לקצבה החודשית

- דירוג קרנות הפנסיה: מי סיפק את התשואות הטובות ביותר והחלשות ביותר בחודש ובשנים האחרונות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- דירוג קרנות השתלמות - מה עשתה הקרן שלכם בינואר?

שוקי המניות בעולם הציגו מגמה מעורבת.

בארה"ב: עליות שערים נאות כאשר מדד הדאו עלה ב-2.3%, מדד ה-S&P עלה ב-3.6% ואילו מדד הנאסד"ק עלה ב-3.4%.

לעומת זאת, באירופה שבה מתחוללת מלחמת רוסיה-אוקראינה נרשמו ירידות שערים קלות: ה-DAX הגרמני ירד ב-0.3%, ה-CAC הצרפתי נותר ללא שינוי וה-Eurostoxx 50 ירד ב-0.6%. ביפן: מדד הניקיי עלה בשיעור חד של 4.9%. המדד העולמי של השווקים המתפתחים ירד בשיעור של 2.6%.

באג"ח הקונצרני המקומי נרשמה מגמה חיובית. מדד התל בונד 20, מדד התל בונד 40 ומדד התל בונד 60 עלו ב-0.3%, 0.2% ו-0.2% בהתאמה. איגרות החוב הלא מדורגות עלו בשיעור של 0.3%. מדד אג"ח קונצרני כללי נותר ללא שינוי.

מדד איגרות החוב הממשלתיות ירד ב-0.4%, כאשר איגרות החוב הצמודות למדד עלו ב-0.6%, ואילו איגרות החוב השקליות ירדו ב-1.2%

מתחילת השנה: ישראל חזקה ביחס לעולם, וכך גם היה בשנה שעברה (הסיבה נמצאת כאן)

בארה"ב: ירידות שערים חזקות, כאשר מדד ה-500 S&P ירד ב-4.9%, מדד הדאו ג'ונס ירד ב-4.6% ומדד הנאסד"ק, מדד מניות הטכנולוגיה, ירד ב-9.1%.

גם באירופה נרשמה מגמה שלילית ובעוצמה חזקה יותר : מדד ה-DAX הגרמני ירד ב-9.3%, ה-CAC הצרפתי ירד ב-6.9% וה-Eurostoxx 50 ירד בשיעור של 9.2%.

ביפן: מדד הניקיי ירד בשיעור של 3.4%. המדד העולמי של השווקים המתפתחים ירד ב-7.4%.

לעומת זאת, בשוק המניות בארץ נרשמה מגמה חיובית במרבית המדדים: מדד ת"א 35 עלה ב-2.2%, מדד ת"א 90 עלה ב-2.3%, מדד ת"א 125 עלה בשיעור של 2.0% ואילו מדד יתר 60 ירד בשיעור חד של 4.1%.

באיגרות החוב הקונצרניות נרשמה מגמה שלילית: מדד אג"ח קונצרני כולו ירד ב-2.3%.

מדד איגרות החוב הממשלתיות ירד מאז ראשית השנה ב-4.3%.

- 6.תמים 19/04/2022 21:11הגב לתגובה זובורסה נדנדה. לקנות זול, למכור יקר. אולי תרוויחו.

- 5.הגיון כלכלי 02/04/2022 22:31הגב לתגובה זוהרווח הנקי של אלטשולר שחם גדל בכ-87%חברת הגמל והפנסיה של בית ההשקעות סיימה את 2021 עם רווח של 258 מיליון שקל ותחלק דיבידנד בסך 150 מיליון שקל • חברת הגמל איבדה ברבעון האחרון של השנה 8.3 מיליארד שקל למתחרים, אך סיימה אותו ברווח של 71 מיליון שקל

- 4.קופה רושמת 01/04/2022 21:19הגב לתגובה זוהקרנות משקיעות בעקר במניות בת"א ובניו יורק. אעפ"י שהמדדים העקרים של בורסות ת"א וניו יורק עלו בין 2 ל 3.5 אחוז במרץ, אף אחת מהקופות לא מתקרבת לתשואה של מדדי היחוס.

- 3.יעקב 01/04/2022 16:48הגב לתגובה זוממבט על המניות באסיה שירדו נראה שאלטשולר שוב יהיו עם התשואה הכי נמוכה במרץ

- שגיא 01/04/2022 20:34הגב לתגובה זוכמו הנסדק...פלוס מינוס

- 2.איציק 01/04/2022 16:33הגב לתגובה זומזונותיו של אדם קצובים לו מראש השנה עד ראש השנה. מה שמגיע לאדם הוא יקבל אותו עד השקל האחרון

- תתפלא אבל לא… (ל"ת)אנונימי 02/04/2022 09:34הגב לתגובה זו

- ג'ורדן בלפורט 01/04/2022 17:34הגב לתגובה זומה שמגיע לאדם, הוא יקבל עד השקל האחרון. אך לא טוב היות השקל - אחרון. בחסדיו ברא האל את שוק ההון ולימד אותנו להשקיע ממון, אז זאת, רק אם תרצה להרוויח המון. הריבית ידועה והרשות נתונה, האם זה מיתון או תיקון, רק לאל פתרונים, אך מי שלא משקיע אין לו סיכוי להרוויח

- 1.יחיה 01/04/2022 16:12הגב לתגובה זוהכל בסדר אבל זה ניתוח של מה שהיה והעיצות של הכתב הם לאחר מעשה וזאת לא חוכמה , החוכמה היא לנחש נכון מה יהיה וזה רק למנוסים באמת אי אפשר לתזמן בדיוק את המועד אבל כל קרוב אליו ולא נורא שמפספסים כמה חודשים העיקר לא למצוא את עצמך עם המכנסיים למטה כשהשיטפון של הירידות מגיע אישית עד עכשיו קלעתי לא רע לאחר שנפלתי במפולת מניות הבנקים בשנת 83 והלכתי ללמוד איך חושבים קובעי המדיניות ולא הסוחרים הימיומיים

- אבי אורן 01/04/2022 17:04הגב לתגובה זולכן דווקא כי אין לאף אחד מושג מה יהיה - אין שום היגיון לנסות לתזמן את השוק. פשוט להישאר וליהנות מהעליות שיש ברוב הזמן, ולהחזיק חזק בירידות. בסוף אתה מרוויח אם אתה נשאר