השקעה באופציית פוט של אנבידיה: האם זו החלטה חכמה?

אנבידיה NVIDIA CORP צפויה לפרסם את דוחותיה הכספיים הערב, והמשקיעים ממתינים במתח לראות כיצד תשפיע ההכרזה על המניה, במיוחד לאור התנודתיות הגבוהה בשוק. בעוד שמשקיעים רבים נוטים לבחור באופציות קול (Call) מתוך תקווה לעלייה במחיר המניה, אופציות פוט (Put) מציעות אסטרטגיה הפוכה, המאפשרת להרוויח במקרה של ירידת מחיר.

הימור על ירידה: אופציית הפוט של אנבידיה

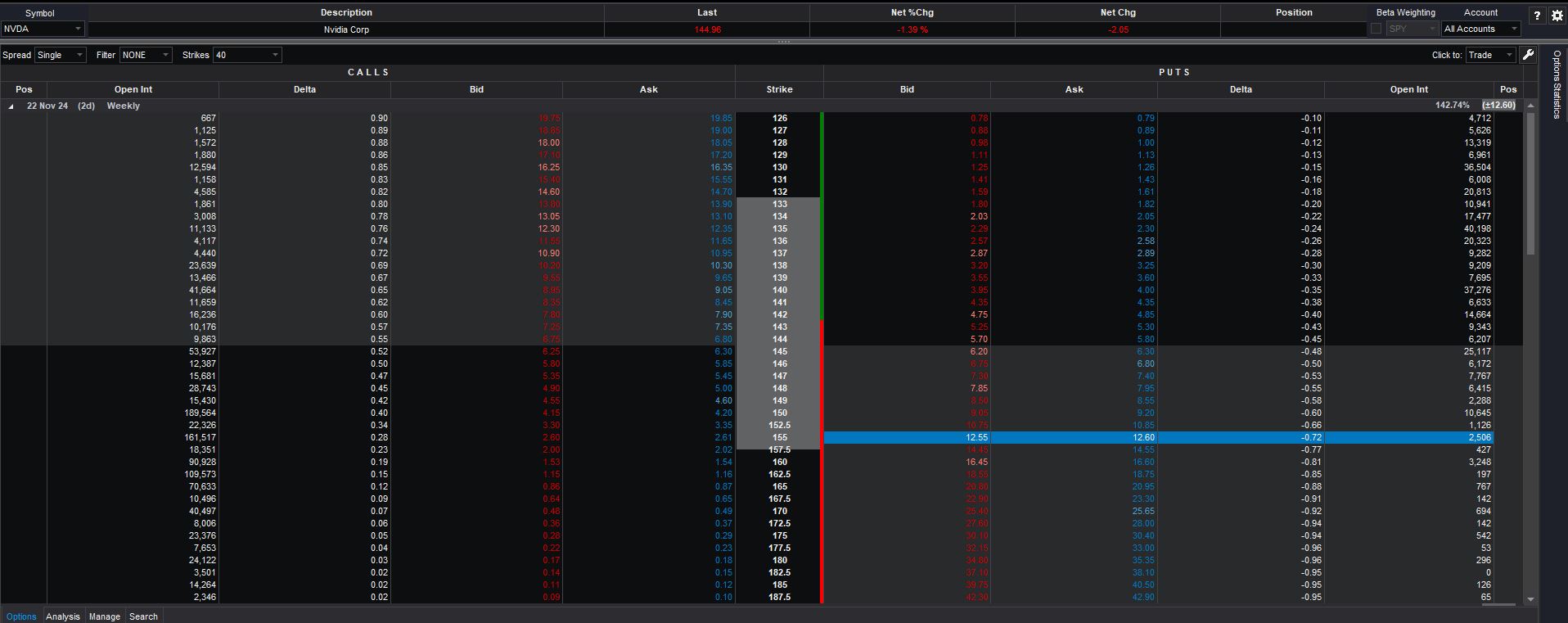

במקרה של אנבידיה, אופציית הפוט הרלוונטית מתמקדת במחיר מימוש של 155 דולר, כשהיא נסחרת בטווח של 12.55-12.60 דולר, עם מועד תפוגה קרוב מאוד - 22 בנובמבר 2024. נכון לעכשיו, המניה נסחרת במחיר של 145 דולר, כאשר לאופציה דלתא של -0.72 ויחס פוט/קול (Put/Call Volume Ratio) של 0.65. אלו הם נתונים קריטיים שיש להבין לפני שמקבלים החלטה.

אופציית פוט מעניקה לקונה את הזכות, אך לא את החובה, למכור את המניה במחיר המימוש עד למועד הפקיעה. במקרה הנוכחי, האופציה כבר "בתוך הכסף" (In-the-Money), מכיוון שמחיר השוק של המניה, העומד על 145 דולר, נמוך ממחיר המימוש של 155 דולר. הרווח הפוטנציאלי של המחזיק באופציה יגדל אם מחיר המניה ימשיך לרדת. לעומת זאת, אם מחיר המניה יעלה מעל מחיר המימוש, הערך של האופציה יקטן, ואף עלול להמחק לחלוטין.

- מה חושבים שחקני האופציות על הדוחות של אנבידיה?

- הסכנה של המטבעות המיוצבים בעזרת אלגוריתם והתעלמות הרגולטור

- המלצת המערכת: כל הכותרות 24/7

כדי להבין לעומק את הדינמיקה, חשוב להתייחס לדלתא של האופציה, שעומדת במקרה הזה על -0.72. המשמעות היא שעל כל ירידה של דולר במחיר המניה, שווי האופציה יעלה בכ-0.72 דולר. דלתא שלילית זו מדגישה את הרגישות הגבוהה של אופציות לטווח קצר לשינויים במחיר המניה, כאשר ירידות חדות יכולות להוביל לרווחים משמעותיים בזמן קצר מאוד. נוסף לכך, יחס הפוט/קול שעומד על 0.65 משקף כי נפח המסחר באופציות פוט נמוך יחסית לאופציות קול, מה שעשוי להצביע על כך שהמשקיעים בשוק שומרים על אופטימיות זהירה בנוגע למניה לקראת הדוחות.

סיכונים והזדמנויות: השוואה בין קונה לכותב האופציה

מבחינת אסטרטגיה, השקעה באופציית פוט לפני דוחות החברה היא בבחינת הימור על ירידת מחיר המניה. במקרה זה, כדי להחזיר את ההשקעה ולהשיג רווח, מחיר המניה יצטרך לרדת מתחת ל-142.41 דולר (מחיר המימוש בניכוי עלות האופציה). כל ירידה נוספת תוביל לרווח גבוה יותר. מנגד, אם מחיר המניה יעלה מעל 155 דולר, ההשקעה תרד לאפס.

גם מי שבוחר להיות בצד של מוכר האופציה (כותב האופציה) לוקח על עצמו סיכון משמעותי. מוכר הפוט מקבל את הפרמיה (12.60 דולר) כתמורה להסכמה לקנות את המניה במחיר המימוש אם הקונה יבחר לממש את האופציה. אם מחיר המניה יעלה מעל 155 דולר, המוכר ישמור את הפרמיה כרווח מלא. עם זאת, ירידה חדה במחיר המניה עלולה לגרום למוכר להפסדים ניכרים, במיוחד אם המחיר יצלול הרבה מתחת למחיר המימוש.

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

- 4.Put הדבר הכי מטומטם לעשות עם nvidia (ל"ת)מיאו 21/11/2024 00:00הגב לתגובה זו

- אבי 21/11/2024 08:23הגב לתגובה זועובדה שהדוחות טובים והמניה יורדת

- 3.עידן 20/11/2024 22:30הגב לתגובה זוהדלתא למעשה מצביעה על שינוי ביחס למחיר האופציה. כיון שמחיר האופציה גבוה (כי היא עמוק בתוך הכסף), השינוי לא גדול באמת. אפשר להגיד שבמניה הדלתא היא 1, ובשורט הדלתא היא מינוס 1. בכל מקרה, הייתי קונה פוטים, רק אם יש לי סכום משמעותי באנבידיה (כמו למשל עובדי אנבידיה עצמם) בתור ביטוח נגד ירידות.

- 2.שמואל 20/11/2024 22:17הגב לתגובה זוחבל שאתה לא מציין שהסליקה בארהב למי שנשאר באופציות עד יום הפקיעה היא פיזית והסבר המשמעות של זה. שאנשים לא ירוצו לקנות מכשירים בלי ידע ומשמעות הסיכון התפעולי....

- רונן בר 21/11/2024 08:24הגב לתגובה זולא מובן על מה אתה מדבר

- 1.איציק 20/11/2024 22:14הגב לתגובה זואם אתה רוצה לקבל התקף לב בגיל ארבעים וחמש אז מומלץ שתסחר באופציות.....

- חזק!!! (ל"ת)יוני 20/11/2024 22:27הגב לתגובה זו