טוב מהצפי: האינפלציה בארה"ב ירדה ל-3% ביוני, הכי נמוך מאז מרץ 2021

האינפלציה בארה"ב ממשיכה להתקרר והיא ירדה בחודש יוני ל-3%, לעומת 4% בחודש מאי (וטוב מהצפי ל-3.1%). זו הרמה הנמוכה ביותר מאז חודש מרץ 2021 ומדובר בהמשך המגמה החיובית שנובעת כתוצאה מהעלאות הריבית האגרסיביות של הפד', הבנק המרכזי האמריקאי. המדד עלה בחודש יוני ב-0.2%, מעט טוב מהצפי ל-0.3%. גורם מדאיג אחד הוא מחירי השכירות שעלו ב-0.4% בחודש יוני והשלימו עליה שנתית של 7.8%. מחירי האנרגיה עלו ב-0.6% בחודש יוני אבל המחירים ירדו ב-16.7% בשנה האחרונה.

מדד הליבה (בנטרול מזון ואנרגיה) התמתן גם הוא מעט טוב יותר מהצפי וזה ירד ל-4.8% (כשהכלכלנים צפו ל-5%) וזאת המשך שיפור לעומת 5.3% בחודש הקודם. המדד עלה ב-0.2%, גם כאן - מעט טוב מהצפי.

החוזים העתידיים בוול סטריט עולים עד 1% אחרי נתוני האינפלציה, כאשר החוזים על הנאסד"ק עולים ב-1%. מנגד, מחירי האג"ח עולים והתשואות יורדות. התשואה על אג"ח ממשלתית לשנתיים יורדת לרמה של 4.73%. התשואה על אג"ח ממשלתית ל-10 שנים יורדת ל-3.91%.

עליה של 0.2% בחודש היא קצב טוב, נכון - אמנם מדובר עדיין בקצב שנתי של 2.4% אבל זה כבר 'סביר', זה קרוב לטווח היעד של הפד' (2% בממוצע). עדיין צריך חודשים של מדד נמוך יותר כדי להגיע לאינפלציה ממוצעת של 2% ועדיין זה המשך שיפור במצב. זה כמובן הרבה יותר טוב מאשר לפני שנה, כשהאינפלציה הגיעה ל-9.1%. השאלה היא כמה האינפלציה תישאר 'דביקה'. ככל שהאינפלציה תתבסס על קצב חודשי של 0.2-0.4% המשמעות תהיה שהיא עדיין מעל הצפי ובמילים אחרות - הפד' יצטרך להמשיך ולהחזיק את הריבית ברמות הנוכחיות במשך זמן רב יותר ולדחות את הורדת הריבית. מהבחינה הזו, הנתונים עכשיו מעודדים.

- מדד המחירים בדצמבר על האפס; מחירי הדירות עלו ב-0.7%

- שיפוץ המיליארדים והריבית: המתח בוושינגטון משפיע על המדיניות המוניטרית

- המלצת המערכת: כל הכותרות 24/7

בעוד שבועיים תתקבל החלטת הריבית הבאה של הפד' ובשוק (92% מהחוזים על ריבית הפד') צופים העלאה של רבע אחוז וזאת אחרי שבהחלטה הקודמת הפד' לקח פסק זמן מהעלאות הריבית והותיר אותה ברמה של 5% עד 5.25%.

מחר, חמישי, יפורסם מדד המחירים ליצרן בארה"ב שצפוי להציג עליה חודשית של 0.2%, בדומה לחודש הקודם. מחר יתפרסמו גם מספר התביעות לדמי האבטלה לשבוע החולף כשהצפי הוא ל-249 אלף תביעות חדשות, בחודש שעבר הנתון עמד על 248 אלף תביעות.

יוני פנינג, אסטרטג עסקאות ראשי בבנק מזרחי טפחות הגיב לנתונים ואומר: "ירידת מחירי האנרגיה במהלך השנה האחרונה דוחפת את האינפלציה בארה"ב כלפי מטה, לשפל של יותר משנתיים. ללא אלה, וללא תרומת מחירי המזון החיוביים, אינפלציית הליבה נותרת גבוהה משמעותית, אבל מפתיעה מטה אף ברמה ניכרת יותר, ברמת 4.8%. גם פה, ניכרת התמתנות של מחירי המוצרים הסחירים, ובפרט, מחירי המכוניות המשומשות, אשר מאבדות כ-0.5% במהלך החודש, לאחר שני חודשי עליות.

- המספר היומי - 30 טריליון דולר, היקף שוק האג"ח האמריקאי שמטולטל מבפנים ומבחוץ

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

"אבל שוק התעסוקה בארה"ב, אשר נתפס כהדוק, לאור שיעור האבטלה הנמוך, והמספר הגבוה של המשרות הפנויות. מנגד, אם מסתכלים על הרכב האינפלציה עצמה, ראוי להתמקד במחירי השכירות, אשר ממשיכים לבסס את עצמם בתור הרכיב העיקרי באינפלציה, כולל בסעיפי הליבה, ונתמכים כמובן דווקא על ידי הריביות הגבוהות. עד כה, עקב המצב ההדוק בשוק התעסוקה, זה לא התפתח לכדי דיון ציבורי נרחב בארה"ב, בדבר הצורך בהמשך העלאות הריבית, במצב כזה, ולראייה ציפיות הריבית בשוק. היום מתוכננים נאומים על ידי כמה מחברי מועצת הנגידים של הפד. ונעריך כי נזכה לחידוד השאלה בדבר הצורך בהעלאה כאמור".

ובישראל? אחרי שבנק ישראל החליט לא להעלות השבוע את הריבית וזו נשארה על 4.75%, ביום שישי יתפרסמו בארץ נתוני האינפלציה לחודש יוני. בחודש מאי עמדה האינפלציה בישראל על 4.6%, התמתנות מ-5% לפני כן. החלטת הריבית הבאה של בנק ישראל תתפרסם ב-4 בספטמבר.

לדברי פנינג: "למרות זאת, כפי שהיה ניכר בהודעת הריבית האחרונה אצלנו, נראה כי בנק ישראל ממוקד ברגע זה יותר באינפלציה המקומית, מאשר בהתפתחויות בארה"ב. ונתוני האינפלציה המקומיים ביום שישי הקרוב, יסמנו להערכתנו אבן דרך משמעותית יותר לקראת ההחלטה הבאה אצלנו".

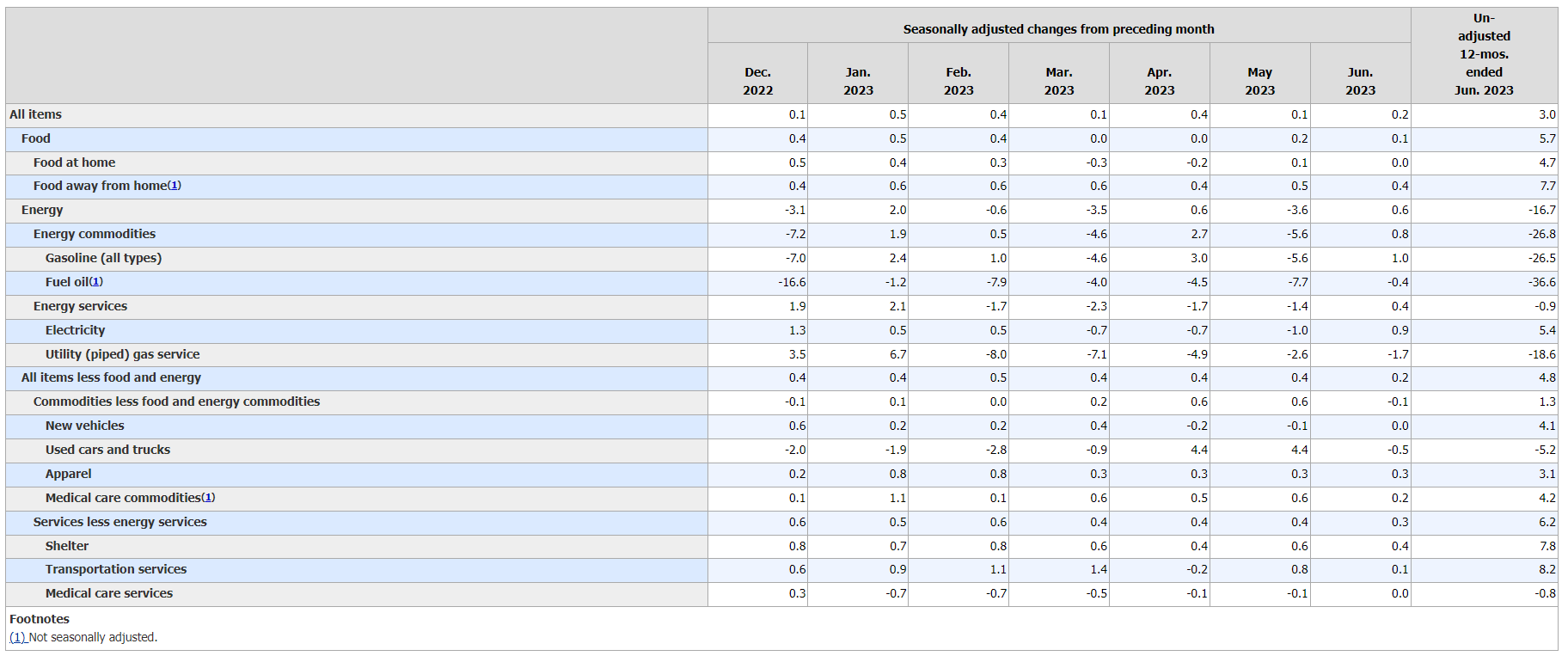

הנה הנתונים המלאים:

- 5.כל הטוב הזה בזכות הרפורמה המשפטית של הימין. (ל"ת)ארה"ב מתאוששת מהסניל 12/07/2023 17:35הגב לתגובה זו

- 4.מחירי הנדל״ן בישראל הולכים לעלות 50% תוך 3-4 שנים (ל"ת)ק 12/07/2023 16:52הגב לתגובה זו

- 3.עוד שקר מבית הבנק המרכזי להצדיק את הרצת המדדים 12/07/2023 16:32הגב לתגובה זועוד שקר מבית הבנק המרכזי להצדיק את הרצת המדדים

- כותבים "בטחת" ולא "בתכת" (ל"ת)המלצה שלי . 12/07/2023 17:35הגב לתגובה זו

- 2.בסופו של דבר השוק תמיד יעלה אם יהיה דוב אל תמכור תקנה (ל"ת)יוסי 12/07/2023 15:55הגב לתגובה זו

- ולוזר וגולם (ל"ת)אתה טמבל 12/07/2023 16:33הגב לתגובה זו

- 1.לדעתי 12/07/2023 15:41הגב לתגובה זוצריך לבדוק האם ההצעה ירד במקביל