אמור: כשהנראות יוצרת את המהות - קידוש וחילול ה' והריצה אל הבנקים

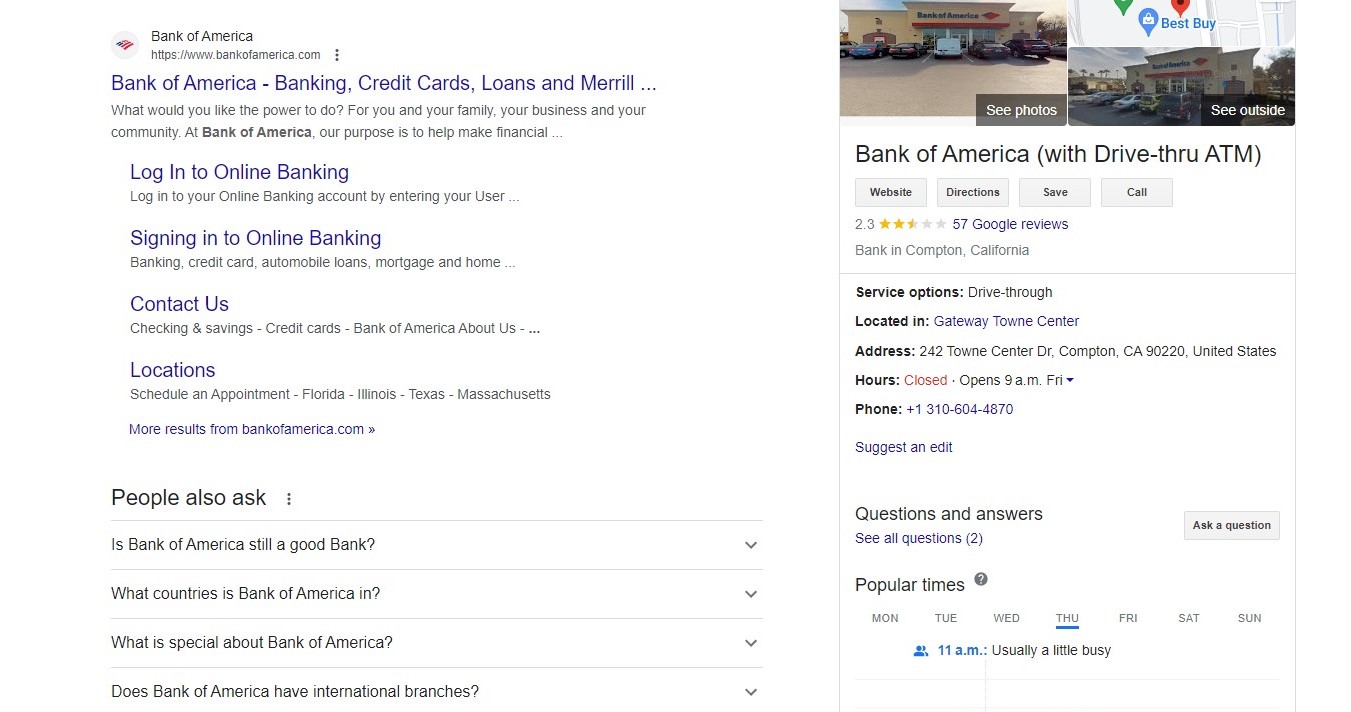

אם תגגל "בנק אוף אמריקה" באנגלית תקבל את התוצאה הבאה או משהו דומה לה (כתלות במיקום ובגורמים נוספים שמשפיעים על האלגוריתם של גוגל):

>>> מדור פרשת השבוע של ביזפורטל

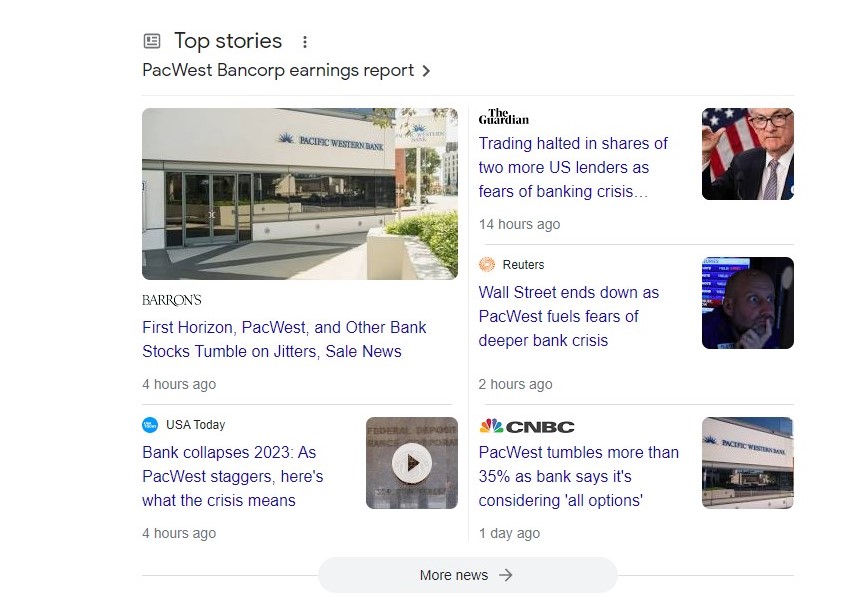

תוצאה ראשונה מפנה לאתר הבנק, לאחר מכן מופיעות שאלות שכיחות שנשאלות על הבנק וכד'. תוצאות לגיטימיות וענייניות. לעומת זאת אם תגגל PacWest, שמו של הבנק שנקלע לקשיים לאחרונה, התוצאה תהיה דומה יותר לצילום המסך הבא:

>>> מדור פרשת השבוע של ביזפורטל

תוצאה ראשונה מפנה לאתר הבנק, לאחר מכן מופיעות שאלות שכיחות שנשאלות על הבנק וכד'. תוצאות לגיטימיות וענייניות. לעומת זאת אם תגגל PacWest, שמו של הבנק שנקלע לקשיים לאחרונה, התוצאה תהיה דומה יותר לצילום המסך הבא:

גוגל תראה לך כותרות זועקות על פשיטת רגל, נפילות במחיר המניה, וידיעות על קריסות הבנקים מהשבועות האחרונים. הבדלים דומים יתקבלו אם תשווה את תוצאות החיפוש בגוגל של בנק כמו ג'יי פי מורגן, עוד אחד מהבנקים הגדולים בארצות הברית, לאלו של של ווסטרן אליאנס, בנק נוסף שמתמודד עם קשיים.

על פי כתבת אתר בלומברג ג'סיקה קארל "אפקט גוגל" הזה הוא בעצמו אחת הסיבות לכך ששני הבנקים האזוריים בסכנת התמוטטות בעקבות "ריצה אל הבנקים", בעוד שני הבנקים הגדולים (נראים לפחות) יציבים כבטון. לפעמים הנראות היא לא פחות חשובה מהמצב האמיתי, ואולי אפילו חשובה בהרבה.

מדוע מתרחשת "ריצה אל הבנקים"? אחד ממקורות הרווח של הבנקים הוא ההבדל בין הריבית שהם משלמים לזו שהם מקבלים על השקעותיהם. אתה מפקיד כסף בבנק תמורת ריבית נמוכה יחסית, והבנק משתמש בכסף להשקעות, בדרך כלל להלוואות בריבית גבוהה יותר. ההפרש שנוצר בין מה שהוא משלם למה שהוא מקבל יוצר את הרווח. בדרך כלל מדובר בעסק רווחי ובטוח.

מה קורה כאשר מי שהפקיד את כספו רוצה אותו בחזרה? אין בעיה, הבנק בדרך כלל ישמור מספיק כסף בצד לדרישות היומיומיות של המפקידים לכספם. במקרה הצורך הוא גם יכול להנזיל חלק מההשקעות ולהחזיר את הכסף למפקידים. אבל מה קורה אם הרבה מאד אנשים רוצים את הכסף בבת אחת? לכאורה גם אין בעיה, הבנק ינזיל את ההלוואות ויחזיר את הכסף לא? ובכן, לא ממש. כי אם צריך למכור בבת אחת הרבה מאד השקעות מחירם יצנח, ואז לבנק לא יהיה מספיק הון להחזיר את כל ההפקדות.

זה בדיוק מה שקורה בתופעה שמכונה "הריצה אל הבנקים", אותה ראינו בשבועות האחרונים ביחס למספר בנקים בינוניים וקטנים בארצות הברית, ושהשוק חושש שתלך ותתרחב. אם אנשים היו "רצים" אל "בנק אוף אמריקה", הוא גם כנראה היה מתמוטט. הם פשוט לא עושים את זה, ולכן הבנק יציב (חוץ מזה שהממשל כנראה יחלץ אותו במקרה שתרחיש אימים כזה יתגשם).

אז למה בכל זאת אנשים "רצו אל הבנקים" האזוריים? בגלל הנראות. בגלל החשש שהבנק במצוקה וכספם בסכנה. החשש הזה בעצמו הופך לנבואה שמגשימה את עצמה וגורם לכך שהבנק באמת נכנס למצוקה, מוכר נכסים בזול ונכנס לחדלות פרעון. אם אתה מחפש בגוגל את אתר הבית של הבנק שלך, ומקבל ידיעות על קריסה שלו, כנראה שלא תמשיך לשתות בנחת את כוס האספרסו שלך, אלא תרוץ מיד לנסות להציל את כספך. אם התוצאות יראו את אתר הבית של הבנק ומידע פרסומי חיובי אתה תשאר רגוע. הנראות, כאמור, יוצרת את המהות. (לפעמים, לבנק באמת יש הפסדים שלא יאפשרו לו להחזיר את החוב, ואז הריצה "מוצדקת" לכאורה, אם כי עדיין הרסנית. במידה ולא תתרחש הבנק יצליח על פי רוב להתאושש וההשקעות יחזרו לשווין, או שזרם הפקדות חדש יצליח לכסות את הגרעון בהון).

מותר לפוליטקאים לסחור במניות?

דיאנה פיינסטיין בת ה-89 היא החברה המבוגרת ביותר בסנאט. הפוליטיקאית מהמפלגה הדמוקרטית מכהנת לסרוגין מטעם מדינת קליפורניה מאז שנת 1992 (השנה היא הודיעה שלא תתמודד שוב). היא נשואה לבנקאי ההשקעות ריצ'ארד בלום. הונם של הזוג מוערך בכ-200 מיליון דולר. צייצן הטוויטר המכונה unusual whales מצביע על כמה עסקאות מעוררות חשד שסייעו לזוג לצבור את הונם המרשים.

גוגל תראה לך כותרות זועקות על פשיטת רגל, נפילות במחיר המניה, וידיעות על קריסות הבנקים מהשבועות האחרונים. הבדלים דומים יתקבלו אם תשווה את תוצאות החיפוש בגוגל של בנק כמו ג'יי פי מורגן, עוד אחד מהבנקים הגדולים בארצות הברית, לאלו של של ווסטרן אליאנס, בנק נוסף שמתמודד עם קשיים.

על פי כתבת אתר בלומברג ג'סיקה קארל "אפקט גוגל" הזה הוא בעצמו אחת הסיבות לכך ששני הבנקים האזוריים בסכנת התמוטטות בעקבות "ריצה אל הבנקים", בעוד שני הבנקים הגדולים (נראים לפחות) יציבים כבטון. לפעמים הנראות היא לא פחות חשובה מהמצב האמיתי, ואולי אפילו חשובה בהרבה.

מדוע מתרחשת "ריצה אל הבנקים"? אחד ממקורות הרווח של הבנקים הוא ההבדל בין הריבית שהם משלמים לזו שהם מקבלים על השקעותיהם. אתה מפקיד כסף בבנק תמורת ריבית נמוכה יחסית, והבנק משתמש בכסף להשקעות, בדרך כלל להלוואות בריבית גבוהה יותר. ההפרש שנוצר בין מה שהוא משלם למה שהוא מקבל יוצר את הרווח. בדרך כלל מדובר בעסק רווחי ובטוח.

מה קורה כאשר מי שהפקיד את כספו רוצה אותו בחזרה? אין בעיה, הבנק בדרך כלל ישמור מספיק כסף בצד לדרישות היומיומיות של המפקידים לכספם. במקרה הצורך הוא גם יכול להנזיל חלק מההשקעות ולהחזיר את הכסף למפקידים. אבל מה קורה אם הרבה מאד אנשים רוצים את הכסף בבת אחת? לכאורה גם אין בעיה, הבנק ינזיל את ההלוואות ויחזיר את הכסף לא? ובכן, לא ממש. כי אם צריך למכור בבת אחת הרבה מאד השקעות מחירם יצנח, ואז לבנק לא יהיה מספיק הון להחזיר את כל ההפקדות.

זה בדיוק מה שקורה בתופעה שמכונה "הריצה אל הבנקים", אותה ראינו בשבועות האחרונים ביחס למספר בנקים בינוניים וקטנים בארצות הברית, ושהשוק חושש שתלך ותתרחב. אם אנשים היו "רצים" אל "בנק אוף אמריקה", הוא גם כנראה היה מתמוטט. הם פשוט לא עושים את זה, ולכן הבנק יציב (חוץ מזה שהממשל כנראה יחלץ אותו במקרה שתרחיש אימים כזה יתגשם).

אז למה בכל זאת אנשים "רצו אל הבנקים" האזוריים? בגלל הנראות. בגלל החשש שהבנק במצוקה וכספם בסכנה. החשש הזה בעצמו הופך לנבואה שמגשימה את עצמה וגורם לכך שהבנק באמת נכנס למצוקה, מוכר נכסים בזול ונכנס לחדלות פרעון. אם אתה מחפש בגוגל את אתר הבית של הבנק שלך, ומקבל ידיעות על קריסה שלו, כנראה שלא תמשיך לשתות בנחת את כוס האספרסו שלך, אלא תרוץ מיד לנסות להציל את כספך. אם התוצאות יראו את אתר הבית של הבנק ומידע פרסומי חיובי אתה תשאר רגוע. הנראות, כאמור, יוצרת את המהות. (לפעמים, לבנק באמת יש הפסדים שלא יאפשרו לו להחזיר את החוב, ואז הריצה "מוצדקת" לכאורה, אם כי עדיין הרסנית. במידה ולא תתרחש הבנק יצליח על פי רוב להתאושש וההשקעות יחזרו לשווין, או שזרם הפקדות חדש יצליח לכסות את הגרעון בהון).

מותר לפוליטקאים לסחור במניות?

דיאנה פיינסטיין בת ה-89 היא החברה המבוגרת ביותר בסנאט. הפוליטיקאית מהמפלגה הדמוקרטית מכהנת לסרוגין מטעם מדינת קליפורניה מאז שנת 1992 (השנה היא הודיעה שלא תתמודד שוב). היא נשואה לבנקאי ההשקעות ריצ'ארד בלום. הונם של הזוג מוערך בכ-200 מיליון דולר. צייצן הטוויטר המכונה unusual whales מצביע על כמה עסקאות מעוררות חשד שסייעו לזוג לצבור את הונם המרשים.

הנה כמה מאותן עסקאות: בתחילת ינואר 2020 השתתפה פיינסטיין בשימוע עם CDC - הגוף הממונה על מניעה ושליטה במחלות, בעקבות החשש להתפרצות מגפת הקורונה. מיד לאחר הישיבה בעלה מכר מניות בשווי כמה מיליוני דולרים, כאלה שהיו יכולים להיפגע מהתפרצות המגפה. זמן קצר לאחר מכן אכן נרשמה התמוטטות בשוק. במאי 2018 ישבה פיינסטיין בעדות של מרק צוקרברג מחברת מטא (פייסבוק באותו זמן), מבלי לגלות שבינואר אותה שנה רכש בעלה מניות של פייסבוק במאות אלפי דולרים. באותו שימוע תמכה פיינסטיין בעמדת צוקרברג. הפוזיציה של בני הזוג בחברה התגלתה רק מספר חודשים לאחר מכן. קודם לכן, בשנת 2009, רכשו פיינסטיין ובעלה מיליון דולר בחברת ביוטכנלוגיה, ששבועות מספר לאחר מכן זכתה למענק ממשלתי של 24 מיליון דולר. צייצן הטוויטר מראה עסקאות נוספות מן הסוג הזה. כמובן שכל הסיפורים אלו לא מוכיחים שהתבצע מעשה לא חוקי כלשהו. למעשה חברי הסנאט יושבים בעדויות ושימועים אין ספור, ועוסקים בעניינים הנוגעים לחברות רבות, וקשה לצפות מהם להיות מודעים לכל אחזקה משפחתית או להימנע מכל עיסוק שאיכשהו קשור לתיק ההשקעות שלהם. בכל זאת המקרה של פיינסטיין תופס כותרות בגלל העושר הרב ומספר לא מועט של עסקאות "מוצלחות מדי" שלה ושל בעלה, עד כדי כך שעמיתתה חברת הקונגרס הרדיקלית אלכסנדריה אוקאסיו קורטז קראה להתפטרותה. נלמד זכות על הסנאטורית הוותיקה שכל מעשיה חוקיים וכשרים, אבל שוב, הנראות לא פחות חשובה מהמהות, ולפעמים היא כל המהות עצמה. בעקבות סיפורים כאלה ואחרים בארצות הברית גוברים הקולות לאסור בבכלל על נבחרי הציבור לפעול בשוק ההון בדיוק בגלל הבעיות האלו. מחקרים אף מראים שהנבחרים מגיעים לתוצאות הרבה מעל הממוצע בהשקעותיהם. או בגלל שהם מאד מוכשרים בהשקעות, או פשוט בגלל שיש להם מידע שאין לשאר הציבור. כנראה האפשרות השניה. נשאלת השאלה, עד כמה חשוב לשמור על תדמית נקיה? האם מעשים שרק "נראים" רע, הופכים לדבר רע בעצמם? פרשת השבוע, פרשת אמור עוסקת בנושאים רבים, רובם סובבים סביב נושא הקדושה - קדושת הכהנים, הזמנים הקדושים (פרשת המועדות) וכן הלכות הקשורות לבית המקדש ולקורבנות (שגם הם מכונים "קדשים"). בלב הפרשה מופיעים כמה פסוקים קצרים ההמעלים לראשונה את אחד המושגים החשובים ביותר ביהדות, שאף הוא קשור לקדושה, קידוש וחילול השם. כך מתוארת המצווה במילים קצרות בפרשת השבוע:AOC has asked Dianne Feinstein to resign. Feinstein, 89 years old, has some of the most unusual trades in Congress, over her thirty year career. In that time, her net worth sky rocketed to over $200 million. Let’s look at some of her unusual trades: pic.twitter.com/qKyDkTbqCU

— unusual_whales (@unusual_whales) May 4, 2023

- 4.כתבה נהדרת, תודה! (ל"ת)עירד 24/05/2023 09:53הגב לתגובה זו

- 3.כתבה מעולה! נהניתי מכל רגע! (ל"ת)יורי 05/05/2023 15:38הגב לתגובה זו

- 2.רן 05/05/2023 09:16הגב לתגובה זוהתאור פה הוא לוקה כאילו אנחנו בעולם הישן בו בנקים באמת שמרו מזומנים בכספת. בעידן הדיגיטלי הבנק רק מנהל רישום של הכספים, והכסף רשום לא בספרים ובספרים של בנקים אחרים. שאתה בה למשוך חשבון של מיליון דולר אתה לא מקבל אותו במזומן, אתה מעביר אותו לבנק אחר, אז הבנק מוריד מספר במקום אחד ובנק אחר מוסיף מספר בספרים.. מה שבאמת מביא לקריסה זה שבנקים מפסיקים להלוות לבנקים, בימים כתיקונם בנקיםתלא היו נופלים גם המשיכה גדולה של פקדונות, בנק אחר היה ממן להם את זה בלי בעיה. רק שבגלל המשבר הפיננסי הבנקים לא מלווים יותר בקלות אחד לשני וזה למעשה לב הבעיה

- 1.דמיקולו פיזדמטה 05/05/2023 07:28הגב לתגובה זושכחת פרט קטנטן. אתה מפקיד כסף בבנק תמורת ריבית נמוכה יחסית, והבנק משתמש בכסף להשקעות ממונפות. הדגש הוא על ממונפות. כלומר על ה-100 שקל שאתה מפקיד, בערך 1,000 הולכים להלוואות והשקעות. וזו הסיבה העיקרית שלבנק אין את ההון להחזיר במקרה של התנפלות המונית.