"אגרות החוב הממשלתיות בישראל אטרקטיביות, והתשואות בארה"ב צפויות לרדת"

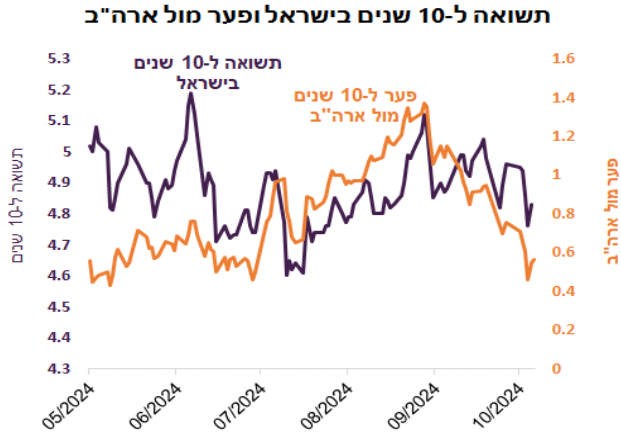

בימים האחרונים יש תחושה שהמלחמה מתחילה להתכנס לסיום. שהשליחים האמריקניים יצליחו להביא להסדרה בצפון וליציאת צה"ל מלבנון ואולי אפילו להסדרה בעזה ושחרור חטופים. התשואות על אג"ח ממשלת ישראל ל-10 שנים עומדות על בערך 4.95%,ואלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב, סבור ששוק האג"ח המקומי בנקודה הזאת אטרקטיבי. אלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב; קרדיט: רועי מזרחי"בלי להסתמך יתר על המידה על התחזיות הביטחוניות, עדיין צריכים להכיר בכך שלעומת ההערכות שהיו רק לפני חודשיים לגבי פוטנציאל הנזק לכלכלה של המלחמה האפשרית בצפון (שיתוק פעילות בכל הארץ, פגיעה בתשתיות חיוניות וכו'), אי הוודאות ירדה באופן ניכר, וירידה זו באה לידי ביטוי בפרמיות הסיכון של ישראל", כותבזבז'ינסקי."בנוסף, הממשלה אישרה את התקציב ל-2025 עם גירעון של 4.3%. בהתאם לגירעון זה, היקף גיוסי אג"ח נטו וברוטו בשוק המקומי צפויים לרדת בכ-20%-30% בשנה הבאה לעומת השנה", מוסיףזבז'ינסקי."למרות הירידה בסיכון הביטחוני, התשואות בישראל נמצאות באותו הטווח כפי שהיו בחצי השנה האחרונה.אכן, בחודש האחרון חלה ירידה חדה במרווח מול ארה"ב, אך צריכים גם לזכור שלפני כן המרווח מול ארה"ב עלה בחדות. התשואה ל-10 שנים בישראל עומדת היום על כ-4.8% והפער מול ארה"ב על כ-0.55% (ביום חמישי) בדיוק כמו בתחילת יוני".

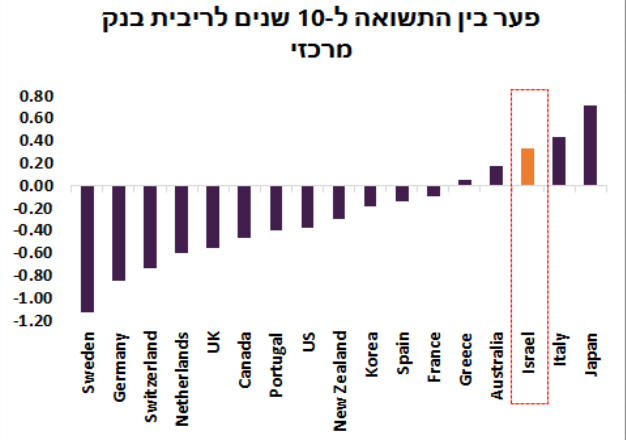

אלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב; קרדיט: רועי מזרחי"בלי להסתמך יתר על המידה על התחזיות הביטחוניות, עדיין צריכים להכיר בכך שלעומת ההערכות שהיו רק לפני חודשיים לגבי פוטנציאל הנזק לכלכלה של המלחמה האפשרית בצפון (שיתוק פעילות בכל הארץ, פגיעה בתשתיות חיוניות וכו'), אי הוודאות ירדה באופן ניכר, וירידה זו באה לידי ביטוי בפרמיות הסיכון של ישראל", כותבזבז'ינסקי."בנוסף, הממשלה אישרה את התקציב ל-2025 עם גירעון של 4.3%. בהתאם לגירעון זה, היקף גיוסי אג"ח נטו וברוטו בשוק המקומי צפויים לרדת בכ-20%-30% בשנה הבאה לעומת השנה", מוסיףזבז'ינסקי."למרות הירידה בסיכון הביטחוני, התשואות בישראל נמצאות באותו הטווח כפי שהיו בחצי השנה האחרונה.אכן, בחודש האחרון חלה ירידה חדה במרווח מול ארה"ב, אך צריכים גם לזכור שלפני כן המרווח מול ארה"ב עלה בחדות. התשואה ל-10 שנים בישראל עומדת היום על כ-4.8% והפער מול ארה"ב על כ-0.55% (ביום חמישי) בדיוק כמו בתחילת יוני". "השוק המקומי מגלם פרמיה באג"ח הארוכות. הפער החיובי בין התשואה ל-10 שנים בישראל לבין ריבית בנק ישראל הנו בין הגבוהים בהשוואה למדינות האחרות וזאת עוד לפני עליית התשואות שצפויה כנראה היום. בנוסף, להערכתנו, קיים סיכוי גבוה לירידה בתשואה בארה"ב בחודשים הקרובים שתסייע לשוק המקומי".

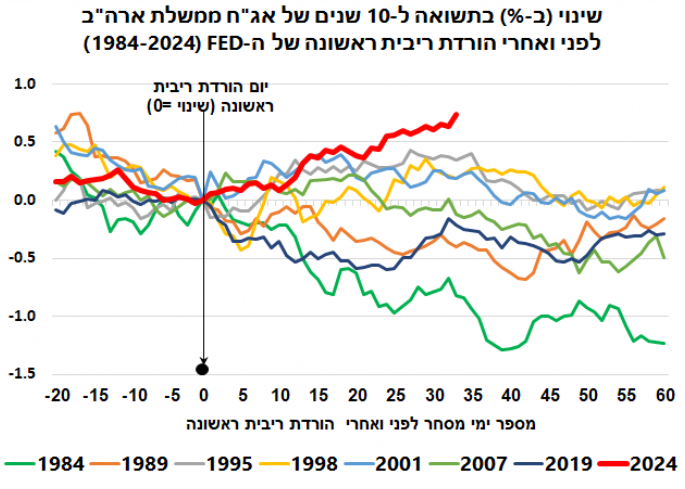

"השוק המקומי מגלם פרמיה באג"ח הארוכות. הפער החיובי בין התשואה ל-10 שנים בישראל לבין ריבית בנק ישראל הנו בין הגבוהים בהשוואה למדינות האחרות וזאת עוד לפני עליית התשואות שצפויה כנראה היום. בנוסף, להערכתנו, קיים סיכוי גבוה לירידה בתשואה בארה"ב בחודשים הקרובים שתסייע לשוק המקומי". זבז'ינסקיממשיך וכותב גם על העלייה בתשואות באג"ח ארה"ב ועל הירידה הצפויה בהן:"אחד ההסברים לעליית התשואות האמריקאיות אחרי הורדת הריבית היה דוח התעסוקה החזק של חודש ספטמבר", כותבזבז'ינסקי."אולם, התשואות עלו בחדות גם אחרי נתוני אוקטובר שהיו בבירור לא חזקים. גם ספק שנתוני האינפלציה האחרונים יכולים להסביר את עליית התשואות. בסופו של דבר, ציפיות האינפלציה לא מאוד עלו. הריבית הריאלית עלתה הרבה יותר.כפי שניתן לראות בתרשים, ב-40 השנים האחרונות עליית תשואת אג"ח ל-10 שנים אחרי הורדת ריבית ראשונה ע"י הפד' אינה תופעה יוצאת דופן, אך עוצמתה הפעם הייתה בהחלט חריגה".

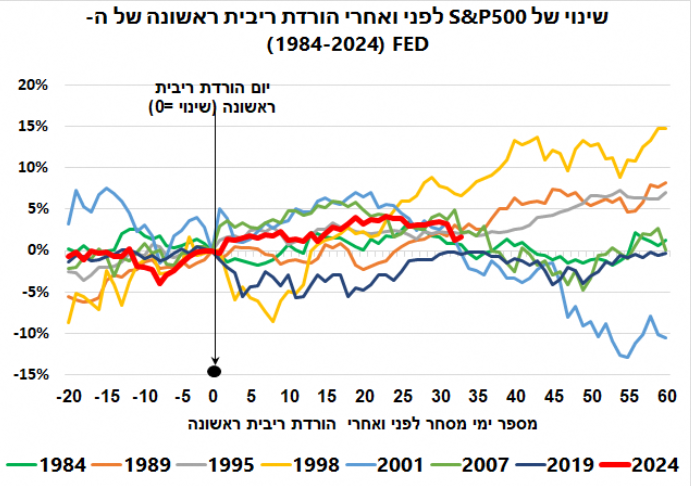

זבז'ינסקיממשיך וכותב גם על העלייה בתשואות באג"ח ארה"ב ועל הירידה הצפויה בהן:"אחד ההסברים לעליית התשואות האמריקאיות אחרי הורדת הריבית היה דוח התעסוקה החזק של חודש ספטמבר", כותבזבז'ינסקי."אולם, התשואות עלו בחדות גם אחרי נתוני אוקטובר שהיו בבירור לא חזקים. גם ספק שנתוני האינפלציה האחרונים יכולים להסביר את עליית התשואות. בסופו של דבר, ציפיות האינפלציה לא מאוד עלו. הריבית הריאלית עלתה הרבה יותר.כפי שניתן לראות בתרשים, ב-40 השנים האחרונות עליית תשואת אג"ח ל-10 שנים אחרי הורדת ריבית ראשונה ע"י הפד' אינה תופעה יוצאת דופן, אך עוצמתה הפעם הייתה בהחלט חריגה". "הגרף בתרשים מראה שכעבור 60 ימי מסחר מהורדת ריבית ראשונה, התשואה ל-10 שנים הייתה ברוב המקרים נמוכה יותר מאשר ביום הורדת ריבית עצמה. אם היא הייתה גבוהה ממנה, אז בלא יותר מ-0.1%. לפיכך, לפחות על פי סטטיסטיקה זאת, יש היום לתשואה הרבה לאן לרדת"."נציין שהביצועים של שוק המניות האמריקאי מאז הורדת הריבית בספטמבר לא היו חריגים הפעם בהשוואה למקרים הקודמים של תחילת הורדת ריבית".

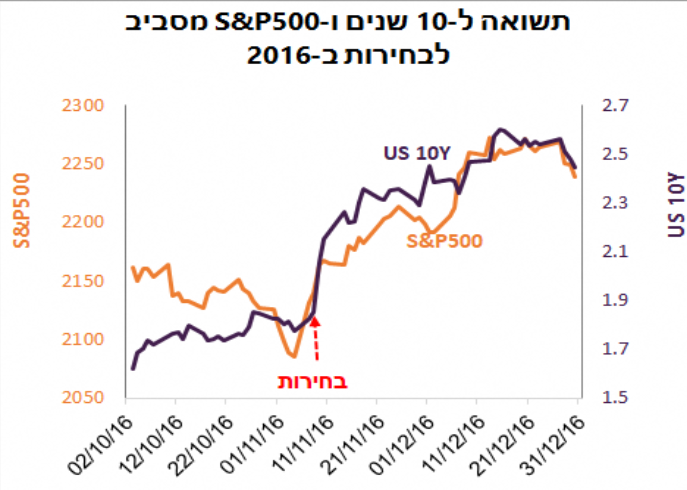

"הגרף בתרשים מראה שכעבור 60 ימי מסחר מהורדת ריבית ראשונה, התשואה ל-10 שנים הייתה ברוב המקרים נמוכה יותר מאשר ביום הורדת ריבית עצמה. אם היא הייתה גבוהה ממנה, אז בלא יותר מ-0.1%. לפיכך, לפחות על פי סטטיסטיקה זאת, יש היום לתשואה הרבה לאן לרדת"."נציין שהביצועים של שוק המניות האמריקאי מאז הורדת הריבית בספטמבר לא היו חריגים הפעם בהשוואה למקרים הקודמים של תחילת הורדת ריבית". "אז אם לא הנתונים הכלכליים או האינפלציה יכולים להסביר את העלייה החריגה בתשואות הפעם, מה כן? להערכתנו, הבחירות המתקרבות בארה"ב משפיעות חזק במיוחד על התשואות. המשקיעים זוכרים שאחרי הניצחון המפתיע של טראמפ בבחירות ב-2016, התשואה ל-10 שנים זינקה והמשיכה לעלות עד סוף השנה במקביל לעליות במניות. אולם, אנחנו לא חושבים שהפעם לעלייה החדה בתשואות, עוד לפני הבחירות, יש הצדקה", כותבזבז'ינסקי.

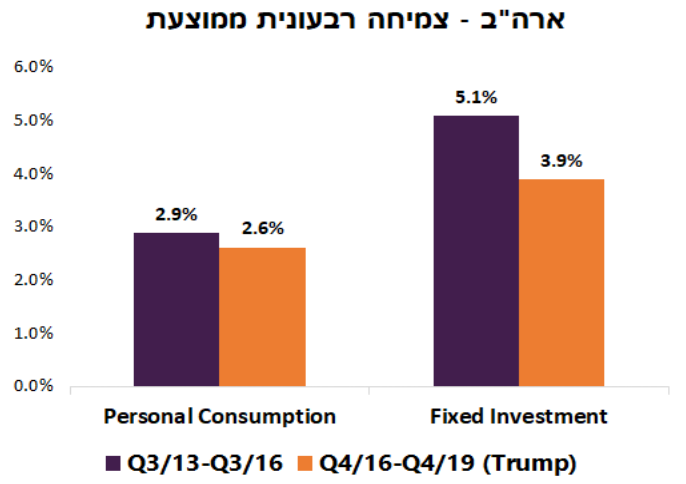

"אז אם לא הנתונים הכלכליים או האינפלציה יכולים להסביר את העלייה החריגה בתשואות הפעם, מה כן? להערכתנו, הבחירות המתקרבות בארה"ב משפיעות חזק במיוחד על התשואות. המשקיעים זוכרים שאחרי הניצחון המפתיע של טראמפ בבחירות ב-2016, התשואה ל-10 שנים זינקה והמשיכה לעלות עד סוף השנה במקביל לעליות במניות. אולם, אנחנו לא חושבים שהפעם לעלייה החדה בתשואות, עוד לפני הבחירות, יש הצדקה", כותבזבז'ינסקי. "ראשית, הפעם הפד' מוריד ריבית, הפוך מהתהליך של עליית ריבית שהיה בשנים 2016-2017. כבר השבוע, מיד אחרי הבחירות, הריבית צפויה לרדת ב-0.25%. שנית, לא בטוח שטראמפ ינצח. אם הוא מפסיד התשואות עשויות לרדת בחדות. שלישית, לא בהכרח המדיניות שלו תהיה אינפלציונית ו/או מגבירת צמיחה, כפי שחושבים השווקים. הקדנציה הראשונה שלו לא הצטיינה בשום אינדיקאטור כלכלי גם לפני פרוץ המגפה. קצב הצמיחה הרבעוני הממוצע מאז בחירתו ועד סוף 2019 היה נמוך יותר גם בהשקעות וגם בצריכה הפרטית מאשר בתקופה מקבילה לפני שנבחר".

"ראשית, הפעם הפד' מוריד ריבית, הפוך מהתהליך של עליית ריבית שהיה בשנים 2016-2017. כבר השבוע, מיד אחרי הבחירות, הריבית צפויה לרדת ב-0.25%. שנית, לא בטוח שטראמפ ינצח. אם הוא מפסיד התשואות עשויות לרדת בחדות. שלישית, לא בהכרח המדיניות שלו תהיה אינפלציונית ו/או מגבירת צמיחה, כפי שחושבים השווקים. הקדנציה הראשונה שלו לא הצטיינה בשום אינדיקאטור כלכלי גם לפני פרוץ המגפה. קצב הצמיחה הרבעוני הממוצע מאז בחירתו ועד סוף 2019 היה נמוך יותר גם בהשקעות וגם בצריכה הפרטית מאשר בתקופה מקבילה לפני שנבחר". "בנוסף, גם האינפלציה לא עלתה בתקופתו למרות הטלת התעריפים. בכלל, כפי שכתבנו בסקירה הקודמת, הניסיון ההיסטורי מלמד שלתעריפים על יבוא יש השפעה ממתנת על ביקושים שבסופו של דבר מורידה את האינפלציה.גם חשש מפני הגירעון לא בהכרח אמור להצדיק עליית התשואות. התשואות בדרך כלל לא עולות בגלל גירעון גבוה, אלא במקרה שמתרחש משבר פיסקאלי. שום דבר לא מצביע שארה"ב עומדת בפתח של משבר כזה דווקא עכשיו ולא בעוד שנתיים או עשר שנים. במהלך עסקים רגיל הריבית והאינפלציה משפיעות על שוק האג"ח הרבה יותר חזק מגודל הגירעון.בשורה התחתונה, הפד'צפוי להוריד ריבית השבוע ב-0.25%. להערכתנו, עליית התשואות בארה"ב מהווה הזדמנות קניה". מסכםזבז'ינסקי.

"בנוסף, גם האינפלציה לא עלתה בתקופתו למרות הטלת התעריפים. בכלל, כפי שכתבנו בסקירה הקודמת, הניסיון ההיסטורי מלמד שלתעריפים על יבוא יש השפעה ממתנת על ביקושים שבסופו של דבר מורידה את האינפלציה.גם חשש מפני הגירעון לא בהכרח אמור להצדיק עליית התשואות. התשואות בדרך כלל לא עולות בגלל גירעון גבוה, אלא במקרה שמתרחש משבר פיסקאלי. שום דבר לא מצביע שארה"ב עומדת בפתח של משבר כזה דווקא עכשיו ולא בעוד שנתיים או עשר שנים. במהלך עסקים רגיל הריבית והאינפלציה משפיעות על שוק האג"ח הרבה יותר חזק מגודל הגירעון.בשורה התחתונה, הפד'צפוי להוריד ריבית השבוע ב-0.25%. להערכתנו, עליית התשואות בארה"ב מהווה הזדמנות קניה". מסכםזבז'ינסקי.

- 5.תודה. (ל"ת)יוסי. 04/11/2024 09:34הגב לתגובה זו

- 4.זרטוסטרה 03/11/2024 19:43הגב לתגובה זוב 2002 באינתיפאדה התשואות עלו ל 12% ואז היתה רק חזית אחת בלי טילים בלי רחפנים בלי לבנון בלי עזה ובלי איראן תימן ועירק

- האנשים הנפלאים שבה, שאוהבים אותה ותורמים לה (ל"ת)אדם חושב 04/11/2024 14:42הגב לתגובה זו

- 3.אני מתערב עם אלכס על ויסקי שהגירעון מעל 5% (ל"ת)03/11/2024 18:33הגב לתגובה זו

- 2.מקצוען (ל"ת)אחד שמכיר 03/11/2024 17:40הגב לתגובה זו

- 1.הסבר יפה (ל"ת)ניתוח נחמד 03/11/2024 16:53הגב לתגובה זו