גילוי דחוף בחו"ל - אבל המשקיעים בת"א יחכו שנה כדי לדעת על כך

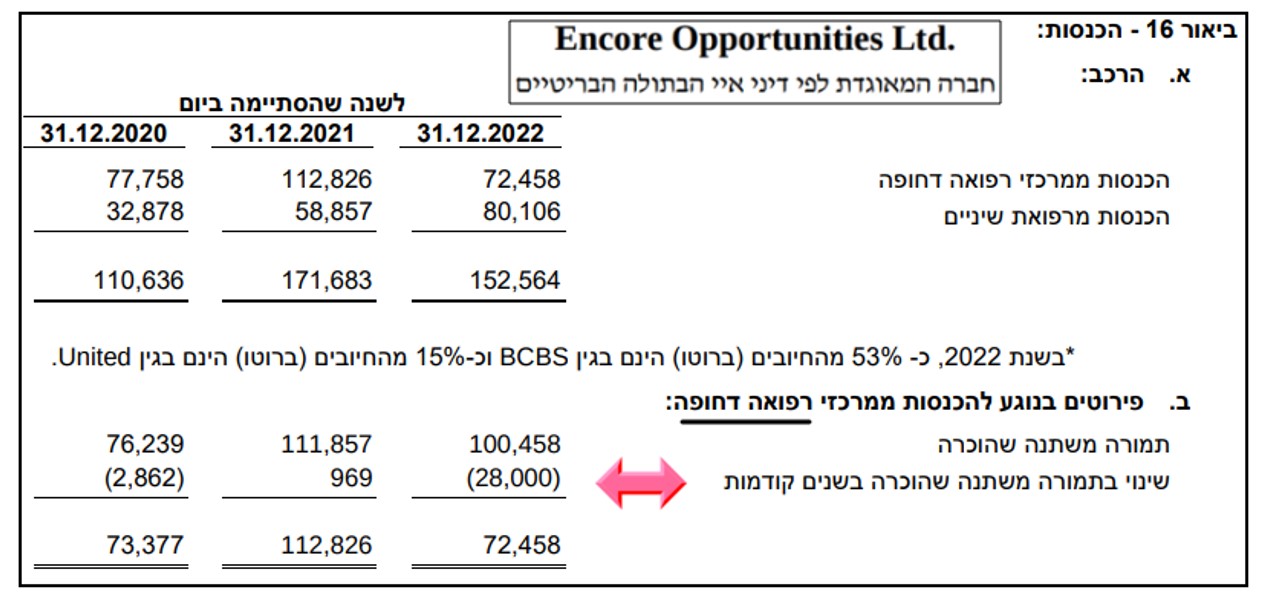

הפעם הראשונה שבה נתקלתי בחברת אנקור הזדמנויות בע"מ הייתה אגב דפדוף בגיליון "כלכליסט" המודפס של יום ראשון, ה-19 במרץ (עמוד 17). המשפט השני בכתבה סיפר על דוח מיידי שהוציאה אנקור ב-15 במרץ, שבו "דיווחה כי ירידה חדה בהכנסות גורמת לה שלא לעמוד בהתניות הפיננסיות שקבעה בעת שגייסה אג"ח בהיקף של 190 מיליון שקל בת"א לפני שנה בלבד". אנקור הזד אגח אעוד סיפרה הידיעה ב"כלכליסט", כי אנקור פועלת בשני תחומים: רפואת שיניים ורפואה דחופה, וכי הירידה החדה בהכנסות מתרחשת בתחום השני. בתחום זה מפעילה אנקור 16 מרכזי רפואת חירום, 2 מרפאות משפחה ומרכז טיפול נמרץ בטקסס, והגבייה בגין הטיפולים נעשית מול "חברות ביטוח בארה"ב", שבהן מבוטחים המטופלים.חברת הביטוח, על פי הידיעה, שעושה לאנקור צרות היא לא אחרת מאשר ענקית הביטוח הרפואי, Blue Cross Blue Shield, או בקיצור BCBS. על פי ויקיפידיה, BCBS, המבטחת כיום כ-115 מיליון אמריקאיים, נוצרה ממיזוג, שהתרחש ב-1982, בין BC, שנוסדה ב-1929 ו-BS, שנוסדה ב-1939.מה שעצר אותי מלהמשיך לדפדף לעמוד הבא של העיתון, שתמיד תמצאו בו משהו מעניין לקרוא, הייתה כותרת לגרפיקה, שלא מופיעה בידיעה המקבילה באתר המקוון של העיתון, אשר הכריזה כי "החברה נאלצה למחוק 40 מיליון דולר" מיתרת חובות חברות הביטוח. בגוף הידיעה נאמר כי מדובר "בהכרה ב-40 מיליון דולר כחובות אבודים".הכרה ב-40 מיליון דולר כהוצאה בגין "חובות אבודים"? נשמע כמו טעות חשבונאית, חשבתי לעצמי. במודל העסקי של אנקור, כפי שהוא מתואר בידיעה, מחיקת יתרת חובות של חברות ביטוח נעשית כנגד הקטנת שורת ההכנסות ברבעון השוטף; לא כנגד רישום הוצאת חובות אבודים.אז גלשתי לדוח המיידי של אנקור, לבדוק את הנאמר במקורות. שם, מצאתי ניסוח קצת עקום, המדבר על "הכרה בהפרשה" של 40 מיליון דולר:"לאחר קיום דיונים של הנהלת החברה עם יועציה ועדכון הוועדה לבחינת הדוחות הכספיים ודירקטוריון החברה, החברה צופה כי תכיר בהפרשה של כ-40,000 אלפי דולר בקשר עם יתרת החייבים שלה לעומת היתרה האמורה ליום 30 בספטמבר 2022."השימוש בצירוף "הפרשה בקשר עם יתרת החייבים" ממש לא מוצלח, כי אינו מגלה כנגד מה נמחקו 40 מיליון דולר מיתרת החייבים. הדבר הראשון שעולה בראש למראה המילה "הפרשה" בהקשר "חייבים" היא הפרשה להפסדי אשראי, ולכן לכתב "כלכליסט" היו כל הסיבות שבעולם לתווך לקוראיו את האמירה של אנקור, כ"הכרה בחובות אבודים".בשלב זה, לא נותר לי אלא לרשום בנייד תזכורת ל-1 באפריל: "בדוק אפשרות לטעות חשבונאית בדוח שנת 2022 של אנקור".ממש לא חובות אבודיםהדוח המבוקר פורסם במועד, והשבח לאל, ה-40 מיליון דולר לא נרשמו כהוצאה, אלא כהפחתה של הכנסות רבעון רביעי 2022.בשבוע וחצי שבין הדיווח המיידי לבין פרסום הדוח השנתי, ה-40 מיליון דולר הצטמצמו ל-38.4 מיליון דולר. שמחה גדולה. אבל בצד השמחה, גם צער: דוח הדירקטוריון מזכיר לקוראי הדוח השנתי כי בנוסף ל-38.4 מיליון דולר שהפחיתו את הכנסות הרבעון הרביעי כנגד מחיקת יתרת חובות ליום 30.9.22, קיים גם סכום של כ-12.6 מיליון דולר שהפחית בנסיבות דומות את הכנסות תשעת החודשים הראשונים של השנה. ואכן, בדוח הרבעון השלישי שלה (בדקתי), אנקור דיווחה על ה-12.6 מיליון דולר הללו.בקיצור, 51 מיליון דולר שהוכרו כהכנסות תחום רפואה דחופה בתשעת החודשים הראשונים של 2022 ובשנת 2021, ואולי קצת דרומה מזה, התפוגגו והיו כלא היו (במקרה שתהיתם, בתחום רפואת השיניים הכל טוב). באזור אחר של דוח שנת 2022, מישהו כתב בלשון קצת בוטה על "ביטול" הכרה בהכנסה:"החברה [] ביטלה [הכנסה] שהוכרה עד ליום 30 בספטמבר 2022, בסך של כ-51 מיליון דולר (מתוך זה כ-38.4 מיליון דולר בוטלו ברבעון הרביעי של שנת 2022)".וביאור 16 לדוחות הכספיים מראה כי כ-28 מיליון דולר מהביטולים היו של הכנסות שהוכרו בדוחות 2021 ודרומה וכ-23 מיליון דולר מהם היו של הכנסות שהוכרו בתשעת החודשים הראשונים של 2022: כפי שאתם רואים בתמונה, חלף הביטוי הבוטה "ביטולים", הביאור עושה שימוש במונח אחר: "שינוי בתמורה משתנה". זהו מונח מהתקינה החשבונאית. שימו לב, כי כל ההכנסות בתחום הרפואה הדחופה מכונות "תמורה משתנה". זאת משום שהתמורה נקבעת במשא ומתן של מספר חודשים עם חברות הביטוח, שמתחיל לאחר נקודת מתן השירות למטופל, שהינה גם נקודת ההכרה בהכנסה. לכן, מוטלת על אנקור החובה החשבונאית לעדכן את ההכנסה, ואת יתרת החייבים, בהתאם להתפתחויות בשולחן המשא ומתן.ואם כעת אתם תוהים מדוע הנהלת החברה מתייחסת לעדכון סכום ההכנות כאל "ביטול" הכנסות, זה כנראה בגלל שנושאי המשרה החתומים על דוחות 2022 אינם יודעים עברית על בוריה:

כפי שאתם רואים בתמונה, חלף הביטוי הבוטה "ביטולים", הביאור עושה שימוש במונח אחר: "שינוי בתמורה משתנה". זהו מונח מהתקינה החשבונאית. שימו לב, כי כל ההכנסות בתחום הרפואה הדחופה מכונות "תמורה משתנה". זאת משום שהתמורה נקבעת במשא ומתן של מספר חודשים עם חברות הביטוח, שמתחיל לאחר נקודת מתן השירות למטופל, שהינה גם נקודת ההכרה בהכנסה. לכן, מוטלת על אנקור החובה החשבונאית לעדכן את ההכנסה, ואת יתרת החייבים, בהתאם להתפתחויות בשולחן המשא ומתן.ואם כעת אתם תוהים מדוע הנהלת החברה מתייחסת לעדכון סכום ההכנות כאל "ביטול" הכנסות, זה כנראה בגלל שנושאי המשרה החתומים על דוחות 2022 אינם יודעים עברית על בוריה: אנקור הזדמנויות בע"מ היא מה שנקרא בפרסומי רשות ניירות ערך חברת BVI, קרי "חברה שהתאגדה באיי הבתולה הבריטיים, ופעילותה מתמקדת בארה"ב". על פי הרשות, "הדוחות של חברות נטולות זיקה לישראל, בפרט חברות BVI, נערכים רובם ככולם במיקור חוץ על ידי עורכי דוחות ישראלים", ולכן "הניתוק הפיזי בין ההנהלה לבין עורכי הדוחות עלול להוביל לטעויות בדוחות החברות", כמו גם לביטויים שונים ומשונים.בואו נחזור למספרים כדי לראות שסכומי "הביטולים" הם סופר-סופר מהותיים. סך "ביטולי הכנסה", 51 מיליון דולר, מהווה כ-25% (רבע!!!) מהכנסות תחום רפואה דחופה שהוכרו בשבעת הרבעונים שבין 1 בינואר 2021 ל-30 בספטמבר 2022. ה-38.4 מיליון דולר, מושא הדוח המיידי מה-15 במרץ, מהווים כ-42% מיתרת הלקוחות במאזן 30.9.22 (!!!), שעמדה על כ-90 מיליון דולר (וכללה גם כמה מיליונים מתחום רפואת השיניים).במילים אחרות, מאזן אנקור ליום 30.9.22, שנכלל בדוחות הרבעון השלישי שפורסמו ב-15 בנובמבר 2022, יחד עם דוח סקירה של רואה חשבון מבקר תל אביבי, המרוחק ממוקד ההתרחשויות בטקסס, הציג יתרת לקוחות בסך של 90 מיליון דולר. ארבע חודשים בלבד אחר כך, התעוררנו לידיעה ב"כלכליסט" כי 40 מיליון דולר מיתרה זו נמחקו.רקורד של "ויתורים" ידועים מראש במשא ומתן עם המבטחיםהמודל העסקי של אנקור בתחום רפואה דחופה מתואר בפרק 7 של התשקיף, שם מספרת אנקור, כי בארה"ב, ספק שירותים רפואיים יכול לבחור להיות חלק מ"רשת" של חברת ביטוח רפואי זו או אחרת, או להיות "מחוץ לרשת".אם בחרת להיות ברשת כלשהי, אז אתה מסכים לקבל תעריף מוזל, מוסכם מראש, עבור שירותים המכוסים במסגרת תוכנית הבריאות" של אותה רשת.אבל אנקור בחרה, במה שהיא מכנה "החלטה אסטרטגית", להיות מחוץ לכל הרשתות. הודות לבחירה זו, היא "רשאית לחייב" את חברות הביטוח הרפואי בתעריף, שהינו "בדרך כלל הרבה יותר גבוה מהתעריף המוזל ברשת. עם זאת, תהליך הגביה מחוץ לרשת נמשך זמן רב יותר מאשר בתוך הרשת וכרוך במשא ומתן מתמשך (6-9 חודשים מתאריך השירות)".בביאור המדיניות החשבונאית מספרת אנקור כי היא "מחייבת" את חברת הביטוח "במעמד מתן השירות" למטופל, וכי היא מכירה בהכנסה "בעת מתן שירות למטופלים… בסכום המשקף את התמורה שמצפה החברה לגבות". בפרק 7 בתשקיף, אנקור מבהירה כי "הסכומים בפועל אשר יתקבלו מחברות הביטוח [] בתום משא ומתן מתמשך [] לרוב שונים מהחיובים שהוגשו להן".לפנינו מונחים אם כך שלושה סכומים שונים. הראשון הוא "החיוב" (השורה התחתונה בחשבונית פרופורמה), שאנקור משגרת לחברת הביטוח סמוך לאחר מתן השירות הרפואי למטופל. נניח שהוא 100 דולר, עבור טיפול שניתן בדצמבר 2021. הסכום השני נולד אף הוא סמוך למתן השרות והוא הסכום שאנקור צופה שתגבה מהביטוח בסופו של יום, נניח 53 דולר. סכום זה מוכר כהכנסה ברבעון רביעי 2021. הסכום השלישי הוא סכום הגבייה בפועל, שעליו מסכימים הצדדים לאחר "משא ומתן מתמשך (6-9 חודשים מתאריך מתן השירות)"; נניח שהוא 47 דולר ביולי 2022.לפי כללי החשבונאות (גם ב-IFRS וגם ב-GAAP האמריקאי), ביטול יתרת לקוחות בגין ההפרש בין הגבייה בפועל לבין צפי הגבייה המקורי, 6 דולר בדוגמה, נרשם כנגד שורת ההכנסות ברבעון שבו התרחש תיאום הציפיות. לדוגמה, אם עד דקה לפני סיום המשא ומתן, החברה שבדוגמה צפתה גבייה של 53 דולר, אז כל ה-6 דולר יקטינו את הכנסות הרבעון השלישי, 2022. אם באפריל 2022, היא כבר הפחיתה את ציפיותיה ל-51 דולר, אז 2 דולר יקטינו את הכנסות הרבעון השני ו-4 דולר את הכנסות הרבעון השלישי.בכל מקרה, ה-40 מיליון דולר בידיעה של "כלכליסט", שעודכנו מאוחר יותר ל-38.4 מיליון דולר, הוא סך של סכומים מהסוג של ה-6 דולר שבדוגמה. בתקני החשבונאות הסכום הזה מכונה "ויתור - concession", או ליתר דיוק' "ויתור משתמע - Implicit price concession"."ויתורים" הם הפרקטיקה הנוהגת בקרב ספקי שירות רפואי "מחוץ לרשת", כי אם הם מסרבים לוותר היום לא יהיו להם עסקים עם ענקיות הביטוח הרפואי מחר. בגלל ש"ויתורים" משמעותיים (בהשוואה לחיובים במועד מתן השירות) הם דרך חיים, הם למעשה כבר "משתמעים" בחשבונית הפרופורמה.הנה דוגמית למספרי האמת של אנקור. בתשקיף מינואר 2022, אנקור כתבה כי בשנת 2020, בממוצע, הכירה בהכנסה של 20.21 סנטים על כל דולר חיוב ("בשנת 2020 הכירה החברה בהכנסות של 20.21% בהתבסס על נתוני הגביה בפועל בשנת 2019.") בדוח שנת 2021, היא כתבה, כי "נעזרה ביועצי צד שלישי כדי לפתח מודל לחיזוי", שעל בסיסו "הכירה בהכנסות של .19.91%" מסכומי החיובים.ובדוח 2022, שפורסם במרץ 2023, אנקור חשפה כי בפועל "שיעור הגבייה כאחוז מתוך החיובים" בגין שירותים שניתנו בשנה וחצי שבין ינואר 2020 ליוני 2021 היה 16.82%. הפער בין שיעור גבייה זה, לבין שיעורי ההכרה באותם 18 חודשים, שכאמור היה סביב ה-20%, הצריך, בלשונה של אנקור, "ביטול" בדוח 2022, של הכנסה "שהוכרה עד ליום 30 בספטמבר 2022, בסך של כ-51 מיליון דולר".מה שרואה החשבון התל אביבי לא מספר לנו עדייןעל פי רשות ניירות ערך (כאן), בין השנים 2017-2021, כ-5.8%, בממוצע, מהחברות שניירות הערך שלהן נסחרות בתל אביב היו חברות BVI נטולות זיקה לישראל, אבל חלקן בסך התיקונים שנדרשו בדוחות הכספיים היה 24%. לדעת הרשות המלומדת, ניתן לקשור בין "סיכון מוגבר לליקויים בדוחות הכספיים" של חברות BVI לבין "ריחוק פיסי ותפיסתי" בין בירת העסקים של ישראל לבין אזורי פעילות חברות ה-BVI ומקום מושבם של מנהליהן. טקסס במקרה שלפנינו."ריחוק פיסי ותפיסתי" מגביר את הסיכון האמור, בין השאר, משום ש"מיקום פעילות בחו"ל עשוי להקשות, במקרים רבים, על היכולת [של שומרי הסף בישראל] לעמוד על טיב הפעילות והנכסים ולבדוק את מצבם, בין היתר בשל היכרות מוגבלת עם השוק המקומי והצורך בהשקעת משאבים גדולים יותר ביחס לבדיקה של חברות מקומיות". כך למשל, על פי הרשות, "רגולציה זרה על פעילות החברה בחו"ל [שאין דומה לה בישראל] עשויה להקשות על הבנת הסיכונים והחשיפות בפעילות החברה".אנקור, אמנם, לא תיקנה אחורה את שורת ההכנסות, ואני לא טוען כאן כי "ביטולי הכנסות" כה מהותיים בשנת 2022, שגרמו לאי עמידה בהתניות הפיננסיות, הם תוצאה של ליקויים כאלה ואחרים בדיווחים הכספיים שלה דרומה מיום 30.9.2021.מה שאני כן רוצה לטעון הוא כי אפילו בתוך ארה"ב, רואי חשבון אמריקאים רואים בהכרה בהכנסה ממתן שירותים רפואיים מחוץ לרשת "עניין קריטי בביקורת", ובמסגרת חוות דעתם הם מתארים את נהלי הביקורת שננקטו כדי לוודא שתחזית ה"ויתורים" הסובייקטיבית של ההנהלה, על פיה מוכרות הכנסות, הינה סבירה. ראן דוגמה לדיווח כנ"ל של EY נשוויל, טנסי, בחוות דעת המבקרים שלו על דוחות שנת 2019 של ACADIA HEALTH CARE (תמונת מסך חלקית מובאת לנוחיותכם למטה בסוף המאמר).אם ביקורת "ויתורים" כנ"ל היא "עניין ביקורת קריטי" בתוך ארה"ב, אזי, על פי ההיגיון הכלכלי של רשות ניירות ערך, הביקורת הזו היא האמא של ענייני ביקורת קריטיים אצל אנקור. זאת, בין השאר, משום שסביבת ה"ויתורים" בארה"ב אינה דומה לסביבת ההתחשבנות בין חדרי המיון בסורוקה ובפוריה לבין קופות החולים (והביטוחים הפרטיים) בישראל, וכמובן מפאת כל הכרוך ב"ריחוק הפיסי והתפיסתי" בין תל אביב לטקסס, לרבות "הצורך בהשקעת משאבים גדולים יותר [של שומרי הסף בישראל] ביחס לבדיקה של חברות מקומיות".אז באותו עניין של שקיפות המוענקת בארה"ב לקוראי הדוחות הכספיים אל דרכי ההתמודדות של רואי חשבון עם ענייני ביקורת קריטיים, כתבה לאחרונה ד"ר רו"ח קרן בר-חוה, מהחוג לחשבונאות בבית הספר למנהל עסקים באוניברסיטה העברית בירושלים (כאן במדור שיווקי של דה מרקר), כי "הדרישה לשקיפות מרואי החשבון החיצוניים" קיימת בארה"ב מאז שנת 2019, וכי "בישראל, תקן ביקורת מקביל ייכנס לתוקף בדוחות הכספיים של החברות הציבוריות בשנת 2022".מדובר בגרסה עברית לתקן ביקורת בינלאומי 701, "ענייני מפתח בביקורת", שבאירופה ובמדינות אחרות מעבר לים נכנס לתוקף בדוחות הכספיים של החברות הציבוריות בשנת 2018 (!!!).עדיף אחור של 4 שנים מאשר לא לאמץ בכלל את תקן השקיפות החשוב הזה. אבל, כשגלשתי לדוח המבקרים של רואי החשבון התל אביבים על דוחות אנקור לשנת 2022, במטרה ללמוד איך הם מתמודדים עם אתגרי ביקורת "ויתורים" בטקסס, התאכזבתי קשות: לא הייתה שם התייחסות ל"ענייני מפתח בביקורת".מה מתברר? בתחילה, לשכת רואי חשבון אכן החילה את התקן על כל החברות שניירות ערך שלהן נסחרים בתל אביב, ללא יוצא מן הכלל. אבל, כמדווח כאן בחוזר מקצועי של פירמת רואי חשבון גדולה, בספטמבר 2022, החליטה הלשכה על "הקלות בנוגע לכניסה לתוקף של תקן ביקורת זה".ה"הקלה" המרכזית, דחיית הכניסה לתוקף, מדוחות 2022 לדוחות 2023, הוענקה לחברות שתקנות ניירות ערך פוטרות אותן מצירוף חוות דעת המבקרים בדבר אפקטיביות הבקרה הפנימית על הדיווח הכספי, קרי לחברות "שטרם חלפו חמש שנים מעת שנעשו לתאגיד מדווח". מקורו של פטור הוא רצונה של רשות ניירות ערך לעודד הנפקות בתל אביב, לרבות של חברות BVI, באמצעות הקלות ברגולציה (ראו כאן).הנה כי כן, בשעה שרשות ניירות ערך מתלוננת תחת כל עץ רענן על "סיכון מוגבר לליקויים בדוחות הכספיים של חברות BVI", אנקור, חברת BVI מובהקת, זוכה הן לפטור מהחובה לקבל תעודת הכשר לבקרה הפנימית שלה על הדיווח הכספי והן לדחייה ביישום תקן ביקורת 701, שהיה מאלץ את רואה החשבון המבקר שלה לדווח למשקיעים מן הציבור אודות נהלי ביקורת שנקט בהן, כדי למזער את הסיכון שבוקר אחד שוב נתעורר לחדשות רעות מהסוג שעליו דיווח "כלכליסט" לאחרונה. עולם מוזר.לסיום, כמובטח, הנה תמונת מסך מחוות דעת מבקרים של EY נשוויל על דוחות ספקית שירותים רפואיים מחוץ לרשת. וזיכרו: בפני רואי החשבון התל אביבי של אנקור ניצבים אתגרים גדולים יותר בביקורת נאותות ההכרה בהכנסה מאלה המתוארים למטה, הן משום שאינו יכול להסתמך על אפקטיביות הבקרה הפנימית על הדיווח הכספי והן משום "ריחוק פיס ותפיסתי" בין נתיבי איילון לאוטוסטרדות המדהימות של טקסס.

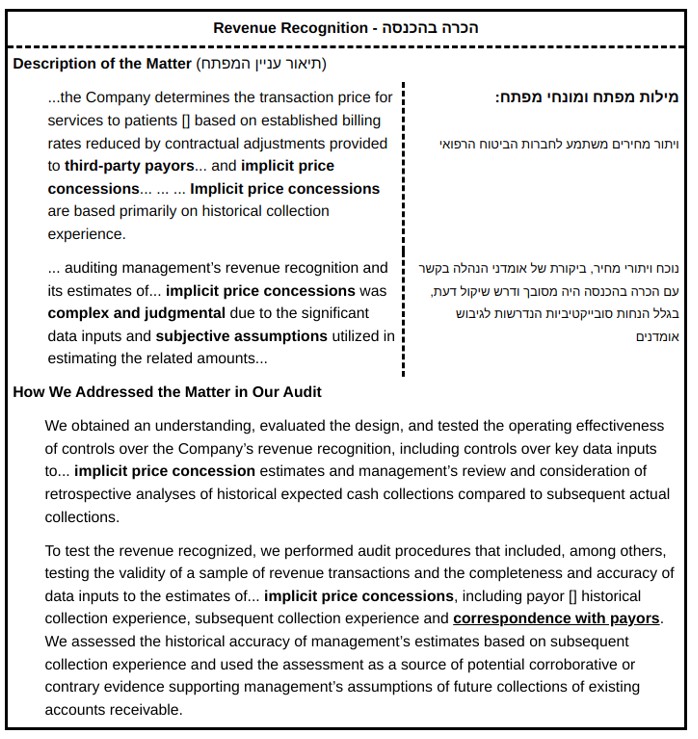

אנקור הזדמנויות בע"מ היא מה שנקרא בפרסומי רשות ניירות ערך חברת BVI, קרי "חברה שהתאגדה באיי הבתולה הבריטיים, ופעילותה מתמקדת בארה"ב". על פי הרשות, "הדוחות של חברות נטולות זיקה לישראל, בפרט חברות BVI, נערכים רובם ככולם במיקור חוץ על ידי עורכי דוחות ישראלים", ולכן "הניתוק הפיזי בין ההנהלה לבין עורכי הדוחות עלול להוביל לטעויות בדוחות החברות", כמו גם לביטויים שונים ומשונים.בואו נחזור למספרים כדי לראות שסכומי "הביטולים" הם סופר-סופר מהותיים. סך "ביטולי הכנסה", 51 מיליון דולר, מהווה כ-25% (רבע!!!) מהכנסות תחום רפואה דחופה שהוכרו בשבעת הרבעונים שבין 1 בינואר 2021 ל-30 בספטמבר 2022. ה-38.4 מיליון דולר, מושא הדוח המיידי מה-15 במרץ, מהווים כ-42% מיתרת הלקוחות במאזן 30.9.22 (!!!), שעמדה על כ-90 מיליון דולר (וכללה גם כמה מיליונים מתחום רפואת השיניים).במילים אחרות, מאזן אנקור ליום 30.9.22, שנכלל בדוחות הרבעון השלישי שפורסמו ב-15 בנובמבר 2022, יחד עם דוח סקירה של רואה חשבון מבקר תל אביבי, המרוחק ממוקד ההתרחשויות בטקסס, הציג יתרת לקוחות בסך של 90 מיליון דולר. ארבע חודשים בלבד אחר כך, התעוררנו לידיעה ב"כלכליסט" כי 40 מיליון דולר מיתרה זו נמחקו.רקורד של "ויתורים" ידועים מראש במשא ומתן עם המבטחיםהמודל העסקי של אנקור בתחום רפואה דחופה מתואר בפרק 7 של התשקיף, שם מספרת אנקור, כי בארה"ב, ספק שירותים רפואיים יכול לבחור להיות חלק מ"רשת" של חברת ביטוח רפואי זו או אחרת, או להיות "מחוץ לרשת".אם בחרת להיות ברשת כלשהי, אז אתה מסכים לקבל תעריף מוזל, מוסכם מראש, עבור שירותים המכוסים במסגרת תוכנית הבריאות" של אותה רשת.אבל אנקור בחרה, במה שהיא מכנה "החלטה אסטרטגית", להיות מחוץ לכל הרשתות. הודות לבחירה זו, היא "רשאית לחייב" את חברות הביטוח הרפואי בתעריף, שהינו "בדרך כלל הרבה יותר גבוה מהתעריף המוזל ברשת. עם זאת, תהליך הגביה מחוץ לרשת נמשך זמן רב יותר מאשר בתוך הרשת וכרוך במשא ומתן מתמשך (6-9 חודשים מתאריך השירות)".בביאור המדיניות החשבונאית מספרת אנקור כי היא "מחייבת" את חברת הביטוח "במעמד מתן השירות" למטופל, וכי היא מכירה בהכנסה "בעת מתן שירות למטופלים… בסכום המשקף את התמורה שמצפה החברה לגבות". בפרק 7 בתשקיף, אנקור מבהירה כי "הסכומים בפועל אשר יתקבלו מחברות הביטוח [] בתום משא ומתן מתמשך [] לרוב שונים מהחיובים שהוגשו להן".לפנינו מונחים אם כך שלושה סכומים שונים. הראשון הוא "החיוב" (השורה התחתונה בחשבונית פרופורמה), שאנקור משגרת לחברת הביטוח סמוך לאחר מתן השירות הרפואי למטופל. נניח שהוא 100 דולר, עבור טיפול שניתן בדצמבר 2021. הסכום השני נולד אף הוא סמוך למתן השרות והוא הסכום שאנקור צופה שתגבה מהביטוח בסופו של יום, נניח 53 דולר. סכום זה מוכר כהכנסה ברבעון רביעי 2021. הסכום השלישי הוא סכום הגבייה בפועל, שעליו מסכימים הצדדים לאחר "משא ומתן מתמשך (6-9 חודשים מתאריך מתן השירות)"; נניח שהוא 47 דולר ביולי 2022.לפי כללי החשבונאות (גם ב-IFRS וגם ב-GAAP האמריקאי), ביטול יתרת לקוחות בגין ההפרש בין הגבייה בפועל לבין צפי הגבייה המקורי, 6 דולר בדוגמה, נרשם כנגד שורת ההכנסות ברבעון שבו התרחש תיאום הציפיות. לדוגמה, אם עד דקה לפני סיום המשא ומתן, החברה שבדוגמה צפתה גבייה של 53 דולר, אז כל ה-6 דולר יקטינו את הכנסות הרבעון השלישי, 2022. אם באפריל 2022, היא כבר הפחיתה את ציפיותיה ל-51 דולר, אז 2 דולר יקטינו את הכנסות הרבעון השני ו-4 דולר את הכנסות הרבעון השלישי.בכל מקרה, ה-40 מיליון דולר בידיעה של "כלכליסט", שעודכנו מאוחר יותר ל-38.4 מיליון דולר, הוא סך של סכומים מהסוג של ה-6 דולר שבדוגמה. בתקני החשבונאות הסכום הזה מכונה "ויתור - concession", או ליתר דיוק' "ויתור משתמע - Implicit price concession"."ויתורים" הם הפרקטיקה הנוהגת בקרב ספקי שירות רפואי "מחוץ לרשת", כי אם הם מסרבים לוותר היום לא יהיו להם עסקים עם ענקיות הביטוח הרפואי מחר. בגלל ש"ויתורים" משמעותיים (בהשוואה לחיובים במועד מתן השירות) הם דרך חיים, הם למעשה כבר "משתמעים" בחשבונית הפרופורמה.הנה דוגמית למספרי האמת של אנקור. בתשקיף מינואר 2022, אנקור כתבה כי בשנת 2020, בממוצע, הכירה בהכנסה של 20.21 סנטים על כל דולר חיוב ("בשנת 2020 הכירה החברה בהכנסות של 20.21% בהתבסס על נתוני הגביה בפועל בשנת 2019.") בדוח שנת 2021, היא כתבה, כי "נעזרה ביועצי צד שלישי כדי לפתח מודל לחיזוי", שעל בסיסו "הכירה בהכנסות של .19.91%" מסכומי החיובים.ובדוח 2022, שפורסם במרץ 2023, אנקור חשפה כי בפועל "שיעור הגבייה כאחוז מתוך החיובים" בגין שירותים שניתנו בשנה וחצי שבין ינואר 2020 ליוני 2021 היה 16.82%. הפער בין שיעור גבייה זה, לבין שיעורי ההכרה באותם 18 חודשים, שכאמור היה סביב ה-20%, הצריך, בלשונה של אנקור, "ביטול" בדוח 2022, של הכנסה "שהוכרה עד ליום 30 בספטמבר 2022, בסך של כ-51 מיליון דולר".מה שרואה החשבון התל אביבי לא מספר לנו עדייןעל פי רשות ניירות ערך (כאן), בין השנים 2017-2021, כ-5.8%, בממוצע, מהחברות שניירות הערך שלהן נסחרות בתל אביב היו חברות BVI נטולות זיקה לישראל, אבל חלקן בסך התיקונים שנדרשו בדוחות הכספיים היה 24%. לדעת הרשות המלומדת, ניתן לקשור בין "סיכון מוגבר לליקויים בדוחות הכספיים" של חברות BVI לבין "ריחוק פיסי ותפיסתי" בין בירת העסקים של ישראל לבין אזורי פעילות חברות ה-BVI ומקום מושבם של מנהליהן. טקסס במקרה שלפנינו."ריחוק פיסי ותפיסתי" מגביר את הסיכון האמור, בין השאר, משום ש"מיקום פעילות בחו"ל עשוי להקשות, במקרים רבים, על היכולת [של שומרי הסף בישראל] לעמוד על טיב הפעילות והנכסים ולבדוק את מצבם, בין היתר בשל היכרות מוגבלת עם השוק המקומי והצורך בהשקעת משאבים גדולים יותר ביחס לבדיקה של חברות מקומיות". כך למשל, על פי הרשות, "רגולציה זרה על פעילות החברה בחו"ל [שאין דומה לה בישראל] עשויה להקשות על הבנת הסיכונים והחשיפות בפעילות החברה".אנקור, אמנם, לא תיקנה אחורה את שורת ההכנסות, ואני לא טוען כאן כי "ביטולי הכנסות" כה מהותיים בשנת 2022, שגרמו לאי עמידה בהתניות הפיננסיות, הם תוצאה של ליקויים כאלה ואחרים בדיווחים הכספיים שלה דרומה מיום 30.9.2021.מה שאני כן רוצה לטעון הוא כי אפילו בתוך ארה"ב, רואי חשבון אמריקאים רואים בהכרה בהכנסה ממתן שירותים רפואיים מחוץ לרשת "עניין קריטי בביקורת", ובמסגרת חוות דעתם הם מתארים את נהלי הביקורת שננקטו כדי לוודא שתחזית ה"ויתורים" הסובייקטיבית של ההנהלה, על פיה מוכרות הכנסות, הינה סבירה. ראן דוגמה לדיווח כנ"ל של EY נשוויל, טנסי, בחוות דעת המבקרים שלו על דוחות שנת 2019 של ACADIA HEALTH CARE (תמונת מסך חלקית מובאת לנוחיותכם למטה בסוף המאמר).אם ביקורת "ויתורים" כנ"ל היא "עניין ביקורת קריטי" בתוך ארה"ב, אזי, על פי ההיגיון הכלכלי של רשות ניירות ערך, הביקורת הזו היא האמא של ענייני ביקורת קריטיים אצל אנקור. זאת, בין השאר, משום שסביבת ה"ויתורים" בארה"ב אינה דומה לסביבת ההתחשבנות בין חדרי המיון בסורוקה ובפוריה לבין קופות החולים (והביטוחים הפרטיים) בישראל, וכמובן מפאת כל הכרוך ב"ריחוק הפיסי והתפיסתי" בין תל אביב לטקסס, לרבות "הצורך בהשקעת משאבים גדולים יותר [של שומרי הסף בישראל] ביחס לבדיקה של חברות מקומיות".אז באותו עניין של שקיפות המוענקת בארה"ב לקוראי הדוחות הכספיים אל דרכי ההתמודדות של רואי חשבון עם ענייני ביקורת קריטיים, כתבה לאחרונה ד"ר רו"ח קרן בר-חוה, מהחוג לחשבונאות בבית הספר למנהל עסקים באוניברסיטה העברית בירושלים (כאן במדור שיווקי של דה מרקר), כי "הדרישה לשקיפות מרואי החשבון החיצוניים" קיימת בארה"ב מאז שנת 2019, וכי "בישראל, תקן ביקורת מקביל ייכנס לתוקף בדוחות הכספיים של החברות הציבוריות בשנת 2022".מדובר בגרסה עברית לתקן ביקורת בינלאומי 701, "ענייני מפתח בביקורת", שבאירופה ובמדינות אחרות מעבר לים נכנס לתוקף בדוחות הכספיים של החברות הציבוריות בשנת 2018 (!!!).עדיף אחור של 4 שנים מאשר לא לאמץ בכלל את תקן השקיפות החשוב הזה. אבל, כשגלשתי לדוח המבקרים של רואי החשבון התל אביבים על דוחות אנקור לשנת 2022, במטרה ללמוד איך הם מתמודדים עם אתגרי ביקורת "ויתורים" בטקסס, התאכזבתי קשות: לא הייתה שם התייחסות ל"ענייני מפתח בביקורת".מה מתברר? בתחילה, לשכת רואי חשבון אכן החילה את התקן על כל החברות שניירות ערך שלהן נסחרים בתל אביב, ללא יוצא מן הכלל. אבל, כמדווח כאן בחוזר מקצועי של פירמת רואי חשבון גדולה, בספטמבר 2022, החליטה הלשכה על "הקלות בנוגע לכניסה לתוקף של תקן ביקורת זה".ה"הקלה" המרכזית, דחיית הכניסה לתוקף, מדוחות 2022 לדוחות 2023, הוענקה לחברות שתקנות ניירות ערך פוטרות אותן מצירוף חוות דעת המבקרים בדבר אפקטיביות הבקרה הפנימית על הדיווח הכספי, קרי לחברות "שטרם חלפו חמש שנים מעת שנעשו לתאגיד מדווח". מקורו של פטור הוא רצונה של רשות ניירות ערך לעודד הנפקות בתל אביב, לרבות של חברות BVI, באמצעות הקלות ברגולציה (ראו כאן).הנה כי כן, בשעה שרשות ניירות ערך מתלוננת תחת כל עץ רענן על "סיכון מוגבר לליקויים בדוחות הכספיים של חברות BVI", אנקור, חברת BVI מובהקת, זוכה הן לפטור מהחובה לקבל תעודת הכשר לבקרה הפנימית שלה על הדיווח הכספי והן לדחייה ביישום תקן ביקורת 701, שהיה מאלץ את רואה החשבון המבקר שלה לדווח למשקיעים מן הציבור אודות נהלי ביקורת שנקט בהן, כדי למזער את הסיכון שבוקר אחד שוב נתעורר לחדשות רעות מהסוג שעליו דיווח "כלכליסט" לאחרונה. עולם מוזר.לסיום, כמובטח, הנה תמונת מסך מחוות דעת מבקרים של EY נשוויל על דוחות ספקית שירותים רפואיים מחוץ לרשת. וזיכרו: בפני רואי החשבון התל אביבי של אנקור ניצבים אתגרים גדולים יותר בביקורת נאותות ההכרה בהכנסה מאלה המתוארים למטה, הן משום שאינו יכול להסתמך על אפקטיביות הבקרה הפנימית על הדיווח הכספי והן משום "ריחוק פיס ותפיסתי" בין נתיבי איילון לאוטוסטרדות המדהימות של טקסס.

- 2.רמי 09/07/2023 09:47הגב לתגובה זובבקשה כתבה על הפטור מהגשת דוחות רבועניים. מי נתן את הפטור ועל סמך מה ? הפטור גורם נזק קשה לציבור הרחב ונותן עדיפות למקורבים. עברו מחיוב של דוח עב כרס לפטור מוחלט. לדעתי יש לחייב במסירת דוח מצומצם לא מבוקר של מכירות/הכנסות ויתרות מזומנים והתפתחויות עיסקיות מהותיות. זה לא צריך להיוך יותר מ 2 עמודים מכסימום. בטוח חברה יודעת כמה כסף יש בקופה כל יום. צריך לסמן אותן שמי שקונה ידע מה קנה. הן קטנות לבורסה אבל גדולות בכיס שלנו.

- 1.יש בעיה קשה עם רגולטור שמתעסק בדברים הלא נכונים (ל"ת)יהושפט 06/07/2023 12:03הגב לתגובה זו