"גם במיתון וגם בהאטה - מרכזי ביג לא חווים חולשה"

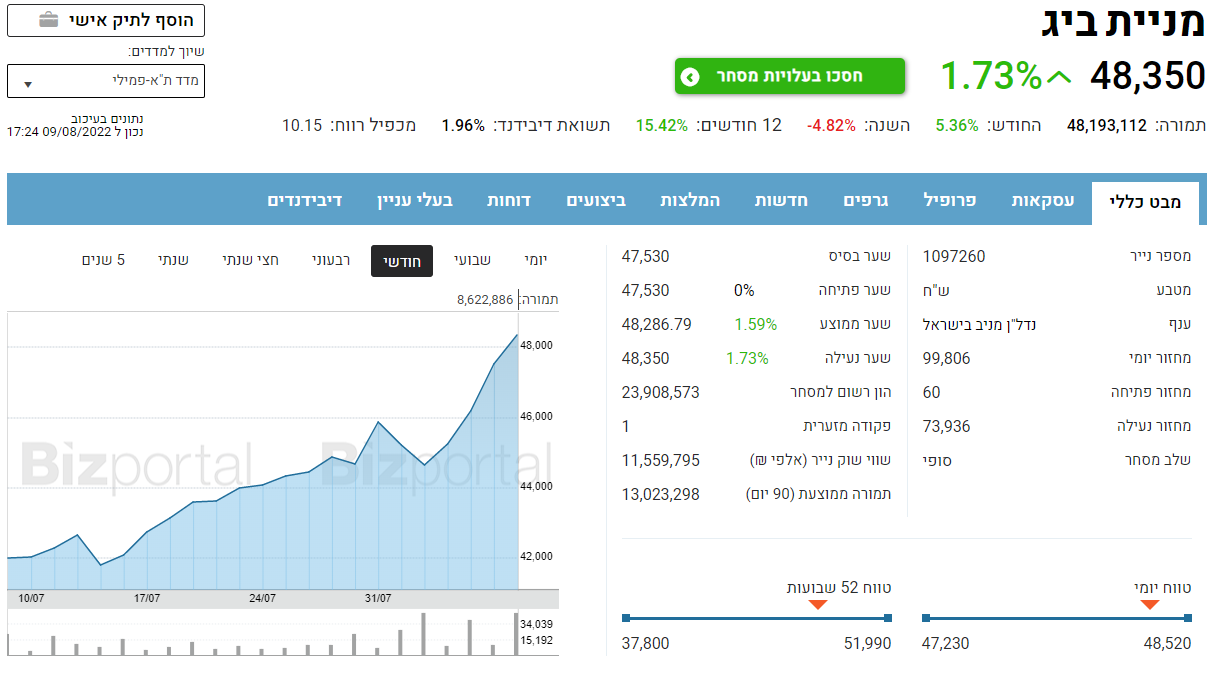

חברת הנדל"ן המניב ביג -0.28% המפעילה מרכזים מסחריים בעיקר בישראל, ארה"ב וסרביה דיווחה עלשתי עסקאות במזרח אירופה בהיקף של עשרות מיליוני אירו. אחת בתחום מתחמי הקניות (בפולין), והשנייה בתחום של האנרגיה המתחדשת (מקדוניה), שעתידה להוות ענף צמיחה משמעותי בחברה.חי גאליס,מנכ"ל ביג מסביר מדוע החברה מכוונת למזרח אירופה - "הצהרנו בביג כבר לפני שנתיים שאסטרטגית אנחנו מתכוונים לצאת מארה"ב לאור ההתפתחות שלנו בסרביה וההתחזקות שלנו שם, ומצד שני העובדה שהפכנו לבעלי שליטה באפי נכסים 0.04% שפעילה בתחום הנדל"ן להשכרה במדינות כמו פולין, רומניה,צ'כיה, סרביה."אנחנו מתכוונים לנצל את הידע והיכולות שלנו והניסיון ולהמשיך לפתח את ביג ואפי נכסים במדינות הללו, וכך אנחנו פועלים. השלמנו כעת עסקת רכישה בפולים ואנחנו רואים בפולין פוטנציאל התפתחות גדול מאוד בתחום של מרכזי הקניות הפתוחים, יש לנו היכרות עמוקה בעולם השוכרים דרך סרביה ודרך רומניה, בפולין חצי מהשוכרים שנמצאים במרכזים פתוחים כמו ביג וכדומה, הם גם שוכרים שלנו בסרביה שם אנחנו מאוד מוערכים. בסוף המרכז שקנינו בפולין זה ביג אמיתי זה הלחם והחמאה שלנו, זה מה שביג יודעת לעשות הכי טוב. אנחנו יודעים שתחום מרכזי הקניות בפולין מדינה עם 40 מיליון תושבים הוא מאוד דליל ואנחנו זיהינו את הפוטנציאל שם"האם אתם לא חוששים מהאטה באירופה, וגם מהנעשה באוקראינה הסמוכה לאזור הפעילות שלכם?"ממש לא. המרכזים שאנחנו מכוונים אליהם אלו מרכזי ביג, אלו מרכזי צריכה יום-יומיים הם לא בנויים על תיירים. הם מספקים שירות וצורך לקהל לקוחות שגרים במרחב של המרכז, ובסוף כשיש מרכז כמו שצריך של ביג אנחנו יודעים להביא את האוכלוסייה הזו לקנות במרכזים שלנו. גם בפולין ובכל מקום אחר, כמו שעשינו בישראל וכמו שאנחנו עושים בסרביה. כך נחלוש על מרכזים נוספים במדינות נוספות. גם במיתון וגם בהאטה מרכזי הביג לא חווים חולשה".יש כוונה לרכישות נוספות בדרך?"יש לנו כוונה להמשיך ולהתרחב בפולין וברומניה ובמדינות שסובבות את סרביה, הצהרנו על זה בעבר. נמשיך להתפתח ולצמוח באזור הבלקן באירופה ומזרח אירופה, וכמובן שבישראל - אנחנו משתדלים להגיד ולקיים"מה סטטוס מימוש הנכסים שלכם בארה"ב, מתי תימחק הפעילות שלכם שם?"אנחנו מעדכנים על כל עסקה, נשארו לנו בינתיים 7 נכסים למכור בארה"ב אנחנו מעריכים שבחודשים הקרובים נסיים את התהליך הזה. מכרנו יותר מ-20 נכסים בודדים מאז שהצהרנו שאנחנו מתכוונים להתנתק מהפעילות בארה"ב, הפתענו את השוק הישראלי בגובה העסקאות שביצענו שלרוב היו מעל השווי בספרים, אנחנו עושים את העבודה, עד סוף השנה הקרובה נמחק את הפעילות בארה"ב"אתם מחזיקים 85% באפי נכסים - יש כוונה להשתלט באופן מלא על החברה?"בשבוע שעבר ביצענו הצעת רכש, הגענו לכמעט 85% מהחברה. אנחנו כרגע לא יודעים מה יהיה, הכל פתוח".ומה בנוגע לפעילות החברה בעסקי האנרגיה המתחדשת - מה המטרה שלכם?"החלטנו לפני יותר משנתיים שאנחנו מתכוונים לפתח זרוע משמעותית שתשקיע בפרויקטים של אנרגיות מתחדשות, לקח לנו כמעט שנתיים לעשות את העסקה הראשונה ברומניה, לאחר מכן לאחר חצי שנה חתמנו על עסקה נוספת בתחום גם היא ברומניה, וחודשיים אחרי הגענו לפרויקט במקדוניה שעליו דיווחנו אתמול"."אנחנו חורשים את רחבי אירופה, מאתרים הזדמנויות שונות לפיתוח פרויקטים של אנרגיות מתחדשות. בסופו של דבר אנחנו רוצים מאוד שהזרוע של האנרגיה תהפוך לזרוע משמעותית בביג ואנחנו עושים את זה באופן סדור ומקצועי".האם תחשבו בעתיד לפצל את פעילות בתחום האנרגיה המתחדשת ולהנפיקה בנפרד?"לא מתעסקים בזה כרגע. בינתיים זה צעיר מידי וקטן מידי ולא עומד על הפרק, מתעסקים בלהביא עוד ועוד פרויקטים ולהפוך את זה לפעילות משמעותית בחברה"איפה אתה רואה את ביג בעוד שנתיים?"ישראל תמשיך להיות העוגן המשמעותי של החברה. יש לנו בישראל פיתוח פרויקטים בהיקף אדיר של מיליארדי שקלים - בשנה הקרובה בפתח תקווה ובשנה הבאה בנס ציונה. במקביל אנחנו ממשיכים לדחוף והתפתח ברחבי מזרח אירופה, וכמובן שהזרוע של אפי נכסים שאנחנו בעלי השליטה בה תמשיך להיות מאוד משמעותית עבור החברה. לביג בשילוב עם אפי נכסים יש צבר גדול של פרויקטים עתידיים, ואנחנו ממשיכים להתפתח ולרכוש ולהקים נכסים. הצבר וההתפתחות יניבו רווחים לחברה בשנים הקרובות"מסר למשקיעים?"אנחנו ממשיכים לעבוד קשה בשביל להמשיך ולפתח את החברה בצורה מקצועית וסולידית כפי שעשינו עד היום לאורך כל השנים האחרונות".המשקיעים יכולים להיות מרוצים, מניית החברה טסה בחודשיים האחרונים ווקיזזה את רוב הירידה מתחילת שנה (המניה במינוס 4.7% מתחילת השנה), כאשר ב-12 החודים האחרונים המניה עלתה ב-15% לשווי של 11.5 מיליארד שקל. תוצאות הרבעון הראשון - ה-NOI של החברה ברבעון הראשוןשל השנה טיפס ב-18.9% ל-255.7 מיליון שקל ביחס ל-215.1 מיליון שקל ברבעון המקביל אשתקד,ה-FFO ברבעון הראשון הסתכם ב-57% ל-156 מיליון שקל בהשוואה ל-99.4 מיליון שקל ברבעון המקביל אשתקד. בשורה התחתונה הרווח הסתכם ב-136.5 מיליון שקל, לעומת רווח נקי של 34.6 מיליון שקל ברבעון המקביל ב-2021.שיעורי התפוסה בנכסים בישראל עמד דאז על 100%, בסרביה 97% ובארה"ב 96%. הכנסות החברה מהשכרה ודמי ניהול הסתכמו ברבעון הראשון ב-352.6 מיליון שקל בהשוואה ל-269.3 מיליון שקל ברבעון המקביל אשתקד.

תוצאות הרבעון הראשון - ה-NOI של החברה ברבעון הראשוןשל השנה טיפס ב-18.9% ל-255.7 מיליון שקל ביחס ל-215.1 מיליון שקל ברבעון המקביל אשתקד,ה-FFO ברבעון הראשון הסתכם ב-57% ל-156 מיליון שקל בהשוואה ל-99.4 מיליון שקל ברבעון המקביל אשתקד. בשורה התחתונה הרווח הסתכם ב-136.5 מיליון שקל, לעומת רווח נקי של 34.6 מיליון שקל ברבעון המקביל ב-2021.שיעורי התפוסה בנכסים בישראל עמד דאז על 100%, בסרביה 97% ובארה"ב 96%. הכנסות החברה מהשכרה ודמי ניהול הסתכמו ברבעון הראשון ב-352.6 מיליון שקל בהשוואה ל-269.3 מיליון שקל ברבעון המקביל אשתקד.

- 1.ביג כסף על הריצפה (ל"ת)רועי 10/08/2022 09:32הגב לתגובה זו