מחקר של בנק ישראל: הרגולציה צריכה לתמוך בחדשנות ולא להפריע להייטק

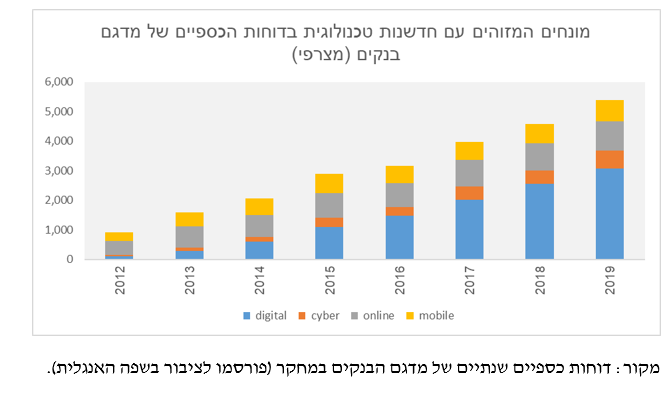

הגידול בפינטק (פיננסים וטכנולוגיה) השפיע על ניסוח הדוחות הכספיים הבנקים - בעיקר במדינות שתומכות ברגולציה מיטיבה עם ההייטק, כך עולה ממחקר חדש של בנק ישראל.

החוקרת לילך שמע זלטוקרילוב מחטיבת המחקר של בנק ישראל ניתחה את הטקסטים בדוחות הכספיים של יותר מ-100 בנקים ב-18 מדינות בעשור האחרון, ובחנה האם נוספו מילים על חדשנות כתוצאה מכך שהשוק מתמלא בחדשנות בתחום הטכנולוגיה. בין המדינות שנבדקו: ישראל, קוריאה הדרומית, אנגליה, ספרד, אוסטרליה, איטליה, קנדה, אוסטריה, שוויץ ודרום אפריקה.

הסיבה לקשר בין ניסוח הדוחות הכספיים לבין השיפור הטכנולוגי של הבנקים נעוץ במחקרים שגילו קשר בין נוסח הדוח הכספי לתוצאות העסקיות של הפירמה, בפרט במגזר שהוא מבוקר ומפוקח, ולכן על מחברי הדוחות בו מוטלת אחריות משפטית לאמינותם. הנחת המחקר הייתה שככל שהאסטרטגיה של הבנק נוטה לדיגיטציה וחדשנות, השיח בנושא יבוא לידי ביטוי בדוחותיו השנתיים, ובפרט בחלק של סקירות ההנהלה והדירקטוריון.

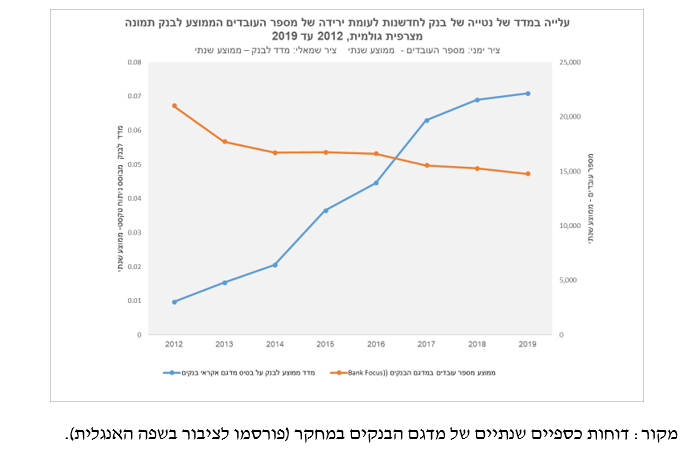

בבנק מצאו כי ככל שמדינה משקיעה יותר במחקר ופיתוח כך יש לבנקים המסחריים יותר נטייה לחדשנות, מה שמתבטא גם בדוחות שלהם. עוד מצאו בבנק כי מתן רישיון רגולטורי לבנק דיגיטלי ללא סניפים במדינה - משפיע גם הוא לחיוב. כלומר: ביטויים של מדיניות מעודדת חדשנות והקלות רגולטוריות בתחום הפינטק משפיעים לחיוב על הנטייה-לחדשנות באסטרטגיה של הבנקים.

מקור: בנק ישראל

"ככל שמתבהרים טיב ההשפעה התחרותית והיקפה, ומתבססת האפשרות של כניסת חברות טכנולוגיה גדולות לתחום הבנקאות, מצופה שבנקים יתאימו את התוכניות העסקיות שלהם ויציעו יותר שירותים דיגיטליים" אומרת שמע זלטוקרילוב.

במילים פשוטות, המשמעות לישראל היא שהרגולציה (אם בכלל צריך אותה) צריכה יותר לתמוך בחדשנות, ופחות להקשות על התפתחות ההייטק, או בלשון של בנק ישראל: "ממצא זה תומך במדיניות הגורסת כי רגולציה תומכת חדשנות היא גורם חשוב לשימור התחרות בשירותים הבנקאיים לקראת כניסתן לישראל של חברות טכנולוגיה גדולות".

מ

- 1.אזרח פראייר 12/10/2021 15:28הגב לתגובה זוצריך להקים ועדת חקירה על בזבוז כספי הציבור בבנק ישראל על מחקרים מטופשים ברמת שיעורי בית של ילד בכיתה ד