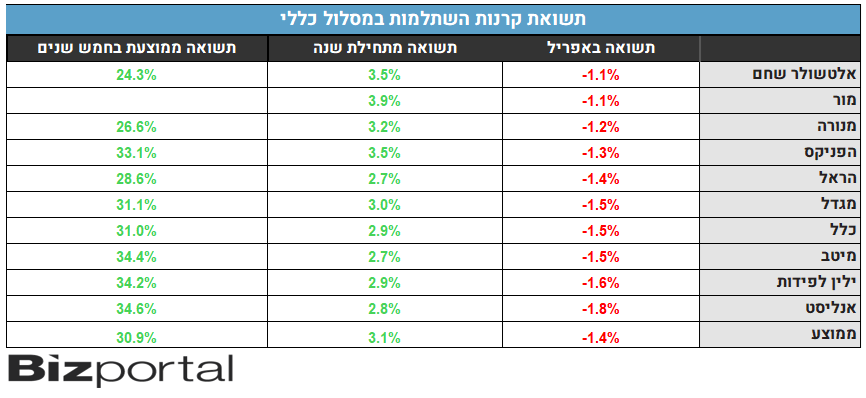

קרנות ההשתלמות באפריל - ילין לפידות ואנליסט מאכזבות, אלטשולר בצמרת

חודש אפריל היה חודש מטלטל בשווקים. שוקי המניות ירדו כ-4%-5% גם בארץ וגם בוול סטריט והחסכונות ספגו הפסדים. המפסידה הגדולה ביותר מבין קרנות ההשתלמות במסלול כללי היא קרן אנליסט, עם ירידה של 1.8% אחריה ילין לפידות עם הפסד של 1.7%. אלטשולר שחם ומור הפסידו הכי פחות עם 1.1%. בממוצע הקרנות איבדו בחודש שעבר 1.4%.

המסלול הכללי בקרנות ההשתלמות הינו המסלול הפופולארי ביותר (שילוב של מרכיב אג"ח גבוה עם מרכיב מנייתי). קרנות הנמצאות במסלול זה איבדו במהלך חודש אפריל 1.8%-1.1%. קרנות ההשתלמות במסלול מנייתי איבדו כפול מכך - כ-2.9%, כאשר גם שם אלטושלר בראש הטבלה עם ירידה של 2.3% ואנליסט בתחתית עם תשואה שלילית של 3.5%. המסלולים הכלליים בקרנות ההשתלמות, בגמל ומסלולי הפנסיה סיפקו ברבעון הראשון תשואה של כ-4.7%.

הירידות בחודש אפריל יוחסו בעיקר לנתוני האינפלציה ברחבי העולם. העובדה שהריבית תשאר גבוהה יותר לזמן ארוך יותר גרמה לחששות בקרב המשקיעים. אם כי התחזקות הדולר והאירו אל מול השקל קיזזה מעט את הירידות. מיד אחרי אלטשולר ומור, נמצאות מנורה, הפניקס והראל, שאיבדו 1.2%, 1.3% ו-1.4% בהתאמה.

- תקרת ההפקדה בקופת גמל להשקעה עולה ל-83.6 אלף שקל

- קרן השתלמות או קופת גמל להשקעה: איך בוחרים ומה ההבדלים?

- המלצת המערכת: כל הכותרות 24/7

מתחילת השנה התשואה בקרנות במסלול הכללי עדיין חיובית עם ממוצע של 3.1%, כאשר מור בהובלה עם 3.9%. מיד אחרי מור נמצאות אלטושלר והפניקס עם 3.5%. בתחתית הרשימה נמצאות הראל ומיטב עם 2.7%. במסלול המנייתי התשואה הממוצעת עומדת על 5.7%, כאשר אלטשולר שחם נמצאת בהובלה עם תשואה של 6.7% והרחק מאחורה נמצאת הראל עם 4.8%.

במרץ המצב היה שונה. התשואה הממוצעת בחודש מרץ בקרנות ההשתלמות במסלול הכללי עמדה על 2.3%. הרבעון הראשון הסתיים עם תשואה ממוצעת של 4.7%. המסלול המנייתי הניב במרץ בממוצע תשואה של 3.8%, כאשר את ההובלה לקחה אלטשולר שחם עם תשואה של 4.5% במנייתי ו2.5% במסלול הכללי. אלטשולר שחם עושה בקאמבק בחודשים האחרונים, אחרי שנה לא מוצלחת.

הסיבה לתשואות הטובות במרץ מיוחסות לשוק המקומי ולוול סטריט - המדדים המרכזיים בשוק המקומי עלו בין 3% ל-5%, וגם בוול סטריט המדדים עלו סביב 4%.

- 2.בן 20/05/2024 10:58הגב לתגובה זואלטשולר שחם פיננסים הפסד של 20אחוז על מה מהללים אותם

- חוסך 20/05/2024 14:41הגב לתגובה זולפי מה שאתה אומר לפחות הם עקביים בשנים האחרונות , מפסידים הכי פחות אבל וגם מרויחים הכי פחות

- 1.שי 20/05/2024 07:07הגב לתגובה זונראה שמתחילים לאבד גובה

- לירן 20/05/2024 09:35הגב לתגובה זוהפרשים מאוד קטנים מהמתחרות, הקו נשאר שמרני וללא הרפתקאות מיותרות. הנהלה די אחראית בסהכ

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.

משקיע חושש

משקיע חוששקרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

מה דמי הניהול במכשירים האלו, מה דירוג המכשירים האלו מבחינת מיסוי, תשואה ומכלול הפרמטרים, ומי גובה דמי ניהול גבוהים ומספק תשואה נמוכה מהאחרים?

כשמדובר בחיסכון לטווח בינוני וארוך בישראל, רוב החוסכים מתלבטים בין שלושה מכשירים עיקריים: קרן השתלמות, קופת גמל להשקעה ופוליסת חיסכון. למעשה, קרן השתלמות לוקחת בגדול - היא עדיפה על פוליסות חיסכון וקופות גמל להשקעה כי היא מספקת הטבות מס שהופכות את התשואה האפקטיבית לגבוה יותר מהתשואה ברוטו. גם כאשר הכסף הופך לנזיל בקרן, זו השקעה עדיפה כי היא פטורה ממס במימוש. ועדיין היתרונות של קופות הגמל להשקעה גם בולטים, והיא מהווה מוצר אטרקטיבי בשוק, יותר מקופות גמל רגילות ויותר לרוב מפוליסות חיסכון, אבל יש יתרונות וחסרונות לכל מוצר כשגם לפוליסות שהן מוצר יקר (דמי ניהול גבוהים) יש יתרון אחד בסיסי על פני האחרים - אפשר להשקיע דרכן סכום הרבה יותר גדול מאשר בקופות גמל להשקעה (מוגבלות לתקרה שעלתה ל-83.6 אלף שקל בשנה הבאה) ובטח שלעומת קרנות ההשתלמות.

נביא כאן את היתרונות והחסרונות של כל אחד מהמוצרים, אך בגדול הדירוג ברור כשיש מצבים שמשקיעים יחליטו לגוון על פני כל המוצרים.

המשחק האמיתי: מיסוי ונזילות איך זה משפיע על הכסף בכיס

קרן השתלמות זוכה לאהדה רבה בזכות יתרון מיסויי ייחודי: לאחר שש שנים (ובמקרים מסוימים שלוש שנים), ניתן למשוך את הכסף ללא מס רווחי הון – זאת כמובן בתנאי שההפקדות לא חורגות מהתקרות המוכרות. עצמאים יכולים להפקיד עד כ-11,420 ₪ בשנה, בעוד שכירים – עד כ-18,420 ₪ כולל תרומת המעסיק. זהו יתרון משמעותי במיוחד כשמסתכלים על צבירה לאורך זמן, אך הוא מותנה במעמד התעסוקתי ובגובה ההפקדות המוכרות. קראו עוד על היתרונות של קרן השתלמות כאן.

קופת גמל להשקעה, לעומת זאת, כוללת מיסוי של 25% על הרווח הריאלי במשיכה חד-פעמית. עם זאת, אם תבחרו למשוך בצורה של קצבה חודשית בגיל הפרישה, הקצבה עשויה להיות פטורה ממס - יתרון משמעותי למי שמתכנן פרישה ארוכת טווח אך פחות רלוונטי למי שרוצה משיכה חד-פעמית. למידע נוסף על קופות גמל להשקעה, לחצו כאן.

- שנת 2025 הוכיחה: פיזור השקעות ויתרון הביתיות שווים כסף

- הציבור מטומטם, אז הציבור משלם - 0.8% על פוליסת חיסכון שקלית של חברות הביטוח

- המלצת המערכת: כל הכותרות 24/7

פוליסת חיסכון דומה בתחום המיסוי לקופת גמל, עם 25% מס רווחי הון על הרווח הריאלי. חברות הביטוח מציעות מגוון מסלולים פנימיים עם דמי ניהול משתנים, מה שלעיתים מקשה על השוואה ישירה. עוד על פוליסות חיסכון תוכלו לקרוא כאן.