קרנות 80/20 - מה היתרונות? ובתי ההשקעות הקטנים טובים יותר

זה השבוע השלישי של סיכום שנת 2023 בתחום קרנות הנאמנות, ולאחר שראינו את הביצועים של קרנות האג"ח, הקרנות המעורבות 90/10 נמשיך להעלות את רמת הסיכון ונעבור לקרנות ה-80/20.

לקריאה נוספת:

>>> שנה טובה לרוב קרנות האג"ח - מיהן הבולטות?

>>> קרנות 90/10 סיכום רבעון ושנה: מי המנצחות והמפסידות?

הקטגוריות האהובות על המשקיע הישראלי הן אלו שמחזיקות עד 10% או עד 20% במניות. נשאלת השאלה מדוע לקנות קרן אחת שמחלקת את משאביה בין ניתוח מניות לניתוח אג"ח, למה לא לבחור פשוט שתי קרנות, אחת שתשקיע את כל מאמציה בשוק המניות ואחת שתשקיע את כל מאמציה בשוק האג"ח, ולחלק את כספי ההשקעה בין שתי הקרנות ביחס הרצוי, יהא אשר יהא.

ייתכן עם זאת, שיש יתרון מסוים בשיטה הזו בגלל שהיא חוסכת את הצורך באיזון התיק. בדרך כלל כשרוצים לחלק בין שני מסלולים יש צורך באיזון אחת לזמן מה שכן היחס בין המסלולים משתנה לאורך חיי ההשקעה. נניח, לדוגמה, שאני מעוניין להשקיע 80% באג"ח ו-20% במניות וקונה שתי קרנות שעונות על הדרישה הזו. נניח שוב, שלאחר שנה שוק המניות עלה יותר מאשר שוק האג"ח. אם ארצה לשמור על אותה רמת סיכון בהשקעה אני צריך לאזן מחדש את התיק. במקרה כזה יהיה עלי למכור מעט מהקרן המנייתית ולהשקיע את הכסף באג"ח. במקרה זה נוצר לי אירוע מס שמפחית מסכום הכסף שיש באפשרותי להשקיע ופוגע בתשואות בטווח הארוך. בקרן מעורבת של 80\20 (או כל יחס אחר) האיזון מתבצע על ידי מנהלי הקרן ונחסך תשלום המס שבדרך.

ובכל זאת, היחסים המקובלים בשוק הישראלי בין מניות לאג"ח, רחוקים מאד מהמקובל בעולם. בחסכון לטווח ארוך אין כל כך היגיון באחזקת אחוז מניות כל כך נמוך. מניות הן "יוצרות העושר" הטובות ביותר בנמצא, ובטווח הארוך כמעט תמיד יתנו תשואה עודפת על פני כל אפיק השקעה אחר. אז אם משקיעים לטווח ארוך למה לתת משקל כל כך נמוך למה שיוצר את עיקר התשואה?

- העוצמה של הבורסה ב-2025 הורגשה גם באג"ח - מה הצפי קדימה?

- הבורסה משיקה מדדי אג"ח חדשים: יותר פיזור ושליטה

- המלצת המערכת: כל הכותרות 24/7

בחסכון לטווח קצר יש בזה אולי מעט היגיון, אם כי יש שיאמרו שבטווח קצר אין מקום בכלל להחזיק במניות, וכן שבמצב הנוכחי יש יתרונות גדולים לקרנות כספיות, שכן הן מאפשרות נזילות, יציבות ותשואה סולידית באפס סיכון, וכן יתרונות מיסויים. עם זאת, לא נראה סביר שמליארדי השקלים המושקעים באפיקים של עד 10% או 20% מניות מיועדים להשקעה לטווח קצר דווקא.

על כל פנים, זה מה שהמשקיע הישראלי אוהב, אז בואו נראה מה נתנו לו הקרנות האלו ברבעון הרביעי של שנת 2023 ובשנה כולה. שתי תתי-קטגוריות נבדקו. "אג"ח כללי עד 20% מניות" היא תת הקטגוריה העיקרית בתחום עם מירב הקרנות. ישנה תת קטגוריה נוספת עם הרבה פחות קרנות, זו של "אג"ח מדינה כללי עד 20% מניות" שגם נבדקה. אין תת קטגוריה רשמית של קרנות אג"ח חברות והמרה עם 20% מניות, כך שנסתפק בשתי הקבוצות הללו במקרה זה.

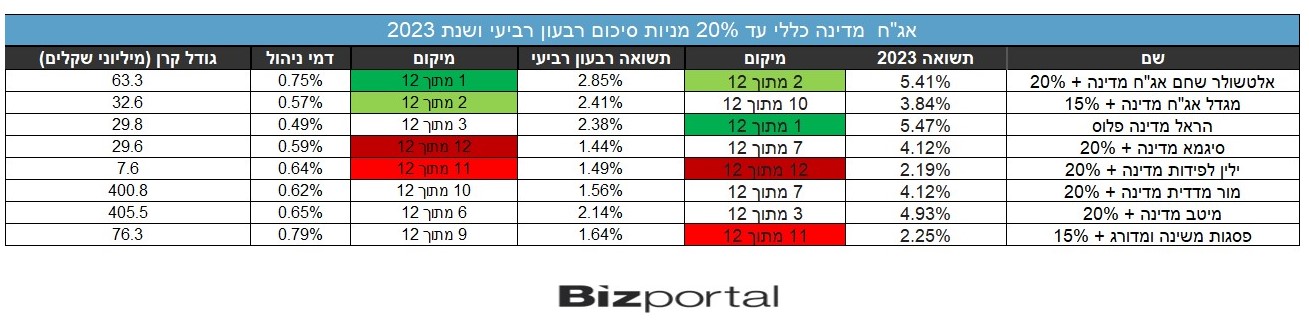

קרנות אגח מדינה עד 20% מניות

רק בתי ההשקעות הגדולים (וסיגמא, שיכולה להיחשב כבית השקעה בינוני לצורך העניין) נמצאים בקטגוריה הזו. הראל, אלטשולר, סיגמא, מור (2), מיטב, איילון, קסם, פסגות (2), מגדל וילין לפידות מנהלות קרנות אג"ח מדינה עם עד 20% מניות.- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

- המסלול ל-350%: הקרנות שהופכות השקעה צנועה להון מרשים בעשור אחד

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

דמי הניהול נעים בין 0.49% ל-0.79%. הקרנות הגדולות הן של מיטב (405 מיליון) ומור (400). כאמור, תת הקטגוריה הספציפית הזו מעוררת מעט מאד עניין, ויש לכך סיבה טובה. השקעה באג"ח מדינה אמורה להיות בקצה היותר סולידי של תחום ההשקעות, השקעה במניות היא בקצה הפחות סולידי, אז פחות אנשים מעוניינים בשילוב הספציפי הזה.

בסקירות של השבועיים האחרונים הראל הייתה בין הגרועות. פה המצב הפוך. הקרן של הראל היא המובילה בסיכום השנתי, וגם בסיכום הרבעוני היא בין המובילות (שלישית). עוד בולטת לטובה הקרן של אלטשולר שחם, שהיא אמנם השניה הכי יקרה בקטגוריה ובכל זאת מצליחה להיות הראשונה ברבעון והשנייה בסיכום השנתי.

ילין לפידות עם הביצועים הגרועים ביותר בסיכום השנה ובמקום הלפני אחרון ברבעון הרביעי. גם פסגות בולטת לרעה. למגדל היה רבעון אחרון טוב, שלא הצליח לחפות על שנה גרועה.

אג"ח כללי עד 20% מניות

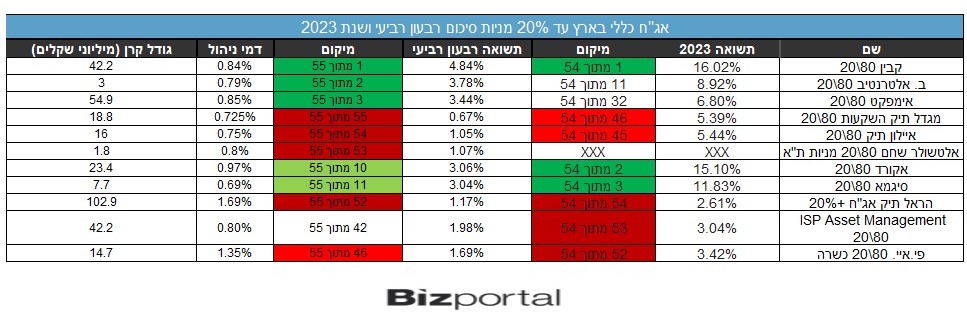

זהו כבר אחד המסלולים היותר מרכזיים בשוק הקרנות הישראלי. סך הכל ישנן 55 קרנות שנכנסו להשוואה הרבעונית, ו-54 לשנתית. ישנן שתי קרנות נוספות שהחלו לפעול רק בדצמבר 2023 (של ברק ומיטב), ואחת שפעילה החל מאוגוסט (אלטשולר). דמי הניהול בקטגוריה מתחילים ב-0.59% וממריאים עד 1.69% (הראל – אחת הגרועות בקטגוריה כמובן). שתי קרנות נוספות גובות מעל 1% (דיאמונד ופי.איי., שגם היא בין הגרועות). אם זה לא היה ברור עד כה - אל תקנו קרנות עם דמי ניהול מוגזמים.

הקרן הגדולה ביותר היא של מיטב עם 1,234.7 מיליארד שקל, השניה של ילין לפידות (1,140) והשלישית של פורסט (1,032). ילין לפידות איבדה כספים בכל חודש בשנתיים האחרונות. מיטב איבדה ב-22 מתוך 24 החודשים האחרונים. FOREST ב-11 מתוך 12 החודשים האחרונים, אך שנה קודם לכן דווקא גייסה בעקביות. ישנן עוד 8 קרנות עם מעל חצי מיליארד שקל. כאמור, מדובר בקטגוריה פופולרית למדי.

נראה שיש מעבר של כספים לקרנות של בתי ההשקעות הקטנים, אם כי לא במספרים מאד גדולים. כך לדוגמה, קבין גייסה בכל אחד מ-12 החודשים האחרונים, אקורד ב-7 מתוך 12 החודשים האחרונים. בשני המקרים הגיוסים המשמעותיים ביותר התרחשו בחודשיים האחרונים. מדובר, כפי שנראה, בקרנות המצטיינות בקטגוריה והן ראויות לכספים הזורמים אליהן, אך מדובר גם באתגר עבורן - האם יצליחו לשמור על ההובלה גם בניהול נפח גדול יותר של השקעות?

כפי שניתן לראות בתי ההשקעות הקטנים מגלים הרבה יותר עניין בתת הקטגוריה הזו, וגם שולטים בה מבחינת התוצאות. שלוש המובילות בסיכום רבעוני ושתיים מהשלוש בסיכום שנתי מגיעות מבתי השקעות קטנים (הקרן הנוספת היא של סיגמא). יותר מכך, אם ממשיכים במורד הטבלה, בבתי ההשקעות שלא נכנסו לטבלה (כי הכנסנו רק את שלושת הראשונות), נגלה שבתי ההשקעות הקטנים שולטים לחלוטין בקטגוריה מבחינת התשואות. הנה הדירוג מהמקום הרביעי והלאה: טרגט, דולפין, פורצ'ן, הורייזן ואושן יצירה. רק במקום התשיעי נמצא את אילים (גדולה), ולאחריה אנליסט (בינונית) ושוב בית השקעות קטן - ב. אלטרנטיב. לא פלא שהקרנות הגדולות חוות יציאת כספים מסיבית.

למרות ההבלחה בקרנות "אג"ח מדינה עד 20% מניות" הראל חוזרת לסורה באג"ח הכללי עם הקרן הגרועה בקטגוריה (מקום אחרון בסיכום שנתי ורביעי מהסוף ברבעון), ועם דמי הניהול הגבוהים בקטגוריה בפער. כדאי שכל אחד מ-102 מיליון השקלים שעדיין נמצאים בקרן היקרה והנחשלת הזו ישאלו את עצמם מה הם עושים שם.

להבדיל מהשבועות הקודמים הפעם גם מגדל בגרועות. הקרן שלה היא האחרונה ברבעון הרביעי וב-20% הגרועות בשנה כולה. גם איילון מציגה ביצועים דומים למגדל, והקרן החדשה של אלטשולר שחם כבר נמצאת בין האחרונות ברבעון היחיד בו פעלה. עוד בולטת לרעה הקרן הכשרה של פי.איי שהיא גם מאד יקרה וגם ממשיכה את המסורת של קרנות כשרות עם ביצועים בתחתית הרשימה. גם ISP היא בין הגרועות, ולא בפעם הראשונה.

הקרנות הטובות הן, כאמור, של בתי ההשקעות הקטנים. קבין היא המובילה גם בקטגוריה הזו, גם ברבעון וגם בשנה. היא מנהלת כבר 42 מיליון שקל בקרן הזו, והכספים ממשיכים לזרום. היא תצטרך בהמשך להוכיח שהיא יודעת לנהל גם סכומים גבוהים יותר. עוד בולטת לטובה אקורד, גם היא לא בפעם הראשונה, והיא תופסת את המקום השני במקרה זה. רק 23 מיליון שקל נמצאים תחת ניהולה בקרן הזו אבל 8 מתוכם הגיעו בחודש האחרון. אם הקצב הזה ימשך גם היא תצטרך לעמוד באתגר של ניהול כספים בקנה מידה גדול יותר. סיגמא היה היחידה שלא מוגדרת כבית השקעות קטן ובכל זאת מצליחה לבלוט לטובה עם הקרן השלישית בסיכום שנתי. גם ברבעון האחרון היא בין ה-20% הטובות. מדובר, עם זאת, בקרן קטנה מאד שמנהלת רק 7.7 מיליון שקל.

- 4.יריב ג. 22/01/2024 23:13הגב לתגובה זוצריך להיות כתב ממש כשרוני על מנת להתעלם לחלוטין מחלק מקרנות ה 20/80 בקטגוריה

- 3.מומחה השקעות 22/01/2024 11:27הגב לתגובה זולמרות שישראל היא בסך הכל 0.2% משוק המניות העולמי, סיכה קטנה על המפה, כמעט כל הקרנות בקטגוריה משקיעות חצי/רוב מהחלק המנייתי בארץ. הטיה ביתית מובהקת. בגמל זה לא ככה.

- חובבן 22/01/2024 21:34הגב לתגובה זוהמנייתי יכול להיות ברובו בחול

- בן 22/01/2024 17:04הגב לתגובה זואין כמעט מידע על תמהיל קרנות הגמל והיכן הן מושקעות.

- מומחה השקעות 23/01/2024 09:17בממוצע יותר מניות בחו"ל מאשר בארץ. בקרנות הנאמנות הפוך.

- 2.עדיף להשקיע בקרן שנכנס אליה כסף (ל"ת)אהרון 22/01/2024 09:32הגב לתגובה זו

- 1.משה 22/01/2024 08:05הגב לתגובה זוובערך אותם בתי השקעות מובילים. ידוע שכדאי להכנס לקרן מגייסת ולא לקרן פודה. מנהל פודה מוכר את הנכסים הגדולים שלו ולוחץ אותם למטה.

מחשבה הרהור התלבטות (דאל אי)

מחשבה הרהור התלבטות (דאל אי)אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

מה ההבדלים בין קרנות כספיות לקרנות אג"ח שקלי קצר? איזו השקעה הייתה עדיפה בשנים האחרונות? מהי האלטרנטיבה העדיפה בסביבה של ריבית יורדת?

הלהיט של השנים האחרונות בשוק הקרנות היו הקרנות הכספיות, עם זרימה של עשרות מיליארדי שקלים ותשואות נטולות סיכון מכובדות דיין של כ-4%. הקרנות הכספיות משקיעות בפקדונות בנקאיים או באג"ח קצרות ממשלתיות בעיקר, אך גם של חברות. לאור העלאת הריבית במשק ההשקעות הללו הניבו יותר מ-4% בשנה בשנים האחרונות.

בחודש האחרון בנק ישראל החל בהליך הורדת ריבית. בנק ישראל מאוד (מאוד) שמרני וזהיר בנושא הריבית, כך שלא סביר שנראה הורדת ריבית מהירה; יחד עם זאת, קרוב לוודאי שהמגמה תימשך בקצב כזה או אחר. במקרה שההערכה הזו אכן תתממש, התשואות הצפויות מהקרנות הכספיות צפויות לרדת אף הן בהדרגתיות. עדיין מדובר בתשואה יחסית יפה להשקעה נטולת סיכון, אך כנראה נראה ירידה לכיוון ה-3% בשנה, וייתכן שאף פחות בהמשך.

אחת האלטרנטיבות הפחות מדוברות לקרנות כספיות הן קרנות אג"ח שקליות ללא מניות עם מח"מ קצר שמציעות פרופיל סיכון דומה אך לא זהה (בנוסף להבדלי מיסוי). אין הרבה קרנות כאלה, אך יש כמה, ומעניין להשוות אותן לביצועי הקרנות הכספיות. התשואות של הקרנות הכספיות (עם קונצרני) מתחילת השנה נעות בין 4.28% ל-4.52%. ההבדל בתשואות בין הקרנות הכספיות השונות נובע מבחירת האג"ח הקונצרני, מהפרש בדמי הניהול ומיכולת המיקוח מול הבנקים ביחס לתשואות על הפקדונות, אולם בסופו של דבר התשואות דומות למדי.

לצורך ההשוואה התייחסנו לשלוש הקרנות הגדולות ביותר, שמנהלות כל אחת יותר מ-10 מיליארד שקל, ביניהן הקרן הטובה ביותר מתחילת השנה - ילין לפידות כספית ניהול נזילות. חיפשנו קרנות נאמנות שמשקיעות באג"ח שקלי עם מח"מ של עד שנתיים (הכנסנו גם קרן אחת עם עד 2.5 שנים). לא מדובר בהשוואה מדויקת, שכן קרנות כספיות הן עם מח"מ נמוך יותר. בכל זאת מדובר בהשקעה בסיכון נמוך יחסית, עם פוטנציאל רווח מוגבל, ללא חשיפה למניות, מט"ח או אג"ח בסיכון גבוה/מח"מ ארוך, ובכך מדובר בהשקעה סולידית למדי שיכולה להוות אלטרנטיבה מסוימת לקרנות הכספיות.

- הראל קרנות נאמנות: הרבה מדי קרנות בינוניות, גם בגודל וגם בביצועים

- הוצאות כספיות משפחתיות

- המלצת המערכת: כל הכותרות 24/7

ההבדל במח"מ הוא קטן יחסית, אך חשוב להבין את השפעת המח"מ על תשואות אגרות החוב. ככל שהמח"מ ארוך יותר, כל שינוי בתשואות יוצר תנודה משמעותית יותר במחיר האג"ח. לכן בזמנים של העלאת ריבית האג"ח הארוכות יותר יספגו הפסדים גדולים יותר על פי רוב, בעוד בזמנים של הורדת ריבית האג"ח הארוך יספק רווחים גבוהים יותר. זה כמובן באופן כללי, כשהתנהגות התשואות על פני עקומת המח"מ תלויה בגורמים רבים נוספים, כמו הערכות לגבי צמיחה/מיתון, צפי הנפקות של הממשלה או של חברות, שיכולים ליצור לחץ/מחסור באגרות למח"מים מסוימים וכו'. על כל פנים, בחירת מח"מ האג"ח היא אחת ההחלטות החשובות ביותר של מנהלי הקרנות האקטיביות, והיא משפיעה באופן דרמטי על ביצועי הקרן. למנהלי הקרנות הכספיות כמעט אין משחק בתחום הזה, בעוד למנהלי הקרנות האקטיביות, גם לטווח קצר, יש יותר מרחב, וזה מה שיוצר את עיקר ההבדל בין הקרנות השונות, ובינן לבין הקרנות הכספיות.