הירידות הפעם שונות: בלי צפי לפגיעה בביקוש; מחוץ לארה"ב די מוגנים

הבורסה המקומית נצבעת גם היא אדום בהובלת המניות הדואליות בשעה זו, וזאת לאחר הנעילה השלילית בוול סטריט ביום שישי - שסימנה שבוע של ירידות, בו הנאסד"ק איבד 7.6%, ה-S&P 500 ב-5.7% ובדאו ג'ונס 1.3%. הכלכלן הראשי של מיטב דש , אלכס זבז'ינסקי כותב בסקירה שהוא מפרסם הבוקר כי הירידות הפעם שונות לחיוב ממצבים דומים בעברים וכי "לפי ביצועי השווקים, נראה שאנו נמצאים באירוע יחסית מוגבל ולא במשבר כלכלי-פיננסי רחב היקף".

אז לאיפה הדברים כן רלוונטיים? פחות לאירופה, יותר לארצות הברית, וגם שם - בעיקר לסקטור הטכנולוגי, ובאופן שלא מסמן ירידה כוללת בביקושים בכלכלה האמריקאית. הנאסד"ק נכנס השבוע לטריטוריה של תיקון, והנעילה בשישי האחרון הציבה אותו ברמה נמוכה ב-14% משיאו בנובמבר. תיקון מוגדר כירידה של 10% לפחות מרמת שיא. הנאסד"ק 100 גם כן בתיקון - ירידה של 12.5% מהשיא.

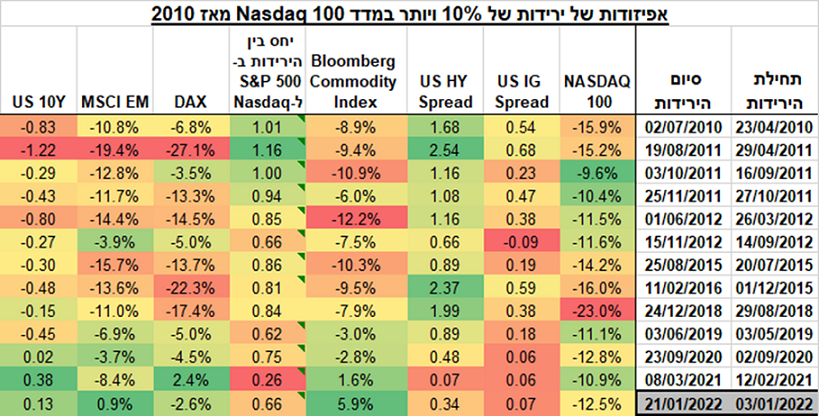

"ירידה בשיעור זה הייתה דומה לממוצע שכלל האפיזודות של הירידות בעשור האחרון, אך היו בה מספר מאפיינים ייחודיים שעשויים ללמד על השלכותיה האפשריות", מציין זבז'ינסקי, שבחן אפיזודות של תיקונים במדד הנאסד"ק 100 מאז 2010 (להוציא את מרץ 2020, פרוץ הקורונה, שהיה אירוע חריג לדבריו).

"ברוב האפיזודות בעבר, הירידות בנאסד"ק הובילו לירידה בתשואות האג"ח הממשלתיות. אולם, מאז פרוץ המגפה, בכל המקרים של ירידות במניות הטכנולוגיה, כולל האחרון, התשואות דווקא עלו. עליית התשואות מסמנת שהאירוע לא צפוי להפוך למשבר מאקרו כלכלי".

- האם שוק העבודה הוא הברבור השחור של השווקים?

- אלכס זבז'ינסקי: "התערבות בשוק המט"ח עלולה להכניס את ישראל לרשימה השחורה של משרד האוצר האמריקאי"

- המלצת המערכת: כל הכותרות 24/7

עליית התשואות משקפת את ציפיות השוק להעלאות הריבית של הפד, וכשהן עולות מחיר הרכישה של אגרות החוב של הממשל האמריקאי יורד - כלומר, יש להן פחות ביקושים, ומכאן שיש פחות "בהלה" לעבר נכסים בטוחים, ועל כן זבז'ינסקי לא רואה באופק משבר ברמת המאקרו כפי שהוא כותב - ובשונה מבעבר.

זה אם כן המצב באגרות החוב של הממשל האמריקאי, הן אמנם אינדיקטור - אך צריך להסתכל גם על שאר העולם. כך, מחוץ לארצות הברית, זבז'ינסקי מצביע על כך שהביצועים של המניות מתחילת השנה, במיוחד בשווקים המתפתחים, שם המניות עלו, "היו הרבה יותר טובים מאשר באפיזודות הקודמות של הירידות במניות האמריקאיות. יש בכך סימן שמדובר יותר בסיפור בעל השפעה על הכלכלה האמריקאית מאשר העולמית".

ואם בכל זאת להשאר בתחומי וול סטריט, "יחסית לירידות בנאסד"ק, הירידות ב-S&P 500 היו קטנות בהשוואה לאפיזודות שהיו בעבר", מזכיר לנו הכותב, "מה שממחיש שהבעיה העיקרית נמצאת בסקטור מניות הטכנולוגיה ולא בכלל הענפים. רוב הסקטורים ב-S&P 500 השיגו תשואה גבוהה יותר מהמדד הכללי".

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

באפיק הקונצרני בשוק האג"ח, כשבוחנים את עלה הנסחרות בתשואות גבוהות, כלומר הנכסים המסוכנים יותר, זבז'ינסקי מוצא כי פתיחת המרווחים (הפער מול אג"ח ממשלתי) "הייתה בינתיים מינורית יחסית - וגם זאת אינדיקציה שמדובר באירוע תחום בעיקר בנכסים שנהנו ממדיניות מוניטארית סופר-מרחיבה ולא בפגיעה כלכלית בכלל החברות במשק".

- 16.מישהו 02/02/2022 12:00הגב לתגובה זוהרי תסתכלו על ההיסטוריה ותראו ששוקי המניות עשו הכי טוב מכל שוק אחר. אז בטח שיהיו ירידות פה ושם אחרת השוק לא היה שווה כלום! אבל בטווח הארוך זאת ההשקעה הטובה ביותר...

- 15.מי שמפיל את השוק בארהב זה קרנות הגידור שיוצרים לחץ 24/01/2022 11:51הגב לתגובה זומי שמפיל את השוק בארהב זה קרנות הגידור שיוצרים לחץ כלפי מטה ולאחר שמשקי הבית ימכרו בזול,הם יקנו ושוב יקפיצו את השוק. כולם גנבים. גם ב2020 במרץ הם יצרו פאניקה עם הקורונה תוך פיזור נבואות זעם שהשוק ירד ב99%.. מתברר שמפיצי נבואות הזעם הצטיידו בשורטים וגרפו הון. כמו אייקן המשקיע שנובא קריבת השוק לאפס והרוויח בשורטים מעל 2 מליארד.

- 14.סחורות 23/01/2022 18:56הגב לתגובה זומניות יורדות

- י 25/01/2022 08:46הגב לתגובה זו20 אחוז ירידות כבר ממתנות אינפלציה,לא ממש צריך לגעת בריבית,תיכף הנגיד יספר לך את זה,שברגע שהתיק יורד ב20 אחוז כבר נוצרה פגיעה ממשית בצריכה שתוביל לירידה בביקושים ,כשהשוק מגיב ב 19 אחוז ירידות בשלושה שבועות אני בספק אם יעלו את הריבית 4 פעמים,מאוד מאוד בספק

- 13.גבי 23/01/2022 18:18הגב לתגובה זוהנפילה הגדולה של פברואר 2020 - תחילת הקורונה במערב

- 12.הקיצר אתם מספרים מה היה. לגביי העתיד אתם לא יודעים כלום (ל"ת)פוקסי 23/01/2022 17:55הגב לתגובה זו

- י 25/01/2022 08:56הגב לתגובה זוזה העתיד,שלא תטעה לשניה.

- 11.הכותב בעל אינטרס כלכלי מובהק ומדבר מתוך פוזיציה. זה הכל (ל"ת)אורן 23/01/2022 17:47הגב לתגובה זו

- י 25/01/2022 08:49הגב לתגובה זועם מכות קלות בכנף, שחקו חכם,פניקרים יש בהמונים,שלושה שבועות לרדת ב 20 אחוז? מה זה שוק רמלה? יש כאן מניות של החברות הכי טובות בעולם,שעובדות ומייצרות,למה שהשווי שלהן יורד (גידול באוכלוסיה,ביקושים)...רק למעלה.

- 10.משקיע 23/01/2022 16:51הגב לתגובה זואם ההייטק יורד, הכל יורד. גם אם זה בגל הבא.

- מצד שני,ציינת מספר תחומים חזקים שלאורך זמן תמיד חוזרים (ל"ת)זו ירידה לצורך עליה 23/01/2022 18:31הגב לתגובה זו

- 9.מעניין. (ל"ת)הקורא 23/01/2022 16:42הגב לתגובה זו

- 8.אלו רק תחילת הירידות במשך השנה הירידות במניות ובנדל"ן יחריפו. (ל"ת)ישראל 23/01/2022 15:33הגב לתגובה זו

- 7.משקיע חכם 23/01/2022 15:18הגב לתגובה זומניות הבנקים דיסקונט ומזרחי תעלנה המון בעתיד הקרוב והבינוני

- 6.י 23/01/2022 15:12הגב לתגובה זוהמניות ספגו מכות קשות בזמן קצר ... תתפללו שזה רק תיקון ולא מפולת .ביידן חייב להתעורר....אם יום שני שלילשי לא חוזרים לעליות זה יהיה מרחץ דמים הגדול בהיסטוריה לא המלצה ....שמע ישראל ...תפתחו ספר תהילים עם הפנים לכיוון מזרח ותתחילו להתפלל .אלוהים יעזור .אמן.

- לונג סטורי שורט 23/01/2022 18:36הגב לתגובה זואם באמת הכל עומד לרדת.. כדאי שתפתח פקדון או שניים, שתהיה לך נזילות... ייתכן שיהיו הזדמנויות.. מי שיעמוד מהצד ורק ישמח לאידם של אלו שכבר בפנים, עלול להחמיץ את המחירים הטובים.. סגור את ספר תהילים, לא מערבים אמונה והשקעות... שמור את התפילות לבית-כנסת, עכשיו זה הזמן להיכנס לזון של המקצוענים

- 5.נ.ש. 23/01/2022 15:11הגב לתגובה זובחודש שעבר היה עניין להחזיק את השוק עכשיו אין. מי שחוטף ביישורת הראשונה זה מי שנתן ביישורת הראשונה של היצף הכסף עכשיו הוא חוטף בהתאמה. וזה יחלחל לכולם בהתאמה ככל שיהיה ירידה בהציע הכסף. לעליה בריבית יהיה השלכות בעניין היחס סיכון סיכוי של חברות לעמוד בתשלומים בעולם של ריבית גבוהה וזה יהיה בהתאמה. לכן סביר להניח שהכל ירד אבל בזמן הנכון

- י 25/01/2022 08:55הגב לתגובה זוהיום תחייך ועוד שלושה חודשים תבכה שמכרת לי ובעוד 10 שנים אתה ממש ממש תצטער שמכרת לי,מה זה ריצת 200 מטר?

- 4.תוכן שנכתב עי ילד בן 14 (ל"ת)אסי בן אבי 23/01/2022 14:53הגב לתגובה זו

- 3.ברק 23/01/2022 14:41הגב לתגובה זוובסין במצב קטסטרופלי כשחברות ענק פושטות את הרגל אבל לפי מיטב ד״ש השווקים בחו״ל בסדר… כן בטח! ומחירי הסחורות עולים בגלל שיש מחסור אמיתי בנפט ובאנרגיה בסופו של דבר הירידה בהיצע מנצחת את הביקוש. מילא הפד היה תומך אבל הוא לא מבחינתן שהבורסה תיפול אבל שמדד המחירים לצרכן ירד גם הוא.

- 2.הגולש 23/01/2022 14:30הגב לתגובה זוכמו שהאנליסט הבכיר עוד לא הפנים כך אין טעם לבחון את השוק במספר ימים בודדיםרוב החברות בארה"ב נסחרות באזור הנמוך השנתי שלהםהמדדים מושפעים ממספר קטן של חברות ענק עם משקל מכריע, זו הסיבה לעומת מדדי ארהב בשנה האחרונה

- י 25/01/2022 08:53הגב לתגובה זומי שמחפש ללא סיכון בחיים האלה עף אחורה,הריבית אפסית-אז הוא רוצה להעלות אותה קצת -זה באמת תחליף לבורסה?

- 1.דר' דום 23/01/2022 14:05הגב לתגובה זואל תהיה "מופתע" מעליית התשואה והסחורות יחד עם מכירת חיסול בשוקי המניות, ובעיקר במניות הצמיחה. וזה לא רק באמריקה זה גם נוגע לנו עם הכסף המודפס שהרעיל את גיבורי ההייטקס. מה שבא בקלות באמצעות המדפסת, נעלם בקלות. סטגפלציה זה כבר סיפור אחר שלא הכרנו כמוהו בימינו. ראו ערך 1929

- דודו 23/01/2022 21:58הגב לתגובה זואז לכן סטגפלציה זה קצת מוגזם. סה"כ המניות מתומחרות מחדש בגלל העלייה בתשואות האג"ח, זה לא אומר שיהיה משבר.

- צבי נוי 23/01/2022 15:26הגב לתגובה זובעוד שאני מסכים כנראה עם ההערכה שפנינו לסטגפלציה, 1929 היה משבר דפלציוני. המונח סטגפלציה הוטבע על שנות ה - 70 שם מיתון כלכלי לווה באינפלציה גבוהה