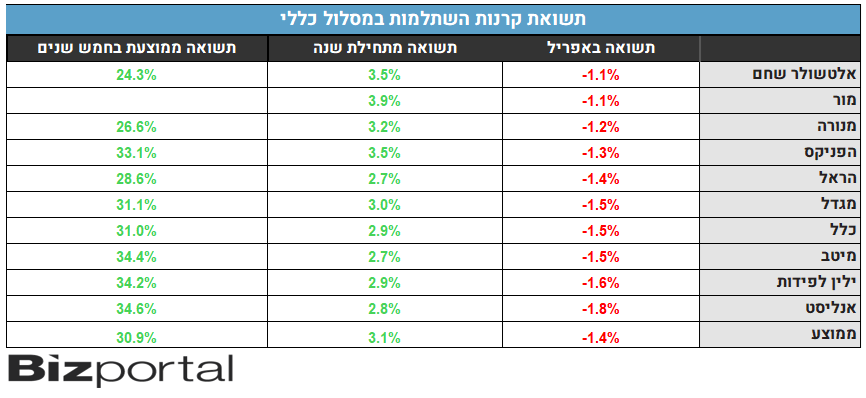

קרנות ההשתלמות באפריל - ילין לפידות ואנליסט מאכזבות, אלטשולר בצמרת

חודש אפריל היה חודש מטלטל בשווקים. שוקי המניות ירדו כ-4%-5% גם בארץ וגם בוול סטריט והחסכונות ספגו הפסדים. המפסידה הגדולה ביותר מבין קרנות ההשתלמות במסלול כללי היא קרן אנליסט, עם ירידה של 1.8% אחריה ילין לפידות עם הפסד של 1.7%. אלטשולר שחם ומור הפסידו הכי פחות עם 1.1%. בממוצע הקרנות איבדו בחודש שעבר 1.4%.

המסלול הכללי בקרנות ההשתלמות הינו המסלול הפופולארי ביותר (שילוב של מרכיב אג"ח גבוה עם מרכיב מנייתי). קרנות הנמצאות במסלול זה איבדו במהלך חודש אפריל 1.8%-1.1%. קרנות ההשתלמות במסלול מנייתי איבדו כפול מכך - כ-2.9%, כאשר גם שם אלטושלר בראש הטבלה עם ירידה של 2.3% ואנליסט בתחתית עם תשואה שלילית של 3.5%. המסלולים הכלליים בקרנות ההשתלמות, בגמל ומסלולי הפנסיה סיפקו ברבעון הראשון תשואה של כ-4.7%.

הירידות בחודש אפריל יוחסו בעיקר לנתוני האינפלציה ברחבי העולם. העובדה שהריבית תשאר גבוהה יותר לזמן ארוך יותר גרמה לחששות בקרב המשקיעים. אם כי התחזקות הדולר והאירו אל מול השקל קיזזה מעט את הירידות. מיד אחרי אלטשולר ומור, נמצאות מנורה, הפניקס והראל, שאיבדו 1.2%, 1.3% ו-1.4% בהתאמה.

- חשבון מנוהל - יתרונות, חסרונות ולמי הוא מתאים

- מה עושים עם סכום כסף ש"נחת" בתא המשפחתי?

- המלצת המערכת: כל הכותרות 24/7

מתחילת השנה התשואה בקרנות במסלול הכללי עדיין חיובית עם ממוצע של 3.1%, כאשר מור בהובלה עם 3.9%. מיד אחרי מור נמצאות אלטושלר והפניקס עם 3.5%. בתחתית הרשימה נמצאות הראל ומיטב עם 2.7%. במסלול המנייתי התשואה הממוצעת עומדת על 5.7%, כאשר אלטשולר שחם נמצאת בהובלה עם תשואה של 6.7% והרחק מאחורה נמצאת הראל עם 4.8%.

במרץ המצב היה שונה. התשואה הממוצעת בחודש מרץ בקרנות ההשתלמות במסלול הכללי עמדה על 2.3%. הרבעון הראשון הסתיים עם תשואה ממוצעת של 4.7%. המסלול המנייתי הניב במרץ בממוצע תשואה של 3.8%, כאשר את ההובלה לקחה אלטשולר שחם עם תשואה של 4.5% במנייתי ו2.5% במסלול הכללי. אלטשולר שחם עושה בקאמבק בחודשים האחרונים, אחרי שנה לא מוצלחת.

הסיבה לתשואות הטובות במרץ מיוחסות לשוק המקומי ולוול סטריט - המדדים המרכזיים בשוק המקומי עלו בין 3% ל-5%, וגם בוול סטריט המדדים עלו סביב 4%.

- 2.בן 20/05/2024 10:58הגב לתגובה זואלטשולר שחם פיננסים הפסד של 20אחוז על מה מהללים אותם

- חוסך 20/05/2024 14:41הגב לתגובה זולפי מה שאתה אומר לפחות הם עקביים בשנים האחרונות , מפסידים הכי פחות אבל וגם מרויחים הכי פחות

- 1.שי 20/05/2024 07:07הגב לתגובה זונראה שמתחילים לאבד גובה

- לירן 20/05/2024 09:35הגב לתגובה זוהפרשים מאוד קטנים מהמתחרות, הקו נשאר שמרני וללא הרפתקאות מיותרות. הנהלה די אחראית בסהכ