יוצאים לפנסיה? הוזלת דמי הניהול היא רק ההתחלה

לאחרונה התבשרנו כי ועדת הכספים של הכנסת אישרה את הוזלת דמי הניהול של הפורשים מקרנות הפנסיה החדשות. המשמעות של אישור ההצעה היא כי קצבת הזקנה של הפורשים החל מחודש פברואר 2022 צפויה לגדול ב-2%.

עד כה פורשים מקרנות הפנסיה החדשות היו משלמים דמי ניהול בפרישה בגובה 0.5% בעקבות החלטת ועדת הכספים דמי הניהול של הפורשים יעמדו על 0.3%.

ההחלטה הזאת היא רק השלב הראשון בתהליך היציאה לפנסיה. תהליך שבו הפורש נדרש לקבל החלטות קשות לגבי מסלול הפרישה והמוצר הפנסיוני ממנו הוא מתכנן לפרוש.

מאיזה מוצר נצא לפנסיה? קרן פנסיה או ביטוח מנהלים

ישנם שני מוצרים פנסיונים שניתן לקבל מהם קצבה, קרן פנסיה חדשה וביטוח מנהלים. במועד היציאה לפנסיה על הפורש להחליט מאיזה מוצר הוא מעוניין לפרוש. גם אם חסכתם כל השנים בביטוח מנהלים עדיין באפשרותכם להעביר את הכספים אל קרן הפנסיה ולפרוש ממנה ולהיפך. גם פורש ימצא שתנאי תקנון קרן הפנסיה אינם מתאימים עבורו יוכל להעביר את הכספים אל ביטוח המנהלים ולפרוש ממנו.

בין השיקולים שעל הפורש שבוחר להעביר את הכספים מביטוח המנהלים אל קרן הפנסיה לקחת בחשבון הם מועד ההצטרפות לפוליסה, מסלול הפרישה שכוללת הפוליסה, גובה מקדם ההמרה ומצבו המשפחתי.

למה כדאי לפרוש מקרן הפנסיה ולא מביטוח המנהלים?

במידה והצטרפתם לביטוח מנהלים לאחר יוני 2001 הקצבה מקרן הפנסיה צפויה להיות גבוהה יותר ויציבה יותר מאשר הקצבה מביטוח המנהלים. במועד היציאה לפנסיה יומר החיסכון הקיים בביטוח המנהלים לקצבה חודשית בהתאם למקדם הקיים בפוליסה, בפוליסות אלה מקדם ההמרה יבטיח לכם קצבה לכל החיים וקצבה לבת הזוג עד לתום 240 תשלומים.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- לידיעת החוסכים - הקצבה בפנסיה תהיה נמוכה ממה שחשבתם; הנה הסיבה

- המלצת המערכת: כל הכותרות 24/7

לעומת זאת מקדם ההמרה בקרן הפנסיה יבטיח גם לכם וגם לבת הזוג קצבה לכל ימי חייה. במידה ותרצו תקופת תשלומים מובטחים יהיה ניתן בקרן הפנסיה לשלב מסלול המבטיח קצבה לבת הזוג לכל ימי חייה ותקופת תשלומים מובטחים.

פנסיית הזקנה היא כמו עוגה, איך תרצו לחלק אותה?

הבחירה במוצר הפנסיוני היא הבחירה האחרונה (או הראשונה) של הפורש, לפני כן כחלק מתהליך תכנון הפרישה נדרש הפורש לבחור את מסלול הפרישה ולהגדיר את האחוז של הקצבה שיופנה לבן הזוג. חשוב לזכור כי פנסיית הזקנה היא כמו עוגה. במידה ונבחר לתת לבן הזוג קצבה גבוהה יותר, נאלץ כמשק בית לחיות מהכנסה קטנה יותר. ממחקר שביצע פרופסור אביה ספיבק והתפרסם לאחרונה עולה כי פורשים רבים רואים בתהליך הבחירה של המסלול אקט של נאמנות עבור בן הזוג ומקצים עבורו חלק גדול יותר מקצבת הזקנה. המשמעות היא שכמשק בית הם צפויים לחיות מקצבה קטנה יותר בכל חודש.

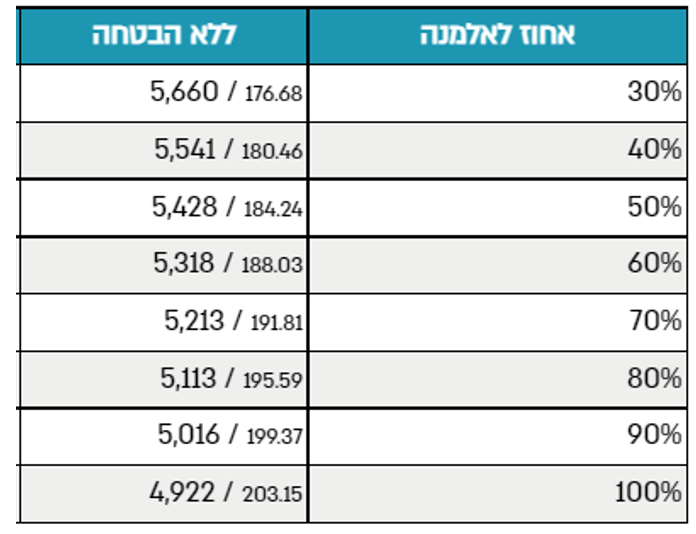

לדוגמה,

פורש עם מליון שקל שיבחר לתת לבת זוגו קצבה בשיעור של 30% מהקצבה שלו לאחר מותו יקבל קצבה חודשית של 5,660 שקל בחודש ואילו במידה ויבחר לתת לה קצבה הזהה לשלו (שיעור של 100%) יקבל קצבה קטנה משמעותית, רק 4,922 שקל.

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של 4.5% במנייתי

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

בניגוד לפורש מקרן הפנסיה, פורש מביטוח מנהלים שיפרוש ממסלול הכולל תקופת תשלומים מובטחים יגלה שלאחר מותו לאשתו לא תישאר עוד קצבה אחריו.

לדוגמה פורש בן 67 במסלול הכולל 240 תשלומים מובטחים, לפורש אישה הצעירה ממנו בשלוש שנים. במידה והפורש ילך לעולמו בגיל 87 לאחר שניצל את מלא 240 התשלומים המובטחים האישה לא תהייה עוד זכאית לקצבה מהפוליסה.

גם בפרישה, קצבת הזקנה מושקעת בשוק ההון

מקדם ההמרה קובע את הקצבה הראשונה, אבל גם לאחריה כספי החיסכון הפנסיוני של הפורש ממשיכים להיות מושקעים בשוק ההון והקצבה צפויה להתעדכן בהתאם לתשואה הצפויה. המידע הזה קריטי עבור מי שמתכנן לפרוש מביטוח מנהלים, קצבת הזקנה שלו צפויה להתעדכן מידי חודש בהתאם לביצועים של מסלול ההשקעה שבחר בפרישה. במידה והוא בחר מסלול סולידי, קצבת הזקנה שלו עשויה לא לעמוד ביעד התשואה שהגדירה חברת הביטוח והקצבה תפחת בכל חודש. בעבור מי שבחר במסלול ברמת סיכון גבוהה יותר, קצבת הזקנה עשויה לרדת (או לעלות) בחדות מידי חודש. בקרן הפנסיה לעומת זאת נהנים הפורשים מהבטחת תשואה שמבטיחה להם יציבות יחסית בקצבת הזקנה. כי בסופו של דבר, כולנו רוצים קצבת זקנה שתלווה אותנו לאורך כל תקופת החיסכון.

בשורה התחתונה

המהלך של ועדת הכספים של הכנסת הוא מהלך מבורך שצפוי להגדיל את קצבת הזקנה של הפורשים אך הוא רק השלב הראשון. על הפורש להמשיך לתכנן את הפרישה ולראות כיצד הוא פורש עם הקצבה הטובה ביותר עבורו ועבור התא המשפחתי שלו. קצבה שתלווה אותו בצורה יציבה לאורך תקופת הפרישה ולאחר מותו תבטיח קיום בכבוד גם עבור בת הזוג שלו.

- 3.אביעד לוי 17/01/2022 15:46הגב לתגובה זונדב שלום, בשני האחרונות הגדלתי את ההפרשות לפנסיה ותיקה ע"ח הקטנת ההפרשות לקרן מנהלים. הגדלה של 2% יוצא לפנסיה לקראת סוף 2022 לאור מצב הקורונה והשכר במשק, האם גם השנה כדאי להגדיל ההפרשות לפנסיה ותיקה ע"ח הקטנת הפרשות לקרן מנהלים? תודה

- 2.שרי 17/01/2022 12:41הגב לתגובה זויש לי קרן פנסיה עתידית מ 3/1995 ומשלמת עליה שנים דמי ניהול 0.66% - האם זה תקין ? עדיין לא הגעתי לגיל פרישה ..

- עמוס הולצמן 17/01/2022 13:46הגב לתגובה זולשאלתך - כן זה תקין וזה מעוגן בתקנון הפנסיה. הרחבה בקצרה - קרן עתידית שייכת לקבוצה קטנה של קרנות פנסיה וותיקות מאוזנות. קרנות אלו לא יכולות לקלוט עמיתים חדשים. מנגד יש להן יתרונות על הקרנות החדשות. שורה תחתונה - כדאי לך להפקיד לקרן זו כמה שיותר כספים [תשואה מובטחת וכרית בטחון]. מנגד החברה המנהלת של הקרן [במקרה זה הראל], "גוזלת" לך חלק מההטבות דרך דמי הניהול ואין לך מה לעשות בנוגע.

- 1.פנסיונר לעתיד 17/01/2022 12:40הגב לתגובה זוהשאלה האם מי שנפקיד מעל הסכום של קרן הפנסיה, וצריך למצוא פתרון נוסף ליתרה, האם עדיף ביטוח מנהלים או קרן משלימה?

- בני 17/01/2022 14:26הגב לתגובה זובהנחה וניצלת את הקרן המקיפה יתכן ותרצה לבחור מסלול פרישה שונה במוצר השני. בנוסף, ביטוחי המנהלים מאפשרים גמישות שלא קיימת במשלימה בבחירת מסלולי השקעה

- אחד שמבין 17/01/2022 14:01הגב לתגובה זובהנחה שאתה לא מעוניין בביטוחי חיים נוספים. גם מומלץ לפצל אתה הגמל והפיצויים. ככה התקרת שכר למקיפה הוא משכר יותר גבוה. את הגמל לקופת פנסיה (12.5%) ואת הפיצויים לקופת גמל (8.33%) כשתצא לפנסיה תוכל להחליט מה לעשות עם הכסף, תוכל להעביר את כולו לתוך קרן הפנסיה ולהגדיל את הקצבה או לקחת חלק בצורה הונית פתור ממס.

- אלי 17/01/2022 19:33לא בהכרח שעדיף לגמל כל מקרה לגופו. הרבה מקרים שדמי הניהול בביטוח מנהלים נמוכים נגמל אז עדיף מנהלים