לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

וול סטריט תפתח מחר שבוע חדש לאחר ששבוע הבחירות הסתיים עם ניצחונו של דונלד טראמפ, השוק הגיב בחיוב ונרשמו עליות שערים חדות ושיאים חדשים במהלך השבוע. כעת, המשקיעים יישאו את עיניהם ליום רביעי כאשר הבנק המרכזי בארה"ב יפרסם את מדד המחירים לצרכן. האינפלציה השנתית בארה"ב עומדת על 2.4%, והצפי הוא שיישאר ללא שינוי. השוק צופה גם שברמה החודשית לא יחול שינוי מהחודש שעבר (0.2%). בנוסף לכך, השבוע יפרסמו מספר חברות את הדוחות לרבעון השלישי של השנה.

השלכות המדיניות של טראמפ

ויולטה טודורובה אנליסיטית בקבוצת ההשקעות הבינלאומית Leverage Shares ציינה כי "השוק מגיב בחיוב לבחירתו של טראמפ, אך מדיניותו גם עשויה לעורר מחדש את האינפלציה. תגובת השווקים לניצחונו של טראמפ היתה חיובית, כאשר מדיניותו נתפסת כתומכת בצמיחה ובשוק, בעיקר בכל הנוגע להורדת מיסים והקלת הרגולציה, אשר תעודד צמיחה עסקית ומיזוגים. שני מגזרים שצפויים להנות מכך הם המגזר הפיננסי ומגזר האנרגיה, מתוך מטרתו של טראמפ להפחית את תלותה האנרגטית של ארה"ב."

טודורובה הוסיפה - "מנגד, גם הדולר התחזק, למול האירו והין, וזאת מתוך ההערכה כי מלחמות הסחר שעשוי טראמפ להוביל יגבירו את האינפלציה ויחייבו את הפד לנקוט במדיניות נוקשה יותר. הדבר השתקף גם בעלייה בתשואה על אג"ח של ממשלת ארה"ב. בעולם, התגובה הייתה שונה בהתאם לצפי להשלכות מדיניות טראמפ על השוק המקומי. ביפן ובאוסטרליה השווקים עלו בעקבות היחלשות המטבע המקומי, דבר שתורם לייצוא, ואילו בסין והונג קונג השווקים נחלשו על רקע החשש מהעלאת מכסי המגן. ישנם גם חששות בשוק לגבי חלק מצעדי המדיניות שעשוי טראמפ לנקוט, בעיקר בכל הנוגע למכסי המגן הגורפים, שעשויים להצית מלחמת סחר ולעורר מחדש את האינפלציה - דבר שיכביד על עסקים וצרכנים ועשוי לעורר תנודתיות בשוק. גם להורדות המיסים עשויות להיות השלכות שליליות - בעיקר בכל הנוגע לגידול בגירעון הפיסקאלי של ארצות הברית."

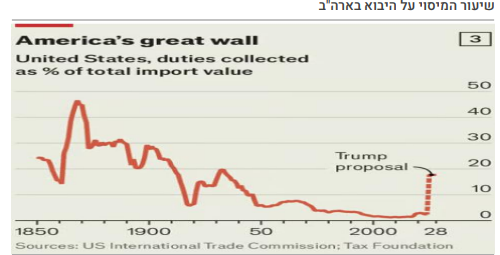

כלכלני לידר שוקי הון אמרו כי "מדיניותו המוצהרת של טראמפ ברורה: הכבדה משמעותית של מיסי יבוא (10% מכול העולם ו-60% מסין), צמצום (אם לא גירוש) של המהגרים הלא חוקיים, והורדת מיסי חברות (הגדלת הגירעון). גם אם הוא לא יגשים את מלוא המדיניות, משמעות הדבר: התמתנות בצמיחה בטווח הארוך (Morgan JP מעריכה התמתנות ב-2026 לאחר האצה ב-2025) בשל צמצום במספר העובדים והתייקרות היבוא (סביר להניח שמדינות אחרות גם יטילו מיסים על היבוא מארה"ב) והאצה באינפלציה (Goldman מעריכה השפעה של 0.4%-0.3% בגין העלאת המכסים). מנגד, דולר חזק עשוי למתן מעט את לחצי האינפלציה. ציפיות האינפלציה בשוק ההון עלו ל-2.7% מ-2.6% לאחר קבלת תוצאות הבחירות."

לגבי המדיניות של הפד אומרים הכלכלנים כי "הורדת הריבית על ידי פאוול הייתה צפויה (גם אנגליה הורידה ב-0.25% ל-4.75% ושוודיה הורידה ב-0.5% ל-2.75%). פאוול טוען שהצפי לגבי מדיניותו של טראמפ לא יילקח בחשבון במדיניות המוניטארית, רק התפתחויות בסביבת המאקרו בפועל. בכול מקרה, לפי הערכתנו, סביבת אינפלציה דביקה סביב 3% (ליבה), תקשה על הורדת ריבית הפד מתחת ל-4%."

אלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב טען כי בטווח הקצר צפויה עלייה בסנטימנט ושיפור בנתונים. "הניצחון של טראמפ בשנת 2016 הביא לעלייה בסנטימנט הצרכנים והעסקים (תרשים 13) שכנראה השפיעה לטובה על הנתונים הכלכליים. בטווח קצר של מספר חודשים נרשמה עלייה די חדה במדד ההפתעות בנתונים כלכליים (תרשים 14). אווירה זו תמכה בשוק המניות ואפשרה ל-FED להעלות ריבית בדצמבר 2016, שנה אחרי עליית ריבית ראשונה. סביר שגם הפעם נראה בחודשים הקרובים התפתחויות דומות. עלייה באופטימיות תתמוך בקבלת החלטות כלכליות שנדחו בהמתנה לבחירות ותוביל לשיפור בנתונים הכלכליים. שיפור בסנטימנט ובנתונים הכלכליים עשוי לגרום לקצב איטי יותר של הורדת ריבית ה-FED בחודשים הקרובים."

אלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב טען כי בטווח הקצר צפויה עלייה בסנטימנט ושיפור בנתונים. "הניצחון של טראמפ בשנת 2016 הביא לעלייה בסנטימנט הצרכנים והעסקים (תרשים 13) שכנראה השפיעה לטובה על הנתונים הכלכליים. בטווח קצר של מספר חודשים נרשמה עלייה די חדה במדד ההפתעות בנתונים כלכליים (תרשים 14). אווירה זו תמכה בשוק המניות ואפשרה ל-FED להעלות ריבית בדצמבר 2016, שנה אחרי עליית ריבית ראשונה. סביר שגם הפעם נראה בחודשים הקרובים התפתחויות דומות. עלייה באופטימיות תתמוך בקבלת החלטות כלכליות שנדחו בהמתנה לבחירות ותוביל לשיפור בנתונים הכלכליים. שיפור בסנטימנט ובנתונים הכלכליים עשוי לגרום לקצב איטי יותר של הורדת ריבית ה-FED בחודשים הקרובים."

שבוע דוחות נוסף בפתח - מי במוקד?

השבוע מתחיל עם מספר חברות שיפרסמו. במוקד - מאנדיי מאנדיי , איי.סי.אל איי.סי.אל (US) , שופיפיי SHOPIFY INC , און ON HOLDING AG , קאווה CAVA GROUP , ספוטיפיי SPOTIFY TECHNOLOGY, סייברארק סייבר ארק , טאואר טאואר (US) , סטרטסיס סטרטסיס , אינוויז אינוויז , סיסקו CISCO SYSTEMS , דיסני WALT DISNEY , נייס נייס (US) , אפלייד מטיריאלס APPLIED MATERIALS , עליבאבא ALIBABA GROUP , ג'יי די JD.COM , טאלן. המשקיעים הישראלים עשויים להתעניין בחברות הדואליות שמדווחות השבוע - איי.סי.אל, נייס, וטאואר.צפי להכנסות של 1.79 מיליון דולר לאיי.סי.אל - החברה תעמוד בציפיות האנליסטים?

האנליסטים צופים כי איי.סי.אל תדווח על הכנסות של 1.79 מיליארד דולר ברבעון השלישי, ורווח למניה של 0.08 דולר. בשבוע שעבר, זינקה מניית איי.סי.אל ברקע הדיווחים כי בלארוס תפחית את ייצור הדשנים והאשלג, מה שלמעשה יקטין את היצע המכירה של הדשנים והאשלג בעולם ויגרום לכך שהביקושים יתפזרו על פחות יצרניות ובכך יוביל לעלייה במחירים וכנראה לעלייה בנתח השוק של איי.סי.אל. מעבר לכך, החברה מציגה ירידה עקבית בתלות בים המלח, כשבתוך תקופה יחסית קצרה של כמה שנים, הפעילות מים המלח תהווה כשליש מהמחזור בלבד. החברה נסחרת בשווי של כ-21 מיליארד שקל ומכפיל רווח של כ-10 על רווחי השנה הבאה. בעבר אמר מנכ"ל החברה רביב צולר: "הכיוון הוא שהכנסות החברה יהיו תלויות פחות בים המלח". אך חשוב לציין כי זה היה לפני ההודעה של החברה הבלרוסית. בדוחות האחרונים דווקא תחום האשלג היה המאכזב ביותר מבין התחומים בהם פועלת החברה, ההכנסות בו הסתכמו ב-422 מיליון דולר (24% מההכנסות) לעומת 582 מיליון דולר (31% מההכנסות) ברבעון המקביל, ירידה של 27%. למרות הירידה זה עדיין תחום משמעותי מאוד בפעילות של איי.סי.אל ואפשר להעריך בשמרנות שנראה אותו חוזר לכיוון שליש מהפעילות של החברה ועולה אפילו יותר מכך. המניה של איי.סי.אל אומנם יורדת בתקופה האחרונה, אך במידה ופעילות האשלג שלה אכן תגדל משמעותית כתוצאה מהאירועים האחרונים, המניה יכולה לשנות כיוון.דיסני תעמוד בציפיות?

חברה נוספת שעשויה לעורר עניין רב בקרב המשקיעים היא דיסני אשר לא מזמן הודיעה על מינויו של ג'יימס גורמן, מנכ"ל לשעבר במורגן סטנלי, כיושב ראש הדירקטוריון החל מינואר 2025. המהלך מתבצע כחלק מתוכנית אסטרטגית שנועדה להבטיח מעבר חלק לפני תום כהונתו של המנכ"ל הנוכחי, בוב אייגר, בדצמבר 2026. גורמן צפוי למלא תפקיד מפתח בתהליך בחירת המנכ"ל הבא של דיסני, החלטה שנחשבת לקריטית לעתיד החברה. לאחר הביקורת שהוטחה בדיסני על תהליך החלפת המנכ"לים בעבר, המשקיעים מצפים שהנהגתו של גורמן תוביל לתהליך שקוף וממוקד. עם ניסיונו הנרחב בתחום הפיננסים וניהול ארגונים גדולים, הוא צפוי להבטיח שדיסני תמשיך לשמור על מעמדה המוביל בשוק המדיה והבידור, תוך התמודדות עם אתגרי השוק המשתנים. האנליסטים צופים כי החברה צפויה לדווח על הכנסות של 22.44 מיליארד דולר ורווח למניה של 1.1 דולר. הלו"ז לדוחות שצפויים להתפרסם השבוע: יום שני לפני המסחר: מאנדיי, איי.סי.אל יום שלישי לפני המסחר: שופיפיי, און אחרי המסחר: קאבה, ספוטיפיי יום רביעי לפני המסחר: סייברארק, טאואר, סטרטסיס, אינוביז אחרי המסחר: סיסקו יום חמישי לפני המסחר: דיסני, JD, נייס, טאלן אחרי המסחר: אפלייד מטיריאלס יום שישי לפני המסחר: עליבאבא- 1.אי סי אל 11/11/2024 07:01הגב לתגובה זוהמניה הזאת לעולם לא תגיע לשער 30 נגמר הסיפור של הזבל הזה . בית קברות לכסף שלכם בסיוע כל הפוליטיקאים הדפוקים שיש פה .