מובילאיי מחסלת את פעילות פיתוח הלידאר; 100 עובדים כנראה ילכו הביתה

הנהלת מובילאיי החליטה לחסל את פעילות הפיתוח של הלידאר שהוא בעצם "העיניים" של הרכבים האוטונומיים. הפיתוח הזה עלה לחברה כ-60 מיליון דולר בשנה והיא אמור להסתיים רק בעוד מספר שנים, כך שמובילאיי בעצם חוסכת במצטבר מאות מיליונים בודדים. מצד שני, היא תרכוש את הלידארים מחברות בשוק כמו אינוויז הישראלית שיש לה איתה כבר שת"פ וחברות אחרות.

חיסול הפיתוח של הלידארים יוביל לפיטורים של כ-100 עובדים. בחברה מסרו שינסו למצוא להם מקום בתוך החברה, כי החברה מגיסת מאות עובדים בשנה. אבל אנשי הפיתוח של הלידאר הם בעיקר פיזיקאים ולא ברור עד כמה מובילאיי צריכה כעת פיזקאים.

הצרות של מובילאיי מתגלגלות לעובדים - חלק משמעותי מהתגמול התאדה

מובילאיי נמצאת בתקופה קשה והדבר מתבטא במחיר מנייתה שאיבד כ-70% מתחילת השנה. בסוף 2023 מניית החברה נסחרה ב-43 דולר, שווי של קרוב ל-40 מיליארד דולר. שורה של אכזבות והנמכת תחזית הפיל את המניה ל-11.5 דולר.

- האנליסטים מאוכזבים מאינטל - "האפסייד יגיע רק בעוד 3-4 שנים"

- אינטל יורדת 12%, קפיטל וואן 4.3%, אריקסון מזנקת 7.9% - החוזים העתידיים בירידה

- המלצת המערכת: כל הכותרות 24/7

שנה קשה לפרופ' אמנון שעשוע - המניה התרסקה ב-70%

הצרות של מובילאיי

הסיבות לירידות הן התחרות, ההאטה בהחדרת מכוניות סיניות לשוק המערבי, טסלה TESLA INC שמובילה את התעשייה, הצרות של אינטל שמכבידות על מובילאיי ולוחצות על המחיר למטה כי אינטל, כנראה תממש את החזקתה במובילאיי. מנגד, יש סיבות לאופטימיות כי מובילאיי היא בהחלט אחת ממובילות השוק של מערכות שישמשו את הרכבים האוטונומיים ויש לה חוזים משמעותיים בקנה עם מובילות בתעשיית הרכב.

מובילאיי - מוטמעת אצל יצרנית רבים, זה לא מספיק

הצרות של העובדים

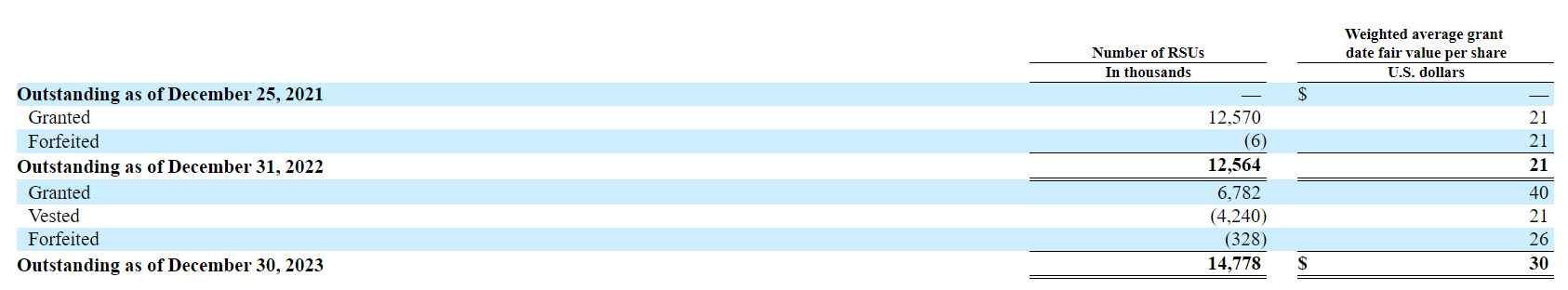

מובילאיי, כמו הרבה חברות טכנולוגיה אחרות, מקצה מניות RSU לעובדים. כל שנה העובד יכול לממש את המניות שהבשילו.- האם ה-S&P 500 לקראת ירידה ובמה להשקיע?

- טראמפ צועק "זאב זאב" - אבל בסוף זה ינשך את התיק שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המשקיעים מושכים מיליארדים מקרנות המניות בארה״ב

כמה הפסידו העובדים?

בסוף 2023 החזיקו העובדים של מובילאיי 14.8 מיליון מניות במחיר של 43 דולר (שביטאו רווח של כ-13 דולר לאופציה). מדובר בשווי של כ-650 מיליון דולר. השווי הזה נחתך ל-170 מיליון דולר. העובדים הפסידו 480 מיליון דולר. בנוסף, יש הקצאות במהלך השנה ומאחר שההמחיר ירד באופן רצוף, גם על החבילה הזו יש הפסד. אם מדובר על הקצאה דומה לשנה שעברה הרי שכשמחשבים את מחיר המניה הממוצע לעומת המחיר הנוכחי מקבלים הפסד נוסף של לפחות 50 מיליון דולר.

וזה לא הכל. עד לפני כשנתיים וחצי, מובילאיי היתה בתוך אינטל. היא הוגדרה בנפרד והונפקה באוקטובר 2022, אבל העובדים של מובילאיי קיבלו עד אז אופציות ומניות RSU של אינטל.

אינטל בצניחה ממושכת. ההפסד שלהם על המניות של אינטל, ביחס לתחילת השנה מוערך בכ-50 מיליון דולר. האופציות של רובם על מניות אינטל התאפסו. העובדים של מובילאיי רושמים הפסד כולל של 580 מיליון דולר.

- 5.אבנר 24/09/2024 08:54הגב לתגובה זולפני כשנה, מיד עם טבח נתניהו

- 4.מוביל-איי = סולאר-אדג'. יש מוצרים סינים ב-1/8 מחיר (ל"ת)כלכלן בחי"ר 14/09/2024 21:31הגב לתגובה זו

- 3.יויו גם 09/09/2024 17:58הגב לתגובה זוהעובדים הפסידו? זה כמו להגיד שכל שבוע הםסדתי מליוני שקלים כי לא זכיתי בלוטו. יכולתי, אבל לא. זה לא הפסד. לפני שעבדתי במובילאיי לא היו לי מניות שלה. כשהתחלתי לעבוד שם קיבלתי מניות. לא שילמתי עליהן, קיבלתי מתנה. אז אם ערך המתנה ירד מ43 ל11, עדיין זה יותר ממה שהיה לי. לא הפסדתי. הרווחתי פחות.

- 2.רוני 09/09/2024 16:29הגב לתגובה זולמה שיטת הסלמי הזו? לא הלך חותכים . טסלה תשאיר לכולם אבק ואין מקום ללידאר.הרי ברור לאן החברה הולכת מפה..לפתח את הביפ הבא..

- 1.יהוואש 09/09/2024 15:07הגב לתגובה זותחכה שההשקעה כמעט תמחק...