המניות נתנו תשואה שנתית של 8% בעשור האחרון - זה כנראה יהיה נמוך יותר בעשור הקרוב

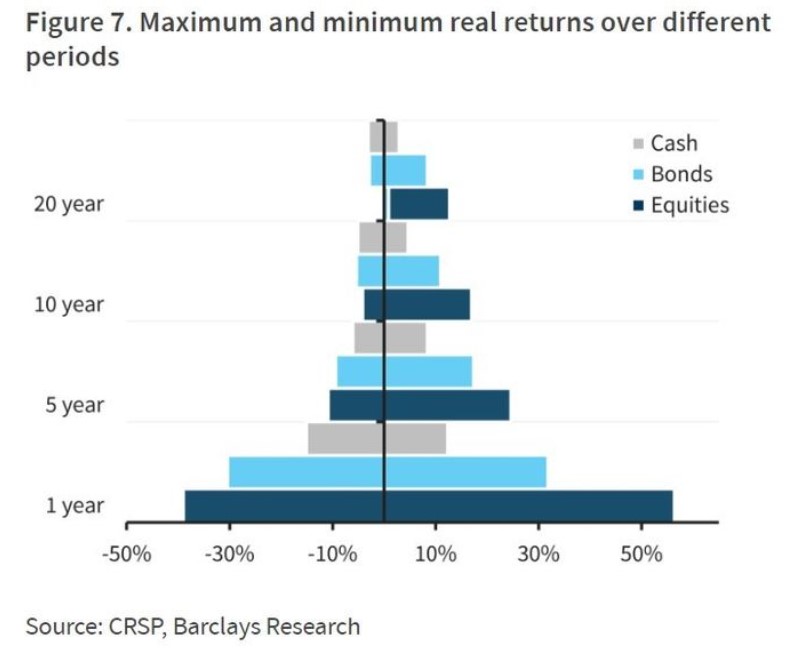

שוק המניות נחשב לאפיק ההשקעה עם הסיכון הגדול ביותר ולכן מנגד גם עם פוטנציאל התשואה הגבוה ביותר. זה עובד לאורך שנים: בדרך כלל שוק המניות הוא זה שמוביל את התשואות הארוכות ורואים כי הוא מניב לאורך שנים תשואה טובה יותר ביחס לאלטרנטיבות. אם מסתכלים משנות ה-70, שוק המניות יודע לתת תשואה שנתית ממוצעת של 7-8%, וזאת למרות הנפילות הגדולות שמרחשות בשוק. כן, זו התשואה הממוצעת גם כאשר לוקחים בחשבון שפעם או פעמיים בעשר שנים השוק מתרסק ב-50% (למשל בשנת 2000 ולאחר מכן ב-2008).כמובן, בעשר השנים האחרונות כשהריבית בעולם הייתה אפסית, שוק המניות היה האפיק הרווחי ביותר (בוודאי בהשוואה לאגרות חוב או מזומן) עם תשואה ממוצעת של יותר מ-8% בשנה, כולל האינפלציה. לא מעט. זה אומר שכל 9 שנים הכסף מכפיל את עצמו. זו תשואה מצוינת כמובן שהרבה משקיעים היו שמחים לקבל (הם היו יכולים, רק היו צריכים להצליח לשרוד את הנפילות). גם הירידות החדות של שנת 2022 שהוכיחה שבהחלט יכולות להיות גם ירידות בשווקים לא הצליחה להרוס את הסטטיסטיקה עד כדי כך והמניות היו עדיין האפיק הרווחי ביותר בעשור האחרון וזו הייתה מעל הממוצע מאז 1925 שעומד על 6.6%.למעשה, מניות היו קבוצת הנכסים העיקרית היחידה שעלתה בערכה בעשור האחרון, כך על פימחקר של בנק ברקליס, המפרט את התשואות עבור נכסים מותאמים לאינפלציה. לדברי הבנק, המניות בארה"ב נפלו ב-24.4% בשנת 2022, דווקא אג"ח מוגנות אינפלציה של ממשלת ארה"ב (TIPS) מחקו 36.1% מערכן, אג"ח ממשלת ארה"ב מחקו 30.4%, ואג"ח קונצרניות איבדו גם הן 30.1%.אבל השאלה הגדולה היא מה יהיה הלאה, האם אפשר להמשיך ולהאמין שהתשואות בשוק המניות יהיו כל כך טובות גם בשנים הבאות? ג'ון בוגל מייסד ענקית ההשקעות ואנגארד (Vanguard) שנפטר לפני כמה שנים, טוען שלו. בספרו 'המדריך למשקיע המתחיל' שנכתב לפני הקורונה הוא העריך שבעשור הבא התשואות תהיינה נמוכות יותר.המשקיעים בוודאי מתלבטים האם הוא יצדק.האמת היא שזה לא באמת משנה, בהנחה שאתם משקיעים לטווח ארוך ומוכנים-מסוגלים ובונים את עצמכם כדי לספוג ירידות (באמצעות גידור מראש, הורדת רמת סיכון לכזו שאיתה 'תוכלו לישון טוב בלילה') אז אתם יכולים להשקיע ולקוות שהשוק יעשה את שלו. מה האלטרנטיבה? לשים את הכסף במזומן? הוא ייאכל על ידי האינפלציה. פיקדון בבנק עשוי אמנם לשמור בערך על ערך הכסף, אבל לא בהכרח לייצר תשואה ריאלית חיובית משמעותית.ואם כבר הזכרנו את בוגל, אזהתחזיות האחרונות שקל ואנגארד לא אופטימיות: זו צופה עלייה שנתית ממוצעות במהלך העשור הקרוב בארה"ב של 4.1% ל-6.1%, כשבמקביל היא מעריכה שהאינפלציה תהיה כל שנה בין 2% ל-3%, כלומר הרווח הריאלי למניות עשוי להיות נמוך, כ-1.1% בלבד. ואנגארד גם צופה שהתשואות השנתיות לאג"ח ממשלתיות אמריקאיות יהיו 3.3% עד 4.3% לשנה, דומה לביצועים המתואמים לאינפלציה ב-20 השנים האחרונות של 1.4%.מעניין לציין שנתוני ברקליס מצביעים על כך שהתשואה השנתית הגרועה ביותר אי פעם עבור מניות בארה"ב, בהתאמה לאינפלציה, על פני תקופה של 20 שנה הייתה 0.9%. אבל זה כמובן לא אומר שאי אפשר להפסיד כסף בדרך.מה הסיכוי להפסיד כסף באפיקי השקעה שונים, לאורך 20 שנה? בשוק המניות הבריטי אגב, הסיפור דומה - בשנה שעברה המניות איבדו יותר מ-11% אבל מדובר על קצב עלייה שנתי של 2.6% במהלך העשור האחרון. לאורך 120 השנים האחרונות המניות בבריטניה רשמו עליה שנתית ממוצעת של 4.8%.כמה חשוב להשקיע מחדש את הרווחים שאתם מקבלים? על פי ברקליס, השווי של 100 דולר שהושקעו בסוף 1925 במניות זינק ל-23,726 אם לא השקעתם מחדש את הרווחים שלכם. אבל אם כן השקעתם אותם מחדש? ההשקעה הייתה צומחת ל-791,966 דולר. אם מבצעים התאמה לאינפלציה מדובר על 1,431 דולר ללא השקעה מחדש, לבין 47,764 דולר.ההחזר השנתי הממוצע לאורך שנים באפיקי השקעה שונים:

בשוק המניות הבריטי אגב, הסיפור דומה - בשנה שעברה המניות איבדו יותר מ-11% אבל מדובר על קצב עלייה שנתי של 2.6% במהלך העשור האחרון. לאורך 120 השנים האחרונות המניות בבריטניה רשמו עליה שנתית ממוצעת של 4.8%.כמה חשוב להשקיע מחדש את הרווחים שאתם מקבלים? על פי ברקליס, השווי של 100 דולר שהושקעו בסוף 1925 במניות זינק ל-23,726 אם לא השקעתם מחדש את הרווחים שלכם. אבל אם כן השקעתם אותם מחדש? ההשקעה הייתה צומחת ל-791,966 דולר. אם מבצעים התאמה לאינפלציה מדובר על 1,431 דולר ללא השקעה מחדש, לבין 47,764 דולר.ההחזר השנתי הממוצע לאורך שנים באפיקי השקעה שונים:

- 5.התחזית נראית בלתי סבירה: ריבית כ 4% ורווחים כ 5% בממוצע (ל"ת)יואב 28/05/2023 18:07הגב לתגובה זו

- 4.פרט חשוב: אם השקעתם מ 1925 אז אתם לפחות בני 120 (ל"ת)אבי 28/05/2023 18:06הגב לתגובה זו

- 3.רמי 28/05/2023 17:06הגב לתגובה זונמצא על מדד המעוך (לא טעות כתיב) כבר מ 2015 - מאז ועד היום עדיין באזור 1700-1800

- תעשה 28/05/2023 23:26הגב לתגובה זוCall

- 2.מירה 28/05/2023 16:47הגב לתגובה זוקיצבה :)

- 1.משקיע וותיק 28/05/2023 14:52הגב לתגובה זוכל מי שמוכר כשיש ירידות בשווקים , מפספס את העליות שמגיעות לאחר מכן ונאלץ להיכנס שוב במחירים גבוהים יותר. זמון בשוק חשוב יותר מתזמן השוק.