האם צים היא הזדמנות, והאם להמשיך להיות חשופים לתחום השבבים?

היום נדבר על כמה נושאים. נתחיל בשאלות שלכם. אחת עסקה ביין היפני והשניה בהמשך השקעה בסמיקונדקטורס. משם נמשיך לרעיונות ולמדדי ארה״ב.

מכיוון שתכננתי היום לדבר על יפן בכל מקרה הרי שהשאלה על היין היפני רק מחזקת הכוונה הזו.

נבדוק שלוש קרנות סל: EWJ - קרן הסל הגדולה ביותר להשקעה ביפן, DXJ שנותנת חשיפה ליפן בנטרול השינוי: יין - דולר ואת קרן הסל להשקעה ביין מול הדולר.

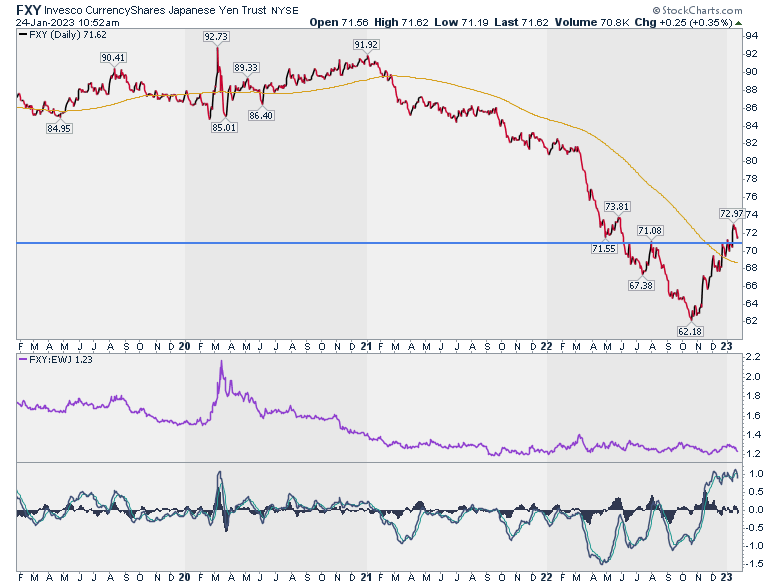

קרן הסל שעוקבת אחרי שער היין - דולר היא FXY. הקרן עולה כשהיין מתחזק. הגרף מראה שיש עוד סיכוי לעליית היין. זאת כל עוד היא נשארת מעל 71. יש כאן עוד נתון מעניין שאתייחס אליו עוד מעט.

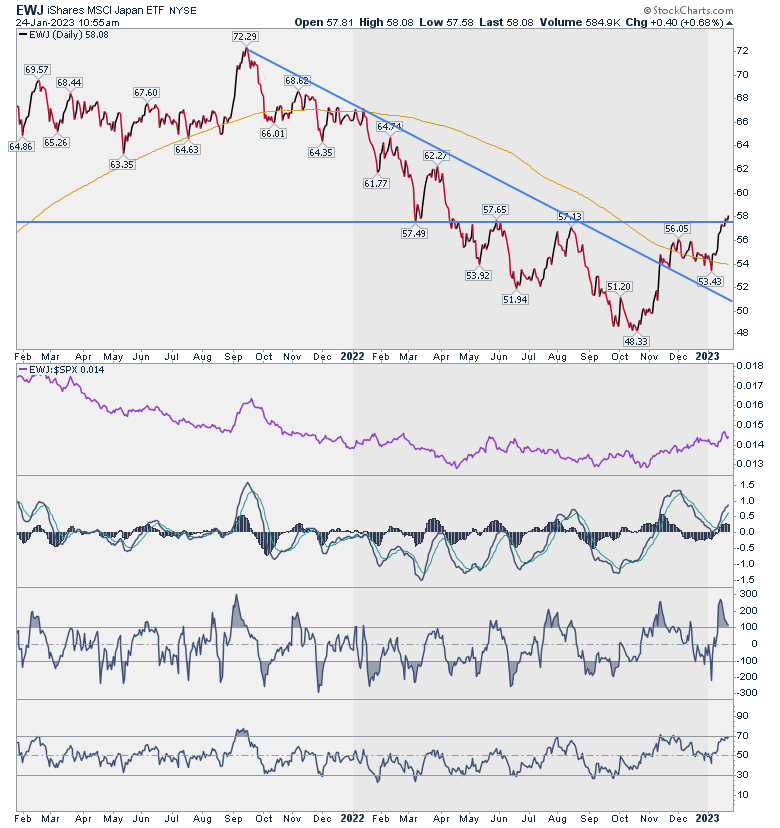

הגרף של EWJ גם מעניין. תוכלו לראות פריצה של קו מגמה יורד, של קו התנגדות ושל ממוצע ל - 200 יום. תוכלו לראות גם עוצמה בהשוואה ל - S&P500. אבל, אם תחזרו לגרף של FXY ותסתכלו על הקו הסגול שמשווה בינה לבין EWJ תראו שהוא שטוח. זה אומר שהעליה של EWJ נובעת בחלק משמעותי ממנה מהמטבע ולא מהמניות.

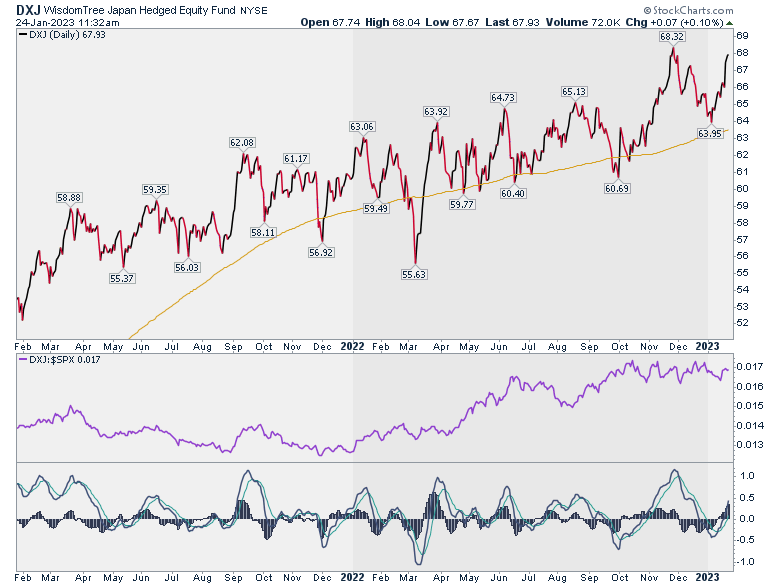

אחת מקרנות הסל שמאפשרות השקעה ביפן בנטרול היחס יין דולר היא DXJ. שם תוכלו לראות עליה יציבה לאורך זמן ובחודשים האחרונים עוצמה דומה ביחס ל - S&P500 שנובעת (להבדיל מ - EWJ החזקה) מנטרול המטבע.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

מכיוון שתמחור המניות היפניות הוא מאד זול, היסטורית, ומכיוון שיפן רק עכשיו מתחילה להנות מהיציאה המאוחרת מהקורונה אזי בחירה באחת הקרנות היא מעניינת, תלוי מה אתם חושבים על היין. מבחינת הגרפים, כרגע, EWJ עדיפה.

המשך חשיפה לשוק השבבים

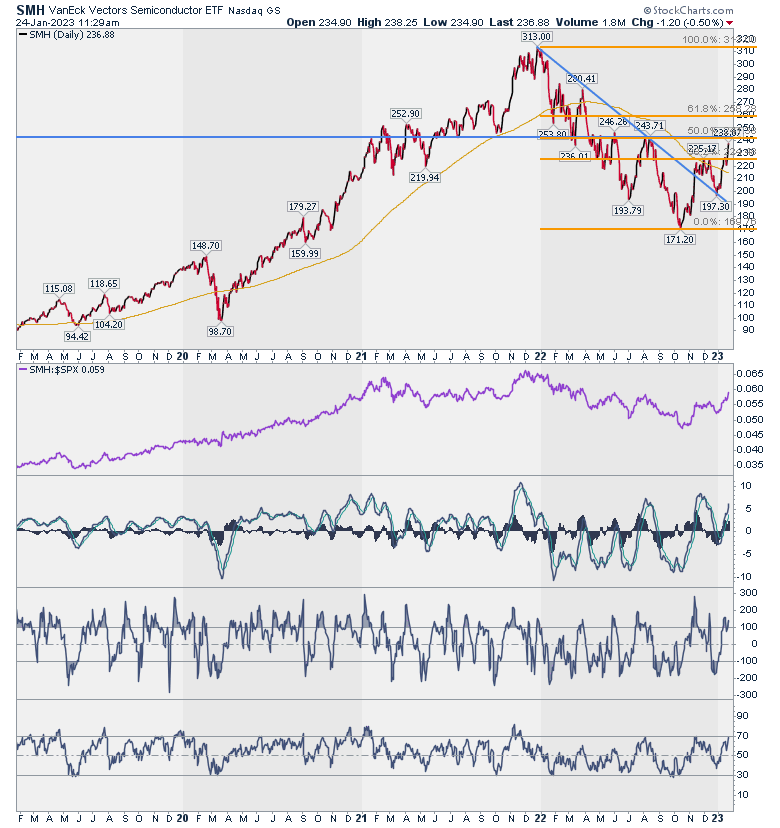

קרן הסל המקובלת לחשיפה לשבבים היא SMH. מצד אחד יש עוצמה בהשוואה ל - S&P500. מצד שני יש התנגדות באזור ה - 240. אם אתם חושבים שהשוק ימשיך לעלות אז סביר שהעוצמה תגבר על ההתנגדות ולכן SMH כמרכיב בתיק היא רלבנטית. היה ואכן תפרוץ את ההתנגדות נקבל ב״תמורה״ חיזוק למגמת העליה של השוק. מהלך מעל 260 יהיה סימן שורי מאוד.

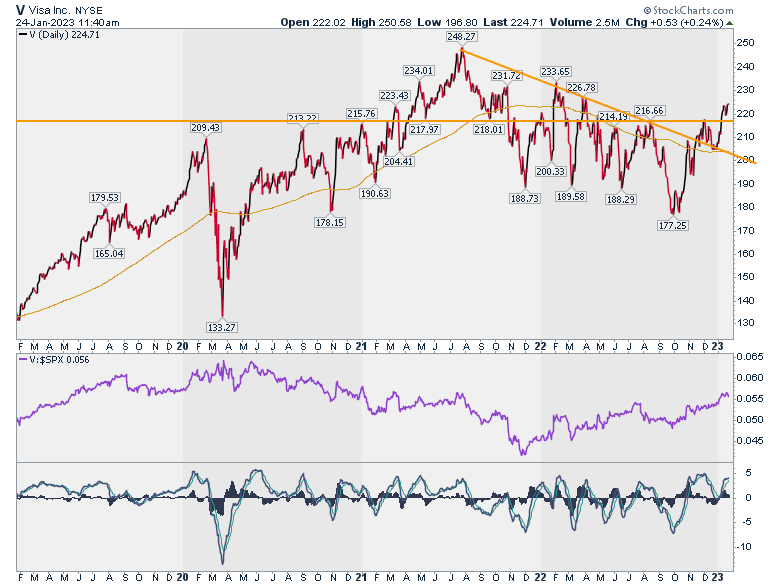

יש לנו כתבה סולידית היום אז נוסיף עוד מניה סולידית לרשימה. ויזה / V. יש פריצה של קו מגמה יורד, יש פריצה של התנגדות ותמיכה מעליה ויש עוצמה בהשוואה ל - S&P500.

- מניות בולטות בוול סטריט: אורקל מזנקת, אנבידיה מתממשת

- תחזית חלשה למאנדיי - המניה צונחת; התוצאות ברבעון היו טובות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

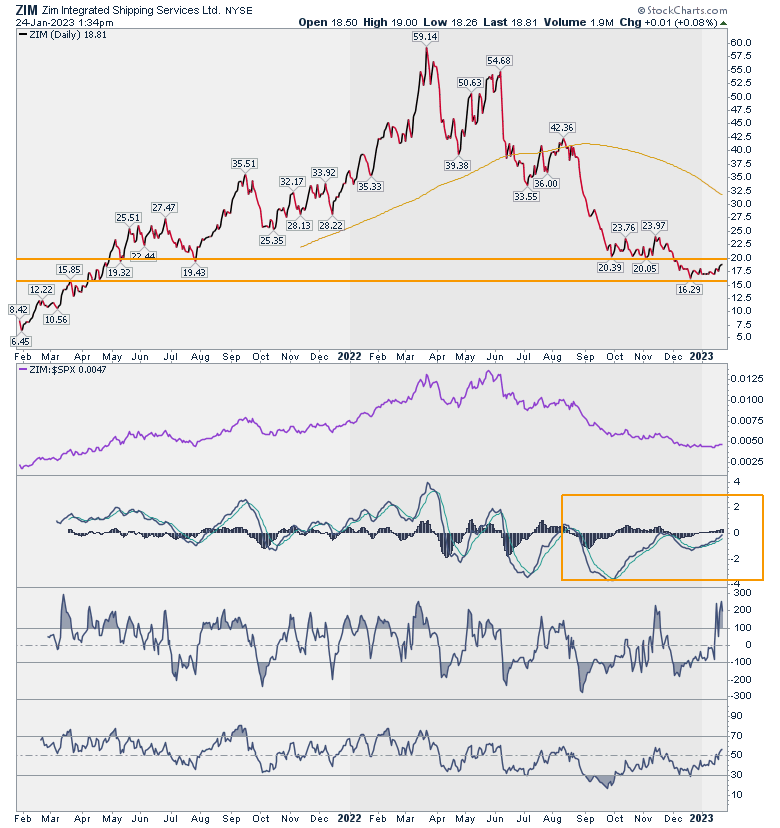

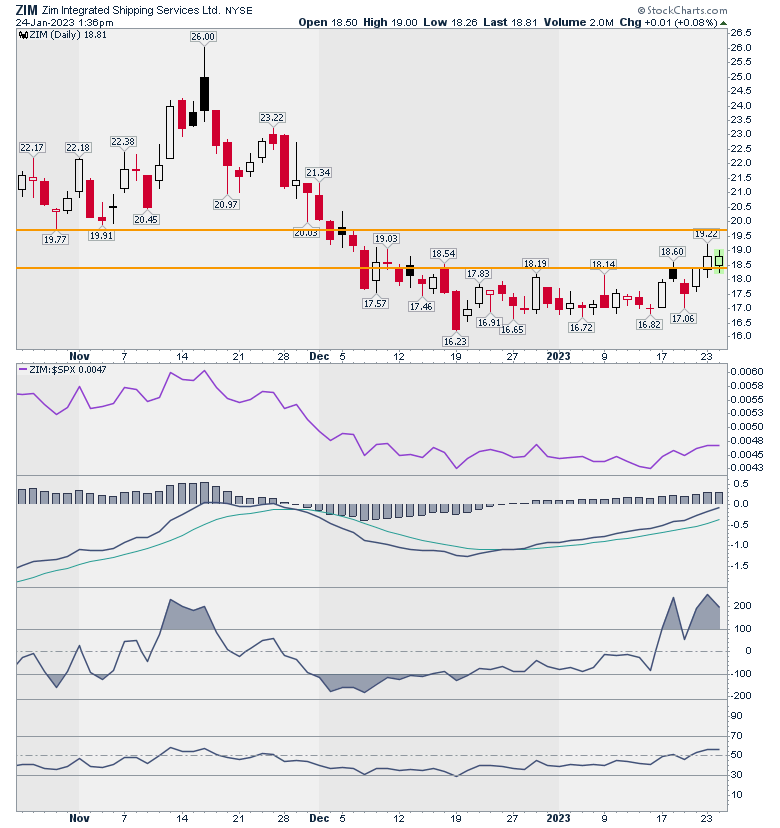

נסיים את חלק הרעיונות עם עדכון ל - ZIM. יש קוראים רבים שמתעניינים בה ואחרי שדי ירדה למצולות נראה שהיא יכולה להתאושש. רואים על הגרף התעגלות מעניינת אבל גם התנגדות ב - 20 דולר. מהלך מעל 20 דולר יהיה סימן חיובי מאוד. על גרף הנרות אפשר לראות תמיכה מעניינת ב - 18.5 שנותנת סיכוי להמשך עליה ופריצה של 20.

צים תרשים 1:

צים תרשים 2:

מה המסר העדכני מהשווקים?

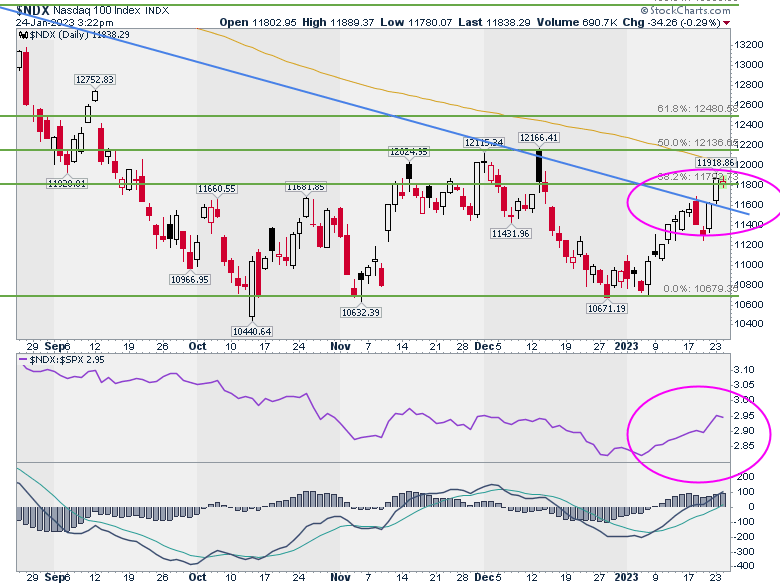

הזום אין על תרשים הנאסד״ק 100 מראה פריצה של קו מגמה יורד שנשתמרה ביום שאחרי (אתמול). כך נמצא המדד בין מצב חיובי של פריצה למבחן התנגדות של הממוצע ל - 200 יום. בסך הכל המדד מתקדם על פי התרחיש החיובי ומהלך מעל הממוצע ל - 200 יום יחזק את התרחיש הזה.

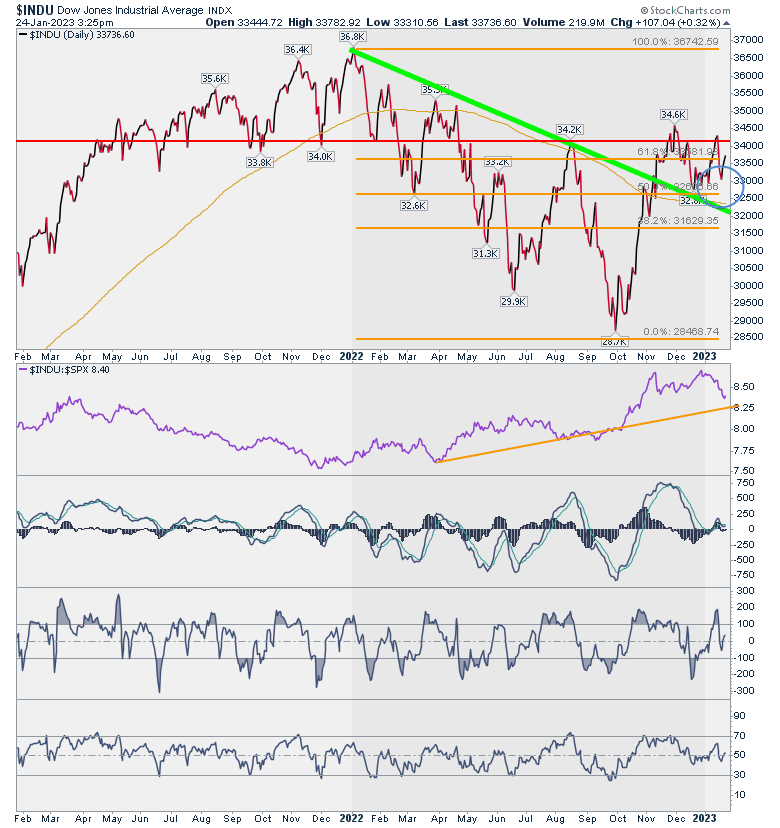

נסיים עם ידידנו מדד הדאו ג'ונס. ידידנו משום שכזכור לכם זהו המדד שהתחלנו איתו את זיהוי מהלך העליות והוא היה החזק בתחילת העליה. מאז הוא נחלש לטובת המדדים האחרים אבל כפי שתראו על גרף העוצמה הסגול הוא יכול להתחיל תקופת התחזקות מחודשת. למדד יש תמיכה כפולה מעל קו המגמה היורד שנפרץ למעלה כך שהוא עדיין מגלם פוטנציאל לעליה. סה״כ נראה תקין.

מקווה שנמשיך עם ימים קלים. תודה על המעורבות שלכם עם שאלות ותגובות. נמשיך ביום שני.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 4.יריב 27/01/2023 12:19הגב לתגובה זובגלל ההפיכה המשפטית הבורסה בארץ יורדת בימים האחרונים ביחס לחו"ל. תברחו, לדולר, לחו"ל לכל מקום אם אתם חפצי חיים ורוצים לשמור על הרכוש שלכם.

- 3.פריצה יש רק במכבי ת'א (ל"ת)מאיר 25/01/2023 20:46הגב לתגובה זו

- 2.ג'וני 25/01/2023 19:19הגב לתגובה זואתה מקובע בקטע הטכני על מגמה חיובית שאוטוטו מתפרצת , כשהשווקים מאותתים על ירידות חזקות .

- 1.לא מתאים לך זיו....... (ל"ת)רובי 25/01/2023 17:28הגב לתגובה זו