לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

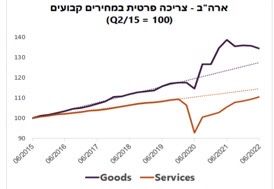

בשבוע הקודם סגר הנאסדק בעליה של 4.5%, הדוחות מחברות הביג טק העניקו רוח גבית לקונים שהסתערו מחדש על המניות. ובכל זאת, ראינו מתחילת 2022 כמה וכמה שבועות כאלה, שלאחר מכן התגלו ״כמלכודת דובים״, לכן, השבוע הנוכחי יהיה חשוב מאוד למשקיעים ולמדדים.בגזרת הדוחות- הקצב עדיין גבוה וחברות מובילות ידווחו, אך אין ספק שאת הפיק והלחץ שהיה בשבוע שעבר מהדוחות של הביג טק, עברנו. תדווחנה חברת השבבים AMDADVANCED MICRO DEVICES, חברת הפינטק פייפאל PAYPAL, אוקסידנטל בה מושקע וורן באפט OCCIDENTAL PETROLEUM CP, מודרנה MODERNAועליבאבא ALIBABA GROUPבין השאר.בגזרת המאקרו -בשני הקרוב יתפרסם מדד הייצור של ISM, ברביעי, פגישת אופ״ק של מעצמות הנפט אשר יקבעו את קצב הייצור לאחר פגישת ביידן בסעודיה, ובשישי, נתוני התעסוקה הכוללים שכר שעתי, שיעור אבטלה ושינוי במספר המועסקים במשק ארצות הברית. תזכורת, בשבוע האחרון פורסם נתון התמ״ג שהכריז על מיתון טכני בארצות הברית. כזכור, פאוול קבע שלא ניתן לקרוא לזה מיתון באמת כי שוק העבודה חזק. בשישי נוכל לקבל תשובות על מצב התעסוקה בארצות הברית, תעסוקה חזקה תערער על הגדרת המיתון המסורתית, ותתמוך בהמשך העלאות ריבית, בעוד אבטלה גבוהה במקצת, היא מטרת הפד בכדי להרגיע את האינפלציה.צפויות לדווח השבוע :ביום שני - צ'ק פוינט ACTIVISION BLIZZARD PINTEREST DEVON ENERGY CORPביום שלישי - UBER TECHNOLOGIES CATERPILLAR BP PLC MARRIOTT INTERNATIONAL FERRARI N.V ADVANCED MICRO DEVICES PAYPAL OCCIDENTAL PETROLEUM CP SOFI TECHNOLOGIES AIRBNB, INC STARBUCKSביום רביעי - UNDER ARMOUR A MODERNA CVS CAREMARK CORP MARATHON OIL CORP LUCID GROUP ROBINHOOD MARKETS MERCADOLIBRE INC FORTINETביום חמישי - ALIBABA GROUP DATADOG INC CL A CROCS INC PARAMOUNT GLOBAL AMC NETWORKS SQUARE FUBOTV INC TWILIO INC CLOUDFLAREביום שישי - DRAFTKINGS INC OCUGEN WESTERN DIGITALירידה בצמיחה בארה"ב לא משקפת רק הרעה כלכלית - ארהברשמה צמיחה שלילית בשיעור שנתי של 0.9% ברבעון השני לאחר צמיחה שלילית של 1.6% ברבעון הראשון. זה לא אומר שהמשק האמריקאי נמצא במיתון אותו קובעת וועדה המקצועית על סמך מגוון פרמטרים ובאיחור רב. אולם, לא רק מנגנון הקביעה, אלא גם נתוני התמג בעצמם לא בהכרח מאשרים שהמשק במיתון. כך אומר אנליסט מיטב, אלכס ז'בז'ינסקי.הנתונים משקפים לצד האטה ברורה בפעילות גם שינוי במבנה הצמיחה אחרי הקורונה שבחלקה צפוי להישאר ובחלקה משקף תהליך חזרה לנורמאליות:1. התרומה לצמיחה של צריכת מוצרים, השקעות בנכסים קבועים, הצריכה הציבורית והשינויים במלאים הייתה שלילית ברבעון השני. מנגד, התרומה של צריכת שירותים ויצוא נטו לא רק הייתה חיובית, אלא גם עלתה לעומת הרבעונים הקודמים.2. אפשר להתייחס אל הירידה בצריכת מוצרים כאל ביטוי להרעה במצבו של הצרכן או כתגובתו לעלייה באינפלציה. אולם, גם ברבעון השני, למרות הירידה, צריכת מוצרים עדיין הייתה גבוהה יותר ממה שהיה צפוי אלמלא הקורונה. נראה, שלא רק קשיי הצרכנים גרמולירידה בצריכת מוצרים, אלא גם תהליך התאמה בלתי נמנע לדפוסי צריכה שגרתיים. באותה מידה, גידול בצריכת שירותים, שעדיין נמוכה מהמגמה, מבטא לפחות בחלקה חזרה לנורמאליות. בשורה התחתונה מסביר ז'בז'ינסקי, כילעת עתה ארה"ב לא נמצאת במיתון. סביר להניח שהצמיחה הייתה נמוכה מהתחזיות השנה גם ללא עלייה באינפלציה, הריסון המוניטארי והמלחמה באוקראינה.לדברי ד״ר סונאל דסאי, מנהלת השקעות ראשית וראש תחום ריבית קבועה בפרנקליןטמפלטון, ציפיות לירידת ריבית על ידי הפד ברבעון הראשון של 2023 הן מופרכות והיא צופה כי גם אם הפד לא יעלה את הריבית, הוא יאלץ לשמור על רמה אחידה של ריבית לאורך כל שנת 2023 כדי לרסן את האינפלציה. זאת בניגוד לדעת השוק שמתמחר התחלת הורדת ריבית בשנת 2023, סונאל טוענת כי השווקים לא הבינו נכון את דברי פאוול.בסקירת המאקרו של כלכלנילידר שוקי הון, ביחד עם יונתן כץ התייחסו גם לנושא: ״המשק האמריקאי בהחלט מתמתן, בפרט על רקע ירידה בפעילות בענף הנדל"ן. הגידול בצריכת שירותים פיצה על הירידה בצריכת מוצרים. במבט קדימה: התמתנות באינפלציה עקב ירידה חדה במחירי האנרגיה תביא לעלייה ריאלית מתונה בכוח הקנייה של משקי הבית, מה שיתמוך בצריכה הפרטית ברבעון ג'. עבור הפד, הצמיחה השלילית ברבעון ב' לא מהווה סיבה לעצור את ההידוק המוניטארי, כול עוד שהאינפלציה כה רחוקה מ-2%.

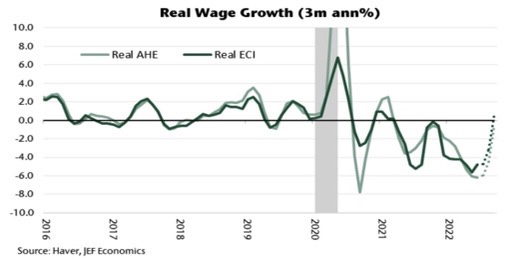

בשורה התחתונה מסביר ז'בז'ינסקי, כילעת עתה ארה"ב לא נמצאת במיתון. סביר להניח שהצמיחה הייתה נמוכה מהתחזיות השנה גם ללא עלייה באינפלציה, הריסון המוניטארי והמלחמה באוקראינה.לדברי ד״ר סונאל דסאי, מנהלת השקעות ראשית וראש תחום ריבית קבועה בפרנקליןטמפלטון, ציפיות לירידת ריבית על ידי הפד ברבעון הראשון של 2023 הן מופרכות והיא צופה כי גם אם הפד לא יעלה את הריבית, הוא יאלץ לשמור על רמה אחידה של ריבית לאורך כל שנת 2023 כדי לרסן את האינפלציה. זאת בניגוד לדעת השוק שמתמחר התחלת הורדת ריבית בשנת 2023, סונאל טוענת כי השווקים לא הבינו נכון את דברי פאוול.בסקירת המאקרו של כלכלנילידר שוקי הון, ביחד עם יונתן כץ התייחסו גם לנושא: ״המשק האמריקאי בהחלט מתמתן, בפרט על רקע ירידה בפעילות בענף הנדל"ן. הגידול בצריכת שירותים פיצה על הירידה בצריכת מוצרים. במבט קדימה: התמתנות באינפלציה עקב ירידה חדה במחירי האנרגיה תביא לעלייה ריאלית מתונה בכוח הקנייה של משקי הבית, מה שיתמוך בצריכה הפרטית ברבעון ג'. עבור הפד, הצמיחה השלילית ברבעון ב' לא מהווה סיבה לעצור את ההידוק המוניטארי, כול עוד שהאינפלציה כה רחוקה מ-2%. אורי גרינפלד, האסטרטג הראשי של פסגות התייחס לניתוק של שוק האג״ח מאמירות פאוול : ״הודעת הפד בשבוע שעבר שמה באור הזרקורים את הפער שנוצר בין שוק המניות לשוק האג"ח. בשוק האג"ח האמריקאי נדמה שהמשקיעים מצפים לשינוי כיוון של מדיניות הפד ולהפחתת ריבית כבר במהלך הרבעון הראשון של 2023. כדי שזה אכן יקרה חייבים להתממש שני תנאים: הראשון הוא שהאינפלציה בארה"ב תרד באופן משמעותי ותהיה נמוכה מ-5% (כיום 9.1%). השני הוא ששוק העבודה יהיה הרבה פחות הדוק מכפי שהוא כיום כך שהלחצים לעליית שכר ילכו וייעלמו."על מנת ששני התנאים הללו אכן יתממשו עד הרבעון הראשון של שנה הבאה, הכלכלה האמריקאית חייבת לעבור תהליך של מיתון עמוק, כולל בשוק הנדל"ן שתורם כיום לבדו כמעט 4% לאינפלציה. העניין הוא שתהליך כזה לא בדיוק עומד בקנה אחד עם שוק המניות שמתמחר אמנם תהליך של האטה אבל לא של מיתון עמוק כאשר ההערכות בקרב המשקיעים הן שרווחי החברות ימשיכו לגדול גם במהלך השנה הקרובה.״הניתוק בין שוק המניות לשוק האג"ח אינו נדיר כל כך והוא קורה בדרך כלל בנקודות זמן בהן המדיניות של הבנק המרכזי צפויה להשתנות. עם זאת, לאחר החלטת הריבית בשבוע שעבר ודבריו של פאוול לאחריה נדמה שהשינוי הצפוי במדיניות הפד קרוב יותר לזה ששוק המניות מתמחר. פאוול הדגיש שבפד נחושים להילחם באינפלציה וכי הסיכון שבלעשות מעט מדי (כלומר לא להעלות את הריבית מספיק) ולהשאיר את הכלכלה עם סביבת אינפלציה גבוהה באופן קבוע הוא סיכון גדול מדי. בכך, פאוול למעשה מודה שהפד מבין שאין ברירה אלא לגרום לשיעור האבטלה לעלות באופן אקטיבי ומתמשך, תהליך שלוקח בדרך כלל זמן ארוך. לכן,סביר להניח שהריבית בארה"ב תמשיך לעלות וחשוב יותר, תיוותר גבוהה למשך תקופה ארוכה יחסית, בניגוד למה ששוק האג"ח מגלם כיום״.בלאומי, ביחד עםדר' גיל מיכאל בפמן, כלכלן ראשי ודודי רזניק, אסטרטג ריביות, גם התייחסו להעלאת הריבית של פאוול בשבוע האחרון: ״כצפוי, העלה הפד את הריבית ב - 75 נ״ב נוספות. העלאות הריבית יימשכו אך ייתכן שבקצב נמוך יותר. השוק מתמחר הורדות ריבית במחצית השנייה של שנת 2023. לפי הודעת הפד, האינדיקטורים האחרונים של הפעילות הכלכלית נחלשו, אך בשוק העבודה המגמות היו חיוביות ושיעורהאבטלה נותר נמוך. האינפלציה נותרה גבוהה, ומשקפת חוסר איזון בין ההיצע לבין ביקוש, מצב הקשור לתקופת מגפת הקורונה, מחירי מזון ואנרגיה גבוהים הרבה יותר ולחצי מחירים נרחבים יותר. המלחמה של רוסיה נגד אוקראינה והאירועים הנלווים יוצרים לחץ נוסף כלפי מעלה על האינפלציה וזה מכביד על הפעילות הכלכלית העולמית״.

אורי גרינפלד, האסטרטג הראשי של פסגות התייחס לניתוק של שוק האג״ח מאמירות פאוול : ״הודעת הפד בשבוע שעבר שמה באור הזרקורים את הפער שנוצר בין שוק המניות לשוק האג"ח. בשוק האג"ח האמריקאי נדמה שהמשקיעים מצפים לשינוי כיוון של מדיניות הפד ולהפחתת ריבית כבר במהלך הרבעון הראשון של 2023. כדי שזה אכן יקרה חייבים להתממש שני תנאים: הראשון הוא שהאינפלציה בארה"ב תרד באופן משמעותי ותהיה נמוכה מ-5% (כיום 9.1%). השני הוא ששוק העבודה יהיה הרבה פחות הדוק מכפי שהוא כיום כך שהלחצים לעליית שכר ילכו וייעלמו."על מנת ששני התנאים הללו אכן יתממשו עד הרבעון הראשון של שנה הבאה, הכלכלה האמריקאית חייבת לעבור תהליך של מיתון עמוק, כולל בשוק הנדל"ן שתורם כיום לבדו כמעט 4% לאינפלציה. העניין הוא שתהליך כזה לא בדיוק עומד בקנה אחד עם שוק המניות שמתמחר אמנם תהליך של האטה אבל לא של מיתון עמוק כאשר ההערכות בקרב המשקיעים הן שרווחי החברות ימשיכו לגדול גם במהלך השנה הקרובה.״הניתוק בין שוק המניות לשוק האג"ח אינו נדיר כל כך והוא קורה בדרך כלל בנקודות זמן בהן המדיניות של הבנק המרכזי צפויה להשתנות. עם זאת, לאחר החלטת הריבית בשבוע שעבר ודבריו של פאוול לאחריה נדמה שהשינוי הצפוי במדיניות הפד קרוב יותר לזה ששוק המניות מתמחר. פאוול הדגיש שבפד נחושים להילחם באינפלציה וכי הסיכון שבלעשות מעט מדי (כלומר לא להעלות את הריבית מספיק) ולהשאיר את הכלכלה עם סביבת אינפלציה גבוהה באופן קבוע הוא סיכון גדול מדי. בכך, פאוול למעשה מודה שהפד מבין שאין ברירה אלא לגרום לשיעור האבטלה לעלות באופן אקטיבי ומתמשך, תהליך שלוקח בדרך כלל זמן ארוך. לכן,סביר להניח שהריבית בארה"ב תמשיך לעלות וחשוב יותר, תיוותר גבוהה למשך תקופה ארוכה יחסית, בניגוד למה ששוק האג"ח מגלם כיום״.בלאומי, ביחד עםדר' גיל מיכאל בפמן, כלכלן ראשי ודודי רזניק, אסטרטג ריביות, גם התייחסו להעלאת הריבית של פאוול בשבוע האחרון: ״כצפוי, העלה הפד את הריבית ב - 75 נ״ב נוספות. העלאות הריבית יימשכו אך ייתכן שבקצב נמוך יותר. השוק מתמחר הורדות ריבית במחצית השנייה של שנת 2023. לפי הודעת הפד, האינדיקטורים האחרונים של הפעילות הכלכלית נחלשו, אך בשוק העבודה המגמות היו חיוביות ושיעורהאבטלה נותר נמוך. האינפלציה נותרה גבוהה, ומשקפת חוסר איזון בין ההיצע לבין ביקוש, מצב הקשור לתקופת מגפת הקורונה, מחירי מזון ואנרגיה גבוהים הרבה יותר ולחצי מחירים נרחבים יותר. המלחמה של רוסיה נגד אוקראינה והאירועים הנלווים יוצרים לחץ נוסף כלפי מעלה על האינפלציה וזה מכביד על הפעילות הכלכלית העולמית״.

- 1.טבע 31/07/2022 21:21הגב לתגובה זוחברים. נפל דבר. בעצם 3 דברים. 1. דוחות טובים. 2. סיום פרשת האופייאידים. 3. העלאת דירוג. כנראה שעדיין אנשים לא קלטו שיש כסף על הרצפה לדעתי. אם טבע הייתה השנה ב-10.5 דולר לפני החדשות הללו ועכשיו היא עדיין ב- 9.5. זאת דעתי. לא המלצה.

- לרון 01/08/2022 09:25הגב לתגובה זולא יקרה אך גם לא זולה,דעתי בלבד

- לך לטייל בטבע (ל"ת)ד"ר בוזגלו 01/08/2022 07:12הגב לתגובה זו